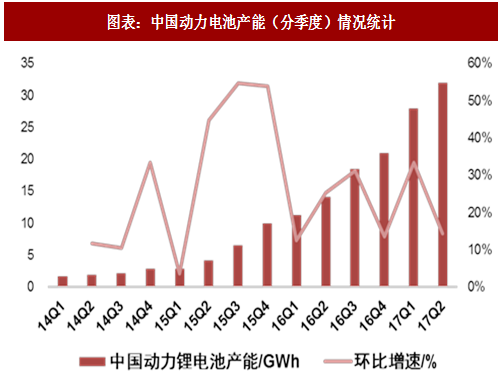

中国的锂电池行业起步较早,但在 2014 年以前锂电池主要用于消费电子行业,动力电池的产能相对有效。2014 年国内新能源汽车行业的快速爆发极大地刺激了电池厂商和新进入者扩产的动力。从 2014 年下半年起,动力电池季度产能环比复合增速达到 25%,单季产能从 2014 年 1 季度1.7GWh 增加到 2017 年上半年的 32GWh。

2016 年和 2017 年新能源汽车产销情况连续不达预期,动力电池装机增速显著趋缓,目前动力电池的产能过剩局面已经形成,产能利用率从高峰时的接近 100%回落至不足 40%,随着新产能的继续投放,到 2017 年底国内电池产能可能已达 100-200GWh,预计动力电池的产能利用率将持续维持在低位。

二、阶段性过剩:扩产周期与需求增长错配,当前供给大于需求,但小于远景需求

尽管目前处于过剩局面,但龙头企业可以通过规模优势降低成本绑定客户,从而提高产能利用率进一步降低成本,实现正反馈循环,以获取更多份额等待行业拐点到来;此外,动力电池扩产周期约 2-3 年,且呈现脉冲式增长的特点,新能源汽车的需求却是以比较稳定的状态持续增长,电池企业提前储备后产能等待需求爆发也是合理决策。

厂商的产能利用率开始显著分化。截止到 2017 年 6 月,国内动力电池的综合产能利用率约 31%,其中 CATL 的产能利用率仍然高达 94%以上,比亚迪、沃特玛、国轩高科等巨头的产能利用率也都维持在 40%以上,中航锂电、比克电池以及亿纬锂能等二线及以下供应商的产能利用率已滑落至平均线以下。预计随着 2017 年产能的陆续集中投放,产业内产能利用率的分化将不断加剧,伴随而来的是电池企业盈利能力的全面分化,盈利较差甚至亏损的中小厂商将加速出局。

参考观研天下发布《2018-2023年中国动力电池产业市场现状规划调查与投资前景趋势研究报告》

中小厂商扩产进度放缓。2017 年是动力电池产能集中投放的重要年份,2018 年之后动力电池企业的扩产进度逐渐分化,中小企业的扩产预期减弱,由于市场份额在快速向龙头集中,中小企业的产能逐渐成为无效产能,因此总体而言,龙头企业的产能可能成为格局稳定之后的实际有效供给。

中长期看,动力电池的长远需求在 1000GWh 以上,据彭博新能源财经估计,全球动力电池的总需求将从 2016 年的 21GWh 增长到 2030 年的 1300GWh,15 年内复合增速达 35%,因此行业内的龙头企业还有很大的扩产空间。

此外,储能业务稳步成长,将成为消化锂离子电池过剩产能的重要去向。尽管储能电池技术种类多样,但锂离子电池被认为是最具前景的技术,目前的主要障碍在于锂电池较高的成本。根据储能技术的市场需求,锂电池成本降至 0.9 元/Wh 时即具备应用价值。未来几年动力电池的价格仍将持续走低,尤其是过剩比较严重的磷酸铁锂电池价格下行空间和压力都较大,一旦储能市场被打开,目前产能过剩的局面将迅速得到缓解乃至扭转。

三、结构性过剩:磷酸铁锂过剩,高端三元不足

截止到 2016 年年底,我国动力电池总产能约 63GWh,其中三元电池产能 25.5GWh,占比约 40%,这一比例到 2017 年有望提升至 47%。然而,随着下游需求动能切换的完成,乘用车销量占比提升带来旺盛的三元电池需求,主要厂商目前在三元电池的产能布局仍有不足。

从 2017 年前四批的乘用车配套情况来看,主流动力锂电池的下游配套集中度较低,CATL(15%) 位居第一,比亚迪(11%)、孚能科技(7%)、国轩高科(5%)和普莱德(5%)位列其次。总体来看,三元动力锂电池市场快速扩张,乘用车配套领域当前占比较低,电池配套也相对分散,三元电池企业可以通过提高产品性能,加大下游市场开拓,因此,高速增长的三元锂电的市场格局仍有待观察。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。