高速工具钢是工具钢的一类,以钨、钼、铬、钒,有时还有钴为主要合金元素的高碳高合金莱氏体钢,通常用作高速切削工具,简称高速钢,俗称锋钢。

含钴高速工具钢是在通用高速工具钢的基础上加入一定量的钴,可显著提高钢的硬度、耐磨性和韧性。

高速工具钢主要用来制造中、高速切削刀具,如车刀、铣刀、铰刀、拉刀、麻花钻等。

我国高速工具钢生产始于1918年,生产厂是大连钢厂的前身———日营大华电器公司,大连钢厂(现东北特钢大连基地)是中国高速工具钢的摇篮。1949年我国开始自主生产高速工具钢,当时年产量只有37吨锭。近百年来我国高速工具钢经历了从无到有,仿制到创制,进口到出口,已经成为世界高速工具钢大国。概括分析我国高速工具钢发展可分为以下6个阶段:萌芽阶段(1918~1950)→仿制阶段(1952~1968)→创制阶段(1968~1973)→替代进口(1974~1998)→专业化(1999~2008)→国际化(2009年以来)。

专业化之前高速工具钢生产厂主要有大连钢厂、重庆特钢、抚顺特钢和上钢五厂;专业化以来高速工具钢生产厂主要有河冶科技、江苏天工、江苏福达、江苏精工和大连远东。其中河冶科技成为世界高速工具钢论坛(THEHSSFORUM)会员。

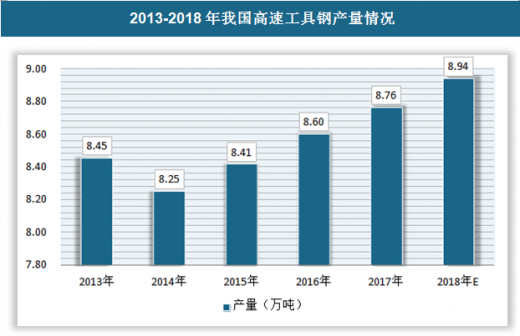

1、产量情况

从2014年以来我国高速工具钢产量处于稳定增长的态势之中,2017年达到了8.76万吨,预计2018年为8.94万吨左右。

2013-2018年我国高速工具钢产量情况

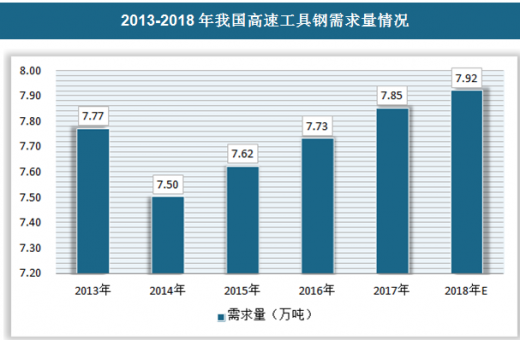

2、市场需求量

随着我国制造行业的发展,对于高速工具钢的需求量也在不断提升,2017年市场需求达到了7.85万吨。

2013-2018年我国高速工具钢需求量情况

3、中国高速工具钢供需形势影响因素分析

1、政策影响

钢铁行业是国家重点调控的对象。近年来,国家出台了一系列宏观调控政策,以淘汰落后产能,节能环保为重心,确保钢铁行业的健康、有序、长久发展。为提高钢铁工业整体技术水平,国家产业政策将推进结构调整,鼓励特钢企业向集团化、专业化方向发展,鼓励采用以废钢为原料的短流程工艺,鼓励特钢企业发展国内需求的特种钢材。虽然行业政策对以高速工具钢为代表的钢铁产品发展有一定的限制作用。但是我国正处于经济体制改革的过程中,随着社会主义市场经济体制的建立及产业结构的调整,国家会颁布一些新的政策法规,不排除国家政策的变化给高速工具钢行业企业带来不利影响的可能性,从而影响高速工具钢市场的需求。

2、宏观经济影响

国内宏观经济下行压力较大,虽然从目前来看我国经济运行的稳定性、韧性和包容性明显增强,由于内部和外部的一些不确定性因素,可能将影响我国经济的增长。随着经济的影响,导致高速工具钢下游行业需求量减少,从而带来行业需求减少的风险。

3、原材料因素

2018年上半年,我国钢材价格一直在高位震荡调整运行。国内钢材价格1月份开始回落,2月份逐步盘整,3月有升转降,4月份开始止跌回升,5-6月份进入高位偏强震荡运行,自今年7月份以来,环保限产压力加大,外部经济环境不稳,市场波动不断导致信息不足,钢材期货整体震荡上行,传统淡季需求不淡,社会库存连续下降,钢厂利润不断增加,扩产意愿不断增强,钢材市场持续“涨”声不断。随着钢材作为高速工具钢的原料,其价格决定了行业的成本,因此,行业存在钢材价格波动的风险。

4、技术成本因素

目前来看,高速钢相对于硬质合金具有更好的韧性,且它的强度、耐热性等方面因素也有一定的优势。随着高速工具钢技术工艺的不断进步,其成本也在不断降低,性能也在不断提高,因此技术成本因素是影响我国高速工具钢供需形势的主要因素之一。

5、产品替代因素

目前陶瓷等超硬材料和硬质合金在部分领域替代高速工具钢,不同的发展阶段体现了其技术选择上的区别,所以不能说高速工具钢绝对的不行,硬质合金绝对的好,这要根据具体的加工条件来决定。但总体而言,受限于价格及性能,高速工具钢仍有其不可取代的一席之地,并且其技术空间和利润空间还有很大的提升空间。

6、进出口贸易因素

高端高速工具钢刀具例如航空航天刀具目前主要还是被国外厂家所占领,如瑞典、以色列、美国等。在航空航天领域,刀具作为高端耗材,无法实现国产化将对国家安全造成战略隐患,中兴通讯已然敲响警钟。近两年,随着技术进步,国产刀具在部分领域如飞机等方面,市占率开始提升有逐步替代进口的趋势,但在关键领域,如航空发动机领域,90%以上都是使用进口刀具,国产刀具占比仍然非常少。但我们认为目前中国面临美国主动挑起的贸易战遏制,未来将更集中精力在国产品种研发上,进口替代会继续提速。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。