铁合金是由铁和其他元素组成的合金,是钢铁工业和机械铸造行业中必不可少的原料。其主要用途分为两类:一是作为脱氧剂,脱除钢液中过量的氧,常用的脱氧剂有硅铁、锰铁、铝铁、硅钙、硅锰等;二是作为合金剂,调整钢的成分,从而改变钢铁产品的性能。铁合金品种多样,主要有硅系、锰系、铬系、镍系等,其中硅系和锰系最为常见,占比最高。铁合金在其他领域也有一些应用,如锰铁粉用于生产特种焊条,铬铁用于生产镀铬的阳极材料等。

二、铁合金行业基本情况介绍

目前,我国铁合金产能和产量均位居世界第一,其中产量约占世界总产量的40%;但生产企业有2000多家,数量众多,布局分散。

我国铁合金行业存在着产能严重过剩、工艺落后、污染严重、行业集中度低等问题,行业内企业间的竞争异常激烈。铁合金企业生存、发展和效益水平受钢铁行业影响甚深。

参考观研天下发布《2018年中国铁合金行业分析报告-市场运营态势与发展前景预测》

三、行业发展特点分析1、铁合金产量略有下降

2001年到2010年,十年的时间里,我国铁合金产量由450.83万吨升至2435.50万吨,增幅达440.23%。同期,我国新增铁合金产能3096.89万吨/年,远大于产量1984.67万吨的增量,呈现出产能过度的扩张。

经过十余年的发展,我国铁合金产量快速攀升,在2014年达到峰值3786.25万吨,随后产量逐年缓慢下降,2015、2016年产量分别为3666.40和3558.80万吨。2017年我国铁合金产量3288.7万吨,同比下降7.6%。

2、我国铁合金产量向优势地区集中

2010 年,内蒙、广西、宁夏、贵州、湖南、青海、四川七省区产量合计 1458.00万吨,占全国总产量的 59.86%;2015 年,此七省区产量合计 2475.30 万吨,占全国总产量的 67.51%。2010 年,内蒙、广西、宁夏三地产量 631.00 万,占全国总产量 25.91%;2015 年,三地产量合计 1488.90 万吨,占全国总产量的 40.61%。从 2010 年到 2015 年,除 2013 年广西地区产量突增,三地的铁合金产量占比呈现稳步增长。与全国铁合金总产量不同,并未出现下降趋势。

3、产业政策引导产能向合理方向调整

铁合金属于高能耗、高污染行业,盲目发展会造成资源浪费和环境污染。早在2004 年,国家发改委就联合相关部门发布了《关于对电石和铁合金行业进行清理整顿的若干意见》,提出“对现有电石、铁合金生产企业和在建(拟建)电石、铁合金项目进行全面清理整顿,坚决淘汰敞开式和 1万吨(单台装机容量为 5000千伏安)以下的电石炉、单台装机容量 3200 千伏安及以下的铁合金矿热电炉和 100 立方米以下的铁合金高炉”。

面对铁合金发展过程中,生产能力过剩、工艺装备落后、环境污染严重、生产集中度低等一系列问题,在 2006 年,国家发改委以及相关部门发布《关于推进铁合金行业加快结构调整的通知》,提出“铁合金行业要按照走新型工业化道路的要求,严格行业准入管理,推广先进适用技术,加强节能降耗改造,加快产业结构升级,优化组织布局,加大污染治理力度,大力发展循环经济,满足国民经济发展需求”。

2006 到 2007 年,国家发改委分三批公告了符合《铁合金行业准入条件》的企业名单,涉及铁合金企业 462 家,涉及产能 1413 万吨/年。铁合金企业产能普遍较小,462 家企业平均产能 3.06 万吨/年,其中年产能大于 10 万吨的企业仅有 32 家。

2013 年,根据《部分工业行业淘汰落后生产工艺装备和产品指导目录(2010年本)》等要求,工信部公告撤销不符合铁合金行业准入条件的企业名单,涉及属落后产能、已转产、已停产、已淘汰或已关闭企业 180 家。

2015 年,工信部产业政策司修订发布《铁合金、电解金属锰行业规范条件》和《铁合金、电解金属锰生产企业公告管理办法》。促进铁合金、电解金属锰行业结构调整和优化升级,引导和规范铁合金、电解金属锰企业投资和生产经营。

一系列的政策有效引导落后产能的淘汰。从 2010 年到 2015 年,全国共淘汰铁合金落后产能 1383.52 万吨。其中,去产能超过 100 万吨的省区 分别有贵州、广西、内蒙和湖南,对应产能 258.01、162.94、162.89 和 151.33 万吨。

同时,政策也抑制了铁合金产能的盲目新增。铁合金冶炼行业固定资产投资完成额在经历了多年的上升之后出现下降趋势,固投完成额在 2012年达到 513.55亿元,致 2015 年已下降到 395.49 亿元。

随着去产能政策的实施,我国铁合金行业产量开始回落,截止2017年我国铁合金产量为3288.7万吨,较上年减少270.1万吨。具体如下:

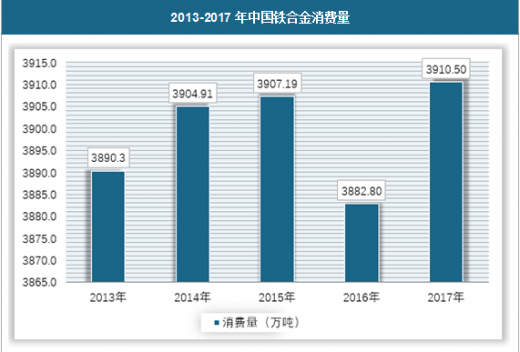

随着我国钢铁工业的迅猛发展,经过多年的高速增长,我国铁合金表观消费量于2013年已突破3800万吨,并持续保持较高水平。2014、2015、2016、2017年铁合金表观消费量分别为3904.91、3907.19、3882.80、3910.50万吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。