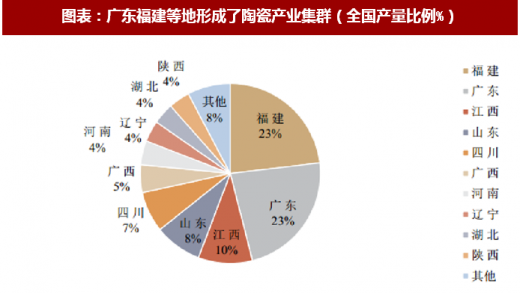

陶瓷行业历史悠久,世界上陶瓷品牌较为发达的国家是意大利和西班牙等。自二十世纪 80 年代佛山耐酸陶瓷厂从意大利引进中国第一条全自动陶瓷墙地砖生产线开始,中国建筑陶瓷产业迈开了快速发展的步伐。至目前已经形成了完善的产业链和产业集群,原料和市场的匹配使得广东、福建、江西等省份成为主力产区。

参考观研天下发布《2018年中国特殊陶瓷行业分析报告-市场深度调研与投资前景预测》

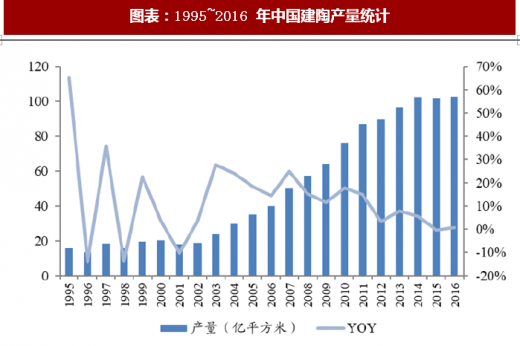

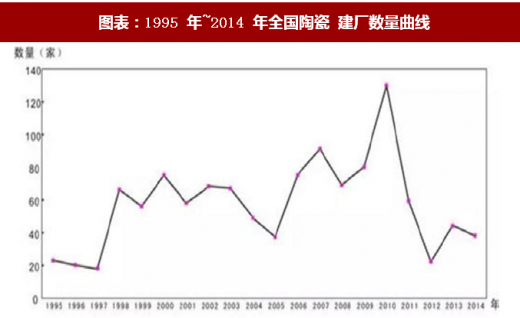

从 1995 年到 2016 年,我国陶瓷砖产量增长超 6 倍,从 1995 年的 15.8 亿平方米增长至 2016 年的 102 亿平方米。其中,仅 1996 年、1998 年、2001 年、2015 年产量同比出现下滑,分别下降 14.33%、13.44%、10.31%、 0.49%,其余年份均保持高速增长。尤是 2003 年~2011 年间,瓷砖产量均保持了 2 位数增长。2012 年后需求增速逐渐减缓,至 2014 年,我国陶瓷砖产量首破百亿,达到 102 亿平方米,期间陶瓷建厂数量伴随需求有类似变化。

我们认为瓷砖是具备高周转、消费属性和较高 ROE 潜力的好行业:

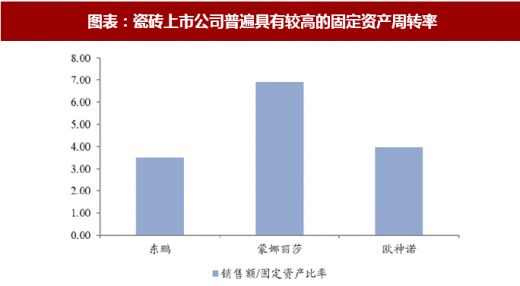

瓷砖固定资产周转率高。我们以三家瓷砖上市公司东鹏、蒙娜丽莎和欧神诺为例,测算瓷砖龙头企业的每固定资产销售额 4.8 元左右,而水泥玻璃玻纤等建材重资产行业在 1 元左右,证明瓷砖是一种高资产周转率建材(初始门槛高但周转率快),作为建筑装修的主材之一,也具备显著的消费属性;

根据帝王洁具与欧神诺重组公告,投资一条 1000 万平瓷片+125 万平仿古砖的资本开支 2~2.5 亿元,我们保守测算产值在 3-4 亿元,;而我们测算行业平均投资一个陶瓷厂,土地+厂房+设备约 1.5 亿投资,产值约 2亿元,证明建陶行业是具备较高的投入产出性价比的行业;

跨行业比较:瓷砖投资回报率较高,潜力较大。我们将消费建材细分行业龙头公司 2016 年财报数据与瓷砖行业数据相对比,观察到瓷砖行业上市公司(剔除掉主营业务发生变更的悦心健康)的利润率水平、周转水平对比其他消费建材龙头并不弱;瓷砖资产负债率目前较高,从而整体 ROE 较高,未来 ROE 水平有望随着行业集中度提高、壁垒加大以及管理升级而稳定在较高水平。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。