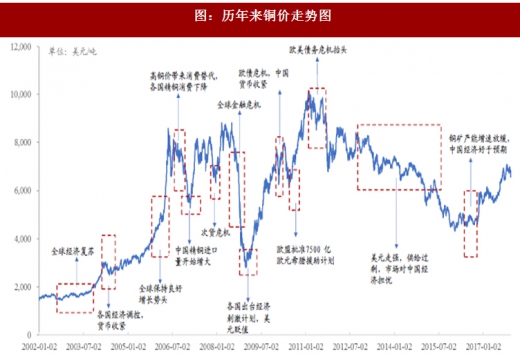

市场对供需之间关系的错位预期造成周期轮回的出现。从铜价的历史走势来看,铜周期主要取决于供需平衡。矿企的资本支出和政府的政策影响新增产能的投放速度,全球经济增长直接影响各国铜消费,最终供给和需求之间的不匹配导致了周期的出现。

当市场上的企业对于经济的预期增速高于实际的经济增速的时候,由于之前的资本投放过多,导致产能释放增速高于消费增速,实际供给大于实际需求,最终造成了周期行业的不断下行。此时,由于市场对行业的预期随金属价格的下跌不断向下修正,企业预期的市场需求增速不及实际增速,在盈利困难的情况下,大幅削减资本投入,致使未来几年内新增产能释放不足,市场开始消耗前期过剩的库存。去库存完成后,供需缺口出现,资源价格上行,带动整个行业上行。企业在利润增厚和金属价格不断上升的过程中预期不断向上修正,预期的增速超出实际的增速。企业盲目扩张,资本投放过高,造成新增产能释放的增速超过消费的增速,缺口逐渐被弥补,最终演变为供大于求的局面,行业又开始下行。在整个周期行业的轮回中我们发现,若全球经济快速增长拉动消费持续增长,则供需缺口在短期内不会被消除,行业上行的周期会被拉长。若消费增长相对疲软,则供需缺口在较短时间内被消除,行业上行的周期较短。

参考观研天下发布《2018-2023年中国铜线材行业市场现状规模分析与投资发展趋势研究报告》

综合来看,我们可以发现铜价的上涨主要取决于全球经济增长带来的需求拉升,而供应端产能的释放情况和资金面的情况会对铜价造成短期的影响。我们梳理一下背后的逻辑,假设由供给端短缺引起供需失衡,那么之后供需缺口势必会带来价格的上涨,价格上涨又将带动矿山复产和新增产能的投入,很快弥补供需缺口。而需求的增加则会不断拉大供需缺口的存在,导致新增产能无法跟上需求的增速。

2017 年铜价稳步上涨,主要是矿山产量增速有限叠加全球经济复苏。2017 年LME 三个月期铜价格均价为6194.01 美元/吨,同比上涨27.26%。SHFE 期铜均价49321.68 元/吨,同比上涨28.96%。我们认为铜价上涨是对铜基本面好转的反映。根据报告,预计2017 年全球铜精矿产量1980.7 万吨,同比下降2.7%,2017 年全球精炼铜缺口为15.1 万吨,2018 年缺口为 10.4 万吨。另据测算,2017 年1-10 月份国内精炼铜过剩8.8 万吨,2016 年全年过剩量45.5 万吨,过剩量明显减少。一方面国外矿企资本支出下降,全球精矿增量有限,叠加国外铜矿事故频发, 铜精矿供给趋紧。另一方面,全球经济持续复苏。欧洲、北美、和新兴市场的PMI 指数持续向好,OECD 领先经济指标不断攀升。美国单季GDP 增速均超过2%,ISM 制造业PMI 指数较去年同期强劲复苏,当周初次申请失业金人数呈下降走势。CRU 预计未来5 年内印度铜需求量年均增速接近8%。主要经济体的经济复苏和新兴国家的消费增长势必推动铜消费的增长。预计未来铜供给增速不及消费增速,看好铜价由此带来的长期上涨空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。