| 时间 |

内容 |

| 1989年 |

雀巢咖啡在中国推出“1+2”速溶咖啡,迅速占领国内速溶咖啡市场 |

| 1999年 |

星巴克在国内开设第一家门店,将精品咖啡带入中国市场 |

| 2005年 |

雀巢咖啡联手可口可乐,进军即饮咖啡市场,将即饮咖啡与冷饮文化融合,赋予咖啡新的时尚概念 |

| 2010年 |

喜多士开始售卖现磨咖啡,价格对比精品咖啡更加低廉,极大扩大了受众群体; |

| 2014年 |

新零售咖啡代表连咖啡成立 |

| 2017年 |

瑞幸咖啡成立,咖啡营销渠道向线上拓展,咖啡文化快速普及,同时茶饮品牌喜茶、奈雪の茶等推出的咖啡产品多与原有的特色茶饮相结合,满足了多样化消费人群。 |

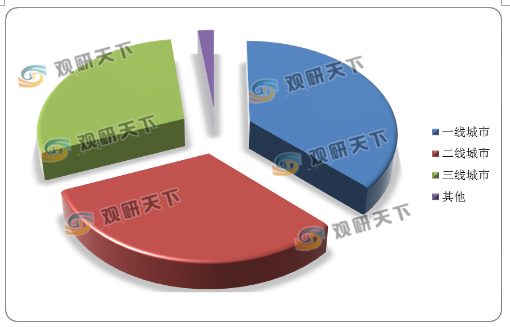

从咖啡消费城市来看,一线城市以37%的比重占据第一,二、三线城市分别位居第二、第三,占比分别为32%、29%。

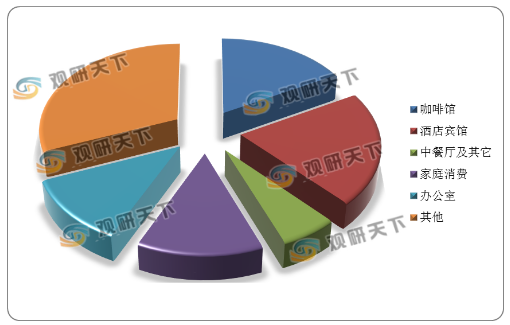

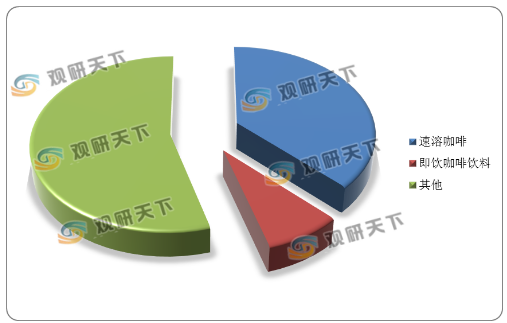

从咖啡消费场景来看,占比最多的是咖啡馆,为21%;从咖啡消费类型来看,占比最多的是速溶咖啡,为37%。

随着人们生活水平的提升,在中青年消费者的带动下,二三线城市咖啡消费量逐步上升,所占市场份额也逐渐增长,未来我国咖啡行业市场发展可观。

| 发展趋势 |

内容 |

| 咖啡的“第三空间”消费场景将被弱化 |

近年来,随着外卖以及互联网行业不断发展成熟,国内外消费者对餐饮乃至咖啡的消费习惯已悄然发生变化,自提和外卖成为了消费者购买咖啡的新趋势。2017年底,新创立的瑞幸咖啡打开了线上下单+线下自提的新零售模式。2018年9月,星巴克在中国正式上线外卖服务“专星送”;同年10月,麦咖啡也推出了外送服务。2019年5月,星巴克也在中国推出了在线下单到店自提的“啡快”服务。未来,咖啡消费者越来越青睐于线上消费。 |

| 无人零售或成咖啡消费新常态 |

相较于门店来说,智能无人终端所需成本更轻,不受场地限制,灵活性更强,因此,无人零售在中国大行其道。此前,瑞幸咖啡正式推出了“无人零售战略”,充分利用了中国互联网新基础建设的优势,驱动无人零售行业再次升级。在瑞幸咖啡带动下,无人零售或成咖啡消费新常态。 |

| 咖啡产品口味和形式逐步趋于多元化 |

目前,中国咖啡消费市场主力军以年轻群体为主,这部分群体勇于尝试新鲜事物。因此,单一的咖啡饮品并不能满足他们长期的需求,咖啡品牌需要不断创新,推陈出新,善于打造拥有独特“卖点”的咖啡产品,才能够不断“刺激”消费者的购买欲望。随着中国咖啡市场不断发展壮大,相信市面上会出现越来越丰富的咖啡产品。 |

以上数据资料参考《2020年中国咖啡行业投资分析报告-产业现状与发展战略规划》。

各类行业分析报告查找请登录chinabaogao.com 或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。