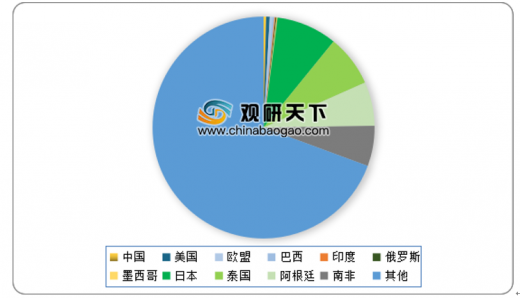

全球鸡肉近年来最强劲的增长,主要得益于中国的增长以及全球其他主要生产商规模的扩张。受非洲猪瘟的爆发刺激消费者转向其他蛋白质消费,鸡肉价格作为主流禽肉,在2018年消费量快速上涨,尤其在中国,需求量增长更为明显。

参考观研天下发布《2019年中国鸡肉行业分析报告-行业竞争现状与投资商机研究》

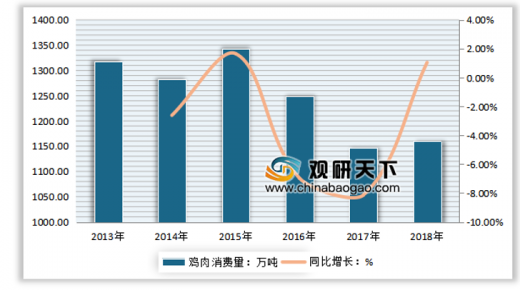

中国居民在动物蛋白选择上,更习惯于猪肉食物,但是受非洲猪瘟影响,2018年中国鸡肉消费规模结束前期的连续下跌,同比增长1.05%。全球鸡肉消费占比中依旧保持12.38%的市场份额。

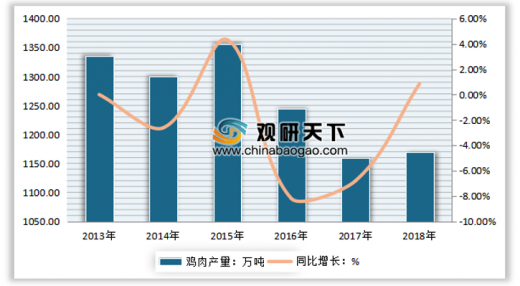

我国是全球第三大鸡肉生产国,产量仅次于美国和巴西。2018年我国生产鸡肉1170万吨,同比2017年增加了10万吨,约占全球总产量的12.25%。

数据显示:2018年中国鸡肉出口量约为44.7万吨,同比增长2.52%。从总量上看我国鸡肉基本能实现自给自足。

2010-2018年间,我国鸡肉消费量在1100万吨-1400万吨之间震荡。2018年我国鸡肉消费量1159.5万吨。

2012年11月,受“速生鸡”事件影响,我国肉鸡消费量大幅下降,鸡肉价格大幅下降20%。我国从2013年11月1日起,将人感染H7N9禽流感纳入法定乙类传染病进行管理,H7N9禽流感开始成为影响我国鸡肉消费量的重要因素。2013-2014年的H7N9禽流感的大范围爆发导致2013、2014年我国鸡肉消费量连续两年下降。2016年冬-2017年春的禽流感影响时间长,死亡人数多,导致2016、2017年禽肉消费量同比大幅下降7%。

商品代鸡苗供给趋紧

我国不具有白羽鸡祖代育种技术,白羽肉鸡祖代依赖国外引种。我国肉鸡消费主要集中于白羽肉鸡和黄羽肉鸡两个品种,其中,白羽鸡占我国肉鸡产量的80%,是我国主要的鸡肉供应来源。2019年以前,我国白羽鸡祖代鸡全部依赖进口。进口的白羽鸡祖代一日龄苗通过养殖和培育产生父母代白羽鸡,父母代白羽鸡生产商品代白羽鸡,以满足国内消费。

2018年我国共引进白羽肉鸡祖代74.50万套,与2017年相比增长7.66%,祖代鸡引种量继续维持低位。从月度引种结构上来看,2018年月度引种仍延续月度引种量不均衡的特点,10月份引种量激增至14.8万套,显著拉高全年总体引种水平。受月度引种量不均衡影响,2019年我国鸡苗供给将呈现阶段性供给不足的局面。

从总引种量来看,2015-2018年白羽肉鸡祖代引种量维持低位,导致上游产能收缩逐渐传导至下游商品代。从白羽肉鸡祖代一日龄苗引种到商品代鸡苗供应的周期推算,2018年10月份的祖代高引种将在54周后传递至商品代鸡苗供应,且2018年1-9月祖代鸡引种量同比下降13.12%,预计2019年11月份前商品代鸡苗仍将保持供给趋紧状态。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。