一、盐产品分类和用途

盐是关系国计民生的重要商品,也是化学工业的基础原料,广泛应用于化工、轻工、纺织印染、冶金、食品加工等国民经济的各个领域。按用途分类,盐产品可分为食盐、小工业盐和两碱用盐等。食盐是人们生活的必需品,其所含钠元素是人体生长发育中不可或缺的元素;两碱用盐是两碱行业的主要原材料,主要用于烧碱、纯碱的生产制造;小工业盐是除两碱用盐以外的工业盐,主要用于印染等行业。二、制盐工艺介绍

根据盐种不同,盐业资源可分为井矿盐、海盐、湖盐三大类,其生产工艺及生产工序也相应的有所不同。井矿盐为钻井水溶开采地下岩盐经加工制成的盐或以钻井汲取地下天然卤水制成的盐。生产工序主要包括采卤、卤水净化、蒸发制盐、离心脱水、干燥包装,或不经干燥生产湿工业盐,亦可在卤水净化后生产液体盐。

采卤技术方面,目前井矿盐的开采普遍采用地面钻井水溶法采卤,在此技术基础上发展起来的定向钻井对接技术也日趋成熟,逐步推广应用。地面钻井水溶采矿法矿山建设投资少、周期短、劳动生产率高,实现了优质高产、低成本,可以开采埋藏深度大、地质条件复杂的矿床、劳动安全卫生条件好,无采矿尾渣排放,是环保型的采矿方法。钻井水溶采矿法对矿床品位有一定要求,适于中、高品位矿床。

制盐工艺方面,目前国内主要采用包括真空蒸发、盐销联产、离心脱水、沸腾干燥等在内的真空蒸发制盐工艺,其主流技术发展主要围绕节能降耗、五效真空蒸发工艺、热泵技术等展开。目前,随着真空制盐技术装备、管理水平的不断提高,井矿盐制盐综合能耗持续下降。技术工艺的不断进步,使得真空制盐技术目前已发展成为一种能耗较低,同时兼具高产优质、生产自动化程度高,可兼备热电联产等优势的制盐工艺。这一技术的广泛应用,使我国制盐工业跨入现代化生产的行列。

湖盐是从盐湖中直接采出的盐和以盐湖卤水为原料在盐田中晒制而成的盐。根据盐湖中的石盐矿床赋存状态和晶间卤水条件不同,湖盐制盐可采用三种方式,包括直接采出石盐矿床、石盐矿床采空区利用晶间卤水晒制再生盐以及充水溶解石盐矿床,或直接抽取盐湖卤水,在湖内或湖外滩晒制盐。我国湖盐资源主要分布在青海、新疆和内蒙古等地区。

海盐是将海水引入露天的盐田中经摊晒工艺制得的盐,其生产工序包括纳潮、制卤、结晶、收盐、堆坨等,通常需占用大量的滩涂资源。

三、国际盐行业发展状况

根据《我国制盐工业格局及发展趋势》介绍,全球可以规模化生产盐的国家约100个,其中排列前15位国家的盐产量约占全球总产量的85%,主要产地分布在亚洲、北美、大洋洲和欧洲,主要消耗地在亚洲、北美和欧洲市场。中国和美国是原盐的主要生产国,2010年世界盐产量为2.76亿吨,其中:中国占27.23%,美国占16.29%;其他的重要盐产地为加拿大、印度、澳大利亚和墨西哥等。《中国制盐工业“十二五”展望》预测,世界盐的总产销量在2015年将达到3.1-3.2亿吨。四、国内盐行业发展状况及竞争格局

1、食用盐市场2017 年前,我国食盐销售严格执行国家专营制度,各省、自治区、直辖市的食盐生产由国务院盐业主管机构指定的食盐定点生产企业生产,其年度生产计划由国务院计划行政主管部门下达,国务院盐业主管机构组织实施;虽然《国务院关于取消非行政许可审批事项的决定》(国发〔2015〕27号)取消了省级盐业主管部门的食盐年度生产计划审批权力,但由于《食盐专营办法》并未废除,相关部门亦未出台相应的实施细则,因此在实际生产经营中,食盐年度生产计划仍旧保留,改由中国盐业协会、中国盐业总公司通过组织召开全国食盐产销衔接会议的方式议定并执行。食盐的销售同样受专营制度管控,由各省、直辖市、自治区盐业公司统一调配。由于食盐为生活必需品,其需求主要取决于人口因素,弹性较小,加之食盐的销售严格受到专营制度管控,因此食用盐市场相对平稳,区域市场内不存在直接竞争。

根据国务院2016年4月22日印发的《盐业体制改革方案》,在坚持食盐专营体制基础上从2017年开始推进供给侧结构性改革,过渡期两年,放开所有盐产品价格,取消食盐准运证,允许现有食盐定点生产企业进入流通领域,食盐批发企业可开展跨区域经营。放开食盐出厂、批发和零售价格,由企业根据生产经营成本、食盐品质、市场供求状况等因素自主确定。各级价格管理部门要加强对食盐零售价格的市场监测,配合盐业主管机构采取措施,保持价格基本稳定,特殊情况下可依法采取价格干预或其他紧急措施,防止普通食盐价格异常波动。加快建设食盐电子追溯体系,实现食盐来源可追溯、流向可查询、风险可防范、责任可追究。

上述改革方案的实施将对于我国食盐行业完善盐业管理体制、促进盐业资源有效配置、推动行业健康发展、确保食盐质量和供应安全等方面将产生一定的影响,在此背景下,我国食盐行业经营环境将发生较大变化:

1)食盐市场竞争活力提升,取消食盐产销区域限制

2017年1月1日前,我国食盐行业由国家专营管控,食盐销售采用食盐专营管理方式,食盐定点生产企业和食盐批发企业各司其职,生产企业只负责食盐生产而不能直接进入市场,食盐批发企业按照国家食盐定价划区供应,各区域之间不形成竞争; 国务院2016年4月22日印发的《盐业体制改革方案》实施后,在坚持食盐专营制度基础上推进供给侧结构性改革,并未取消食盐专营,但生产企业可以直接进入流通渠道,各省级批发企业可以开展跨省经营,同时放开食盐出厂、批发和零售价格,由企业根据生产经营成本、食盐品质、市场供求状况等因素自主确定,市场竞争会有所加剧。

2)盐行业产业集中度会逐步提高,形成一批具有核心竞争力的企业集团

参考观研天下发布《2019年中国盐市场分析报告-行业调研与发展前景研究》

根据《盐业体制改革方案》要求,“完善食盐定点生产制度。不再核准新增食盐定点生产企业,确保企业数量只减不增。鼓励食盐生产与批发企业产销一体。鼓励社会资本进入食盐生产领域,与现有定点生产企业进行合作。完善食盐批发环节专营制度。坚持批发专营制度,以现有食盐定点生产企业和食盐批发企业为基数,不再核准新增食盐批发企业,鼓励食盐批发企业与定点生产企业兼并重组,其他各类商品流通企业不得从事食盐批发。”同时改革方案要求推动盐业企业做优做强。加快国有盐业企业公司制、股份制改革,建立规范的公司法人治理结构,积极发展混合所有制,转换经营机制,盘活企业资产,增强生机和活力。鼓励食盐生产、批发企业兼并重组,允许各类财务投资主体以多种形式参与,向优势企业增加资本投入,支持企业通过资本市场或公开上市等方式融资,形成一批具有核心竞争力的企业集团,引领行业发展。因此食盐行业产业集中度会逐步提高。

因此,作为产供销一体化的盐业公司,湖南盐业在盐业体制改革背景中将依托现有渠道优势、品牌优势、技术优势,挖掘企业自身潜力,完善食盐产品结构,力争在稳定现有食盐市场占有率情况下进一步开拓食盐市场,提升企业核心竞争力。

3)盐业体制改革后食盐品种趋于丰富

盐业体制改革前,盐行业市场食盐产品品种较为单一、包装较为简单,产品同质化程度相对较高。盐业体制改革过渡期内,盐业企业在确保食盐安全原则情况下将通过细分食盐消费群体,研究开发生产各类食盐品种,进行品牌建设,依托并强化销售渠道,满足各类消费群体健康优质的饮食需求。

4)盐业体制改革期间食盐零售价格稳定,食盐批发价格降后稳中有升

食盐产品本身同质化程度较高,各地盐业公司受益于原食盐专营制度相关要求,在当地食盐消费市场均建立了较强的品牌识别度并积累了稳固的消费群体;我国食盐市场将在一定时期相对激烈的竞争后逐步形成稳定的市场格局,规模较大、实力较强的产销一体企业则更易在市场竞争中获得先机。食盐价格放开后,因各盐业公司为扩大自身的市场份额,在批发环节食盐价格会有所下滑。当经过一段时间的市场竞争,逐步形成占市场主导地位的区域性大公司后,食盐价格可能会有所回升。

结合2017年上半年市场情况来看,预计未来全国零售食盐价格仍将保持相对稳定,食盐批发价格则将在改革初期,受市场竞争渐进开放的影响而有所下滑;但随着改革的深入,市场竞争格局的逐步稳定,食盐批发价格亦将随之呈现出稳中有升的趋势。

2、工业盐市场

整体来看,我国工业盐市场下游客户以两碱化工企业为主,其余则为印染、医疗等化工企业,其共同特点是对盐产品的需求量大,价格敏感度较高;另一方面,我国工业盐市场目前仍处于产能相对过剩的局面,工业盐作为一种工业用基础原材料,产品自身同质化程度较高。2017 年工业盐价格上升,达到历史较高的水平。

在进入新世纪之前,受制于整体技术水平落后,以及下游两碱化工行业需求不足,我国盐行业的发展较世界先进水平存在相当差距。在1999年至2010年期间,我国盐行业获得了一次发展高峰。伴随着改革开放带来的经济飞速发展,我国化工行业,包括作为盐产品主要下游行业的两碱化工普遍进入高速增长期,掀起了一波产能扩建的高潮:至2004年底,全国烧碱的总产量已突破1,000万吨,纯碱产量达到1,250万吨。两碱化工行业的高速发展直接带动了我国盐行业的大力发展;国内制盐企业纷纷陆续通过淘汰落后产能、引进新工艺新技术,加大大型装置设备的投入,调整产业结构,进一步提高盐资源综合利用率,使得国内盐产能、产量得到飞速发展,原盐产量已由建国初期的年产不足300万吨增至2011年的8,154万吨,超过美国跃居世界第一位。

2011年以来,由于宏观经济影响,作为盐行业的主要下游产业,国内两碱化工、印染等经济周期性较强的盐化工行业整体低迷,进入弱周期,因此国内制盐行业相应受到影响。针对盐行业的发展状况,国家先后出台了多项政策以引导盐行业的健康发展。未来在制盐行业政策引导下,通过兼并、收购、资产重组等方式,部分大型制盐企业将利用先进生产技术,提高产业集中度和行业技术水平。按照《盐行业“十二五”发展规划》总量控制目标,2015年末全国盐产品产能控制在10,200万吨/年以内,产量稳定在9,000万吨/年左右(含两碱工业自备盐产量),年均增长4.3%。

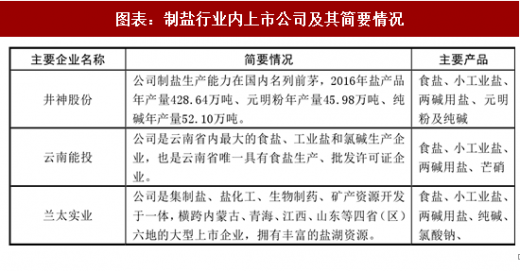

五、行业主要企业

根据2016年《中国盐业年鉴》,截至2015年年底,全国盐业系统共拥有注册登记制盐企业288家,资产总额为1,166.86亿元,从业人员为116,483人;批发企业2,113家,资产总额510.64亿元,从业人员67,684人。中国盐业总公司是中国盐行业龙头企业、唯一中央企业、亚洲 大的盐业企业及国内重要的化工企业,年产各类盐1,800万吨,占全国总产量的17%,其中食盐产销量225万吨,约占全国21.5%,涉及盐化、农用化肥及农药产品、精细化工等领域,除此之外还有广东盐业、广西盐业、贵州盐业等各省市的盐业公司。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。