参考观研天下发布《2018年中国连锁酒店市场分析报告-行业运营态势与投资前景研究》

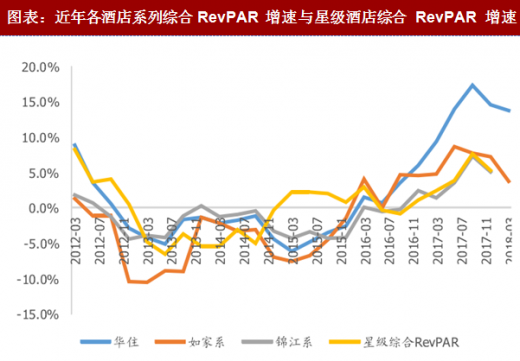

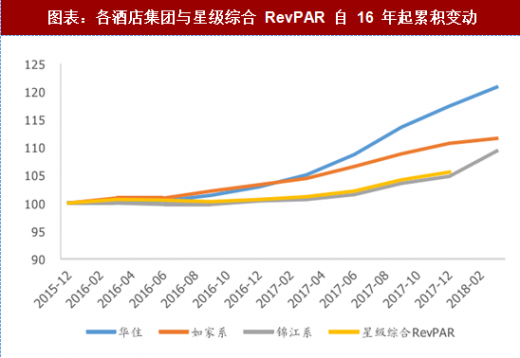

此轮行业复苏从 2016 年初开始,三大酒店集团复苏势头强于全国星级酒店综合 RevPAR。从 16 年初开始,三个酒店集团的综合 RevPAR 由负转正,增速普遍高于星级综合 RevPAR,在一定程度上可以看出酒店集团景气度优于酒店行业;但是综合 RevPAR 中包含了结构性变化(中端占比问题)和新开店的影响(新店爬坡期),因此可靠性有限,下面我们将用二星级酒店对经济型同店、三四星级酒店对中高端同店分别对比星级酒店和三个酒店集团的景气程度。

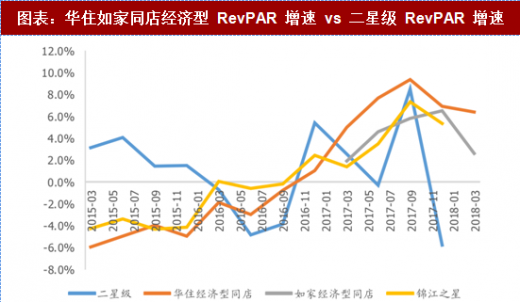

三大酒店集团经济型同店 RevPAR 复苏略强于行业。锦江早期没有公布经济型同店数据,锦江之星近年来酒店数增速不快,在一定程度上可以代表锦江的经济型同店情况。各酒店集团经济型同店 RevPAR 增速从 2016 年 10 月起先后转正,此后大部分时间增速高于二星级酒店 RevPAR。(注:二星级酒店数量历年不断下降,因此 RevPAR 存在幸存者偏差现象,真实值增速应更低些)

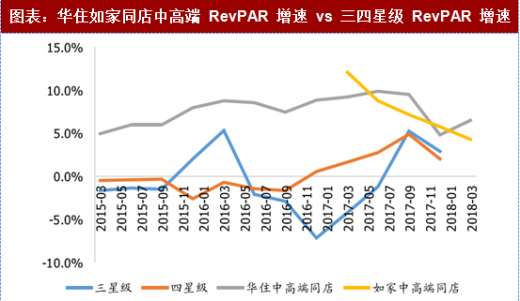

各酒店集团中高端产品景气度也高于行业。从各酒店集团的中端产品来看,酒店集团中高端同店 RevPAR 增速长期好于三四星级酒店 RevPAR 增速,酒店集团的中高端产品景气度显著好于行业。

连锁酒店(特别是大型酒店集团)景气程度有望持续好于行业景气程度。将酒店行业分为三类:连锁酒店、星级酒店、其他单体酒店。我们认为连锁酒店经营优于其他酒店的因素有 1.更高的经营效率;2.更低的获客成本;3.更好的管理水平。星级酒店一半为国有或集体企业,经营效率不高;其他单体酒店多缺乏专业管理者,管理水平较低;而连锁酒店具有完善的管理制度和体系,且体制灵活,能针对不同的情况作出灵活调整。因此我们认为未来不论行业整体景气程度如何,连锁酒店(特别是大型酒店集团)景气度都有望持续好于其他酒店。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。