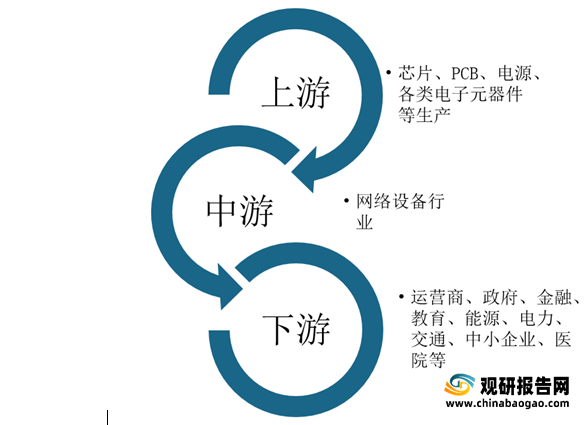

根据观研报告网发布的《2021年中国网络设备行业分析报告-市场格局现状与未来动向研究》显示,网络设备行业上游主要为芯片、PCB、电源、各类电子元器件等生产,直接下游客户为各网络设备品牌商,最终下游应用领域包括运营商、政府、金融、教育、能源、电力、交通、中小企业、医院等对网络化和信息化具有需求的各个行业。

1.网络设备行业概况

网络设备是互联网底层的基础设施,属于信息化建设所需的基础架构产品。过去几年,全球网络设备市场增长相对平稳,随着信息化程度加深以及数据流量爆炸式增长,导致行业持续的更新换代,未来网络设备行业有望保持稳定增长。其中,政府、互联网、教育和服务成为拉动网络市场增量的主要行业。

2.网络设备市场分类

网络设备根据应用领域分为电信级、企业级和消费级。电信级网络设备主要应用于电信运营商市场,用于搭建核心骨干互联网;企业级网络设备主要应用于非运营商的各种企业级应用市场,包括政府、金融、电力、医疗、教育、制造业、中小企业等市场;消费级网络设备主要针对家庭及个人消费市场。

3、我国网络设备行业发展状况

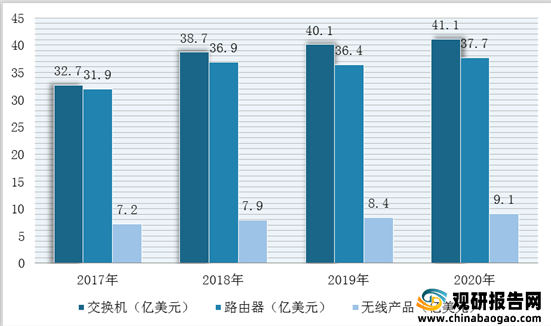

近年来,云计算、大数据、社交网络、物联网等信息技术的应用给我国的网络设备行业带来了新的发展机遇。同时,国家也不断在产业政策层面鼓励与支持信息化建设,如“互联网+”、工业4.0和新基建等。在上述背景下,我国的网络设备市场规模整体上呈增长趋势,其中交换机和无线产品是市场增长的主要驱动因素。根据IDC数据统计,预计2024年我国主要网络设备市场规模将达107.6亿美元,较2017年相比增长49.86%,年均复合增长率为5.95%。

1)交换机

交换机是基于以太网进行数据传输的多端口网络设备,每个端口都可以连接到主机或网络节点,主要功能就是根据接收到数据帧中的硬件地址,把数据转发到目的主机或网络节点。交换机相当于一台特殊的计算机,由硬件和软件组成,包括中央处理器、存储介质、接口电路及操作系统等。根据在网络中所处的位置和分工,交换机可以分为核心交换机、汇聚交换机和接入交换机。

| 类别 |

说明 |

| 核心交换机 |

通过管理作为骨干网络的汇聚层交换机来完成高速交换任务的交换机。 |

| 汇聚交换机 |

汇聚接入交换机的交换机,也可以称为分布交换机,用于完成VLAN之间的交换。 |

| 接入交换机、边缘交换机 |

直接连接用户的个人计算机、IP电话机等终端的交换机,一般配置在企业的各个楼层中,也称楼层交换机。VLAN在接入个人计算机的下行端口中进行分割,成为通往汇聚交换机和核心交换机传输链路的干线。 |

此外,交换机还可以按照不同维度分类,按照终端应用场景,可分为无管理交换机、二层管理交换机、三层管理交换机、PoE交换机、工业交换机和数据中心交换机等;按照下游应用领域分类,可以分为电信级、企业级和消费级;按照传输带宽和速率分类,可以分为百兆、千兆、万兆等不同带宽和速率。

2)路由器

路由器是连接因特网中各局域网、广域网的网络通讯关键设备。路由器类似于互联多个网络或网段的枢纽,它能将不同网络或网段之间的数据信息进行“翻译”,以使它们能够相互“读懂”对方的数据,从而构成一个更大的网络。网络管理员通过配置路由器从而实现网络流量的分配,实现网络通信。路由器的处理速度是网络通信的主要瓶颈之一,其稳定性与可靠性直接影响网络互连的质量。

在大型企业和网络公司管理的大规模网络中,存在很多作为网络构成要素的路由器。根据网络内所处位置的不同,这些路由器可以分为核心路由器、汇聚路由器和接入路由器。

3)无线产品

无线局域网若要连接互联网,需要通过一个连接互联网的终端,这个终端可以是无线AP或无线路由器。随着无线应用越来越广泛,移动互联网用户呈线性增长趋势,个人智能手机、平板电脑等设备通过连接Wifi上网已成为习惯和依赖,无论校园、产业园、办公区、医院、展会、酒店等企业级应用领域,或智慧楼宇、无线城市等整体解决方案,无线产品的市场规模都呈现出需求量大、要求高、响应快等特点。

4、行业发展特点

政府大力推动智慧城市建设以及金融、教育、医疗等行业数字化变革等因素,都将带动网络设备市场的发展。目前,我国网络设备行业主要形成柔性智能制造能力不断增强、品牌商存在细分市场差异、“共生经济”发展特点。

5、网络设备行业市场格局

1)企业概况及市场集中度

网络设备制造服务业作为全球电子外包服务业的一个专业化分支,经历了从欧美向日韩、我国台湾地区再向大陆地区转移的发展历程,目前产业主要集中在我国大陆地区。台湾电子产业自20世纪70年代开始崛起,至90年代成为计算机、半导体全球制造中心。台湾自90年代起在互联网及数字经济推动下继续发展壮大电子外包服务业,诞生了一批网络设备生产制造商,发展至今形成了深厚的产业积淀,主要企业包括富士康、达创科技、智邦科技、明泰科技、启基科技等制造服务企业。

| 企业名称 |

简介 |

| 工业富联 |

富士康工业互联网股份有限公司于2018年在上海证券交易所主板上市,是全球领先的智能制造服务商和工业互联网整体解决方案提供商,主要产品涵盖通信网络及移动设备、高精密机构件、云计算相关设备、科技服务(含精密工具、工业机器人及工业互联网相关服务);核心研发投向包括5G、AI、工业大数据、高效能运算(HPC)、智能制造及精密工具等领域 |

| 台达电子 |

台达电子工业股份有限公司成立于1971年,为全球提供电源管理及散热解决方案,业务版图横跨消费性电子、汽车电子、工业自动化、楼宇自动化、医疗、通讯和再生能源等领域。达创科技为台达电子下属专门经营网络通讯设备的公司,曾于2007年在港交所上市并于2009年完成私有化,目前为台达电子的控股子公司,隶属于基础设施事业部 |

| 智邦科技 |

智邦科技股份有限公司成立于1988年,总部位于台湾新竹,主营业务为以太网和无线设备的研发、设计和制造,主要产品包括网络交换机、网络应用设备、网络接入设备、宽频网络设备和无线网络设备等,其中网络交换机为核心产品,2019年度营业收入占比为68% |

| 明泰科技 |

明泰科技股份有限公司成立于2003年,总部位于台湾新竹,前身为友讯科技(D-Link)的代工生产事业部,2020年第一大股东友讯科技退出导致实际控制人发生变更,主营业务为网络通讯设备的研发、制造与服务,主要产品包括LAN/MAN网络设备、无线宽带网络设备、数字多媒体设备和智慧传感器等 |

| 共进股份 |

深圳市共进电子股份有限公司成立于1998年,于2015年在上海证券交易所主板上市,致力于宽带通信设备的研发、生产和销售,聚焦于宽带通信终端设备、移动通信和通信应用设备 |

| 剑桥科技 |

上海剑桥科技股份有限公司成立于2006年,于2017年在上海证券交易所主板上市,主营业务为基于合作模式(主要为大客户定制的JDM和ODM模式)进行家庭、企业及工业应用类电信宽带接入终端、无线网络与小基站、交换机与工业物联网基础硬件产品的研发、生产和销售,以及以自主品牌进行高速光组件与光模块产品的研发、生产和销售 |

| 卓翼科技 |

深圳市卓翼科技股份有限公司成立于2004年,于2010年在深圳证券交易所上市,主营3C及智能硬件等产品的研发、设计、生产制造与销售服务,产品涉及网络通讯类、消费电子类及智能硬件类等领域,核心客户包括华为、小米、三星、360等国内外知名品牌商 |

| 恒茂高科 |

湖南恒茂高科股份有限公司成立于2005年,注册资本为7,200万元,是一家网络通信设备制造商,主要产品包括交换机、路由器及无线Wifi接入设备、网卡等,主要客户为D-Link等 |

同时,我国网络设备行业竞争格局已较为稳定,主要企业包括思科、Arista、华为、新华三、中兴通讯等企业。其中,在交换机市场,已初步形成以新华三和华为两大巨头占据市场主导地位;在路由器市场,华为占据绝对领先地位,市场份额远超其他企业;在WLAN无线产品市场,新华三、锐捷网络以华为目前市场份额占比较大。2020年,智邦科技占据10.47%的交换机市场份额,明泰科技占据20.15%的无线网络设备市场份额。

我国网络设备行业市场份额分布情况

| 公司名称 |

产品类别 |

2020年度 |

2019年度 |

2018年度 |

|||

| 销售收入 |

市场份额 |

销售收入 |

市场份额 |

销售收入 |

市场份额 |

||

| 菲菱科思 |

交换机 |

11.89 |

1.38% |

8.06 |

0.91% |

6.08 |

0.73% |

| 路由器及无线产品 |

3.00 |

1.05% |

1.99 |

0.69% |

2.62 |

0.98% |

|

| 恒茂高科 |

交换机 |

4.02 |

0.47% |

3.38 |

0.38% |

3.36 |

0.40% |

| 路由器及无线Wi-Fi接入设备 |

0.78 |

0.27% |

0.41 |

0.14% |

0.50 |

0.19% |

|

| 智邦科技 |

交换机 |

90.40 |

10.47% |

84.38 |

9.48% |

65.25 |

7.81% |

| 无线网络设备 |

3.06 |

1.91% |

4.63 |

2.96% |

12.80 |

8.70% |

|

| 明泰科技 |

交换机 |

20.48 |

2.37% |

22.32 |

2.51% |

22.02 |

2.64% |

| 无线网络设备 |

32.28 |

20.15% |

5.10 |

3.26% |

3.09 |

2.10% |

|

2)网络设备行业企业之间技术实力对比

| 公司名称 |

技术特征 |

研发费用占比 |

| 智邦科技 |

①2019年度的研究发展重点为:投入开发开放网络(OpenNetwork)交换器与路由器产品发展,结合国际知名软件伙伴及开放式软件提供云计算解决方案。开发业界量产超大规模数据中心(HyperScaleDataCenter)高密度(Highdensity)100G及400G交换器。开发提供不同数据中心间传输需求的高密度200G/600G跨数据中心连接光纤传输产品。结合Wi-Fi无线网络通讯技术,开发毫米波无线高速传输技术,量产2.5Gbps点对点、点对多点传输产品,以及传输速率达到10Gbps的全向性三频基地台,提供新世代高速无线网络接取解决方案。深耕无线网络技术,其中包含802.11axWi-Fi等新世代无线网络技术产品。研发100G智能网卡,实现服务器网络虚拟化,提供服务器网络卸除功能,大幅提升整体效率。②2020年度研发费用为21.64亿元新台币。 |

2020年度研发费用占比为3.97% |

| 明泰科技 |

①2019年度的研究发展重点为:完成4G云接入网无线设备(Cloud-RAN)开发,开发5GNR小基站(SmallCell)及在相关场域验证设计。深耕高功率射频及毫米波电路等5G移动网络核心技术,并发展MEC软件整合平台及企业垂直市场系统解决方案。发展5G接入路由器并结合公司Wi-Fi6无线网路技术,发展电信级交换器及工业级交换器,发展400G数据中心高速网络交换器。发展高速宽带FTTx网络技术、开发10G-PON光纤网络OLT(局端)及ONT(用户端)设备,以及G.fast电信局端和终端设备。开发网络监控摄影机(IP-Cam)导入自主动态视讯影像调适(AVS)及智慧影像分析(IVA)技术。发展77GHz/79GHz车用毫米波雷达及环周感测系统,并结合车用环景影像系统提供安全驾驶组件。②2020年度研发费用为16.05亿元新台币。 |

2020年度研发费用占比为4.99% |

| 共进股份 |

①企业技术中心作为国家级企业技术中心,一直致力于不断提升研发能力。公司拥有深圳网通设备制造、苏州通信设备精益制造、大连5G小基站、上海5G小基站、西安无线通信模块、济南专网设备等多个研发中心,充分借助区域人才优势,布局新的研发技术和产品。②2020年,共进股份在移动通信领域持续加大研发投入,完成多个5G小基站产品研发,率先推出5G毫米波一体化小基站及Sub-6G一体化小基站。共进股份与中国移动长期保持深度战略合作,在移动创新中心、雄安研究院、车联网研究所、中移研究所等场所进行多应用场景联合研发,与中国移动携手发布《5G基站型RSU白皮书》,共同开展智慧交通车路领域的探索与实践。2020年,共进股份推出LTE全系列制式模组以及支持Sub-6G和毫米波、SA和NSA模式的5G模组,并向市场推出基于5G模组的MIFI、CPE等终端产品。山东闻远不断优化产品设计功能,提升移动信息采集系统小型化、轻量化水平,并结合疫情防控需求推出集成测温功能的多维感知设备。此外,山东闻远完成5G技侦设备的研发并积极探索新业务,成功推出智安社区解决方案并在多省落地。③2020年度研发投入3.98亿元。截至2020年底,研发人员数量为1,583人。 |

2020年度研发费用占比为4.50% |

| 剑桥科技 |

①2020年研发重点在数据中心高速光模块和高速光组件、下一代10GPON产品、5G无线网络和小基站产品、新一代Wi-Fi6产品。数据中心交换机等方面。重点投入项目包括400G和800G光模块、100G单波光模块(DR/FR1/LR1)、新一代10GPON、新一代Wi-Fi6产品、ARM架构5G小基站、全系列数据中心ToR交换机等。②产品线方面,2020年宽带事业部拓宽产品线布局,在现有PON产品的基础上向中高端以太网网关和Wi-FiMesh产品延伸,逐步覆盖家庭网络的多种产品形态;无线事业部全年着力进行Wi-Fi6产品的推广和拓展;JDM事业部全年共中标新项目34个,完成了30个JDM项目和2个ODM项目的研发工作,涵盖企业网交换机产品线、无线路由器产品线和接入网产品线;光电子事业部在2020年集中日本、上海和美国的研发资源,大力开发100G、200G、400G、800GPAM4光模块产品以及基于硅光技术的400GDR4及DR4+光模块产品,产品线已覆盖DR/FR1/LR1及DR4/FR4/LR4各种光模块规格。③2020年度研发投入4.22亿元。截至2020年底,研发人员数量为647人。 |

2020年度研发费用占比为9.93% |

| 卓翼科技 |

①在深圳、西安、武汉等地设有研发中心,专注于自动化设备、物联网等产品的研发和应用,形成了从产品设计、生产制造工艺到产品检测的一系列核心技术,在宽带接入、无线数据传输、音视频播放、嵌入式系统、结构设计等多个领域先后获得202项实用新型及专利、61项软件著作权。②形成以小米生态链和360智能硬件等智能产品的研发和制造体系,以智能手环、智能手表等智能可穿戴设备为突破口,以智能摄像头、智能音箱、智能控制/连接系统等智能家居产品为接收端,以智能后视镜、行车记录仪等智能车载终端设备为服务端,“入口、连接、服务”实现“5G+AI+IoT”生态链全方位的深度布局。③2020年度研发投入1.60亿元,截至2020年底,研发人员数量为809人。 |

2020年度研发费用占比为 5.39% |

| 恒茂高科交易所问询 |

①恒茂高科自成立以来,一直专注于网络通信设备行业,坚持以产品自主研发为导向,建立了完整的开发平台,积累了交换机软件平台、无线路由软件平台、5G路由软件平台、软件测试、硬件开发等多项通信产品软硬件开发设计相关的核心技术。依照各类产品的不同需求,自主完成从ID、结构设计到电路设计、软件开发、测试验证等所有研发流程。现拥有105项专利(其中发明专利35项),77项计算机软件著作权。②恒茂高科具备信息化、智能化敏捷交付制造体系。通过整合MES、PLM、ERP(SAP)、SRM等信息化系统,将制造过程与相关环节进行紧密协同,实现产品制造信息化。恒茂高科基于MES管理系统,通过自主开发相关生产应用软件,实现SMT贴片机、智能货架、AOI(自动光学检测仪)、SPI(锡膏测试仪)等生产设备的智能运行。同时,通过对生产制造工艺及技术的持续创新,不断提高生产效率及产品质量。通过信息化与智能化的综合应用,保证产品高品质、高效率敏捷支付。③2020年研发费用2359.68万元,截至2020年底,研发和技术人员数量为156人。 |

2020年度研发费用占比为4.01% |

6、企业级网络设备行业细分市场竞争格局

在企业级网络设备市场,网络设备品牌的行业集中度较高,思科、华为、新华三等少数几家企业占据着绝大部分的市场份额,呈现寡头竞争的市场格局。

我国企业级网络设备行业主要企业及简介

| 企业名称 |

简介 |

| 思科 |

思科成立于1984年,总部位于加利福尼亚州圣何塞,是全球网络设备市场的领导者。思科生产了世界上第一台交换机和路由器,并始终在全球网络设备市场保持领先。目前,思科为客户提供集成网络的解决方案,涵盖设计、生产、销售基于互联网协议(InternetProtocol)的网络产品及其它通信和IT产品及服务 |

| 新华三 |

新华三为原华三通信技术有限公司,成立于2003年,最早系华为和美国3Com公司的合资公司,一直为全球网络设备市场的领先厂商。2016年,紫光股份(000938)完成了从惠普公司收购新华三51%的股份,成为新华三的控股股东,并将其更名为新华三集团有限公司。新华三定位于IT基础架构产品及方案的研究、开发、生产、销售及服务,拥有完备的路由器、以太网交换机、无线产品、网络安全产品、服务器、存储设备、IT管理系统、云管理平台等产品系列 |

| 华为 |

华为成立于1987年,总部位于中国深圳,是全球领先的信息与通信技术解决方案供应商,在网络设备领域也具有较强的竞争优势。华为在电信运营商、企业、终端和云计算等领域构筑了端到端的解决方案优势,为运营商客户、企业客户和消费者提供有竞争力的通信技术解决方案 |

| 星网锐捷 |

福建星网锐捷通讯股份有限公司成立于1996年,总部位于中国福州,是国内网络设备、网络终端、视讯产品、信息化软件等综合解决方案供应商,2010年在深圳证券交易所上市 |

| 迈普技术 |

迈普通信技术股份有限公司成立于2002年,注册资本为2.34亿元,总部位于中国成都,是中国电子信息产业集团有限公司旗下企业,是国内主流的、拥有自主知识产权和自主品牌的企业级网络设备及行业应用与服务提供商,主营业务为研发、生产、销售企业级网络设备并为客户提供智能化、差异化的行业应用与服务,产品与服务广泛应用于金融、电信、政府等政企客户 |

①交换机市场

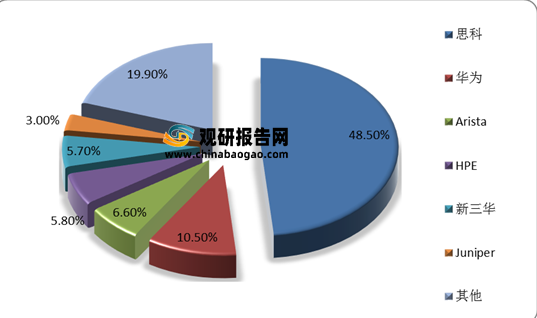

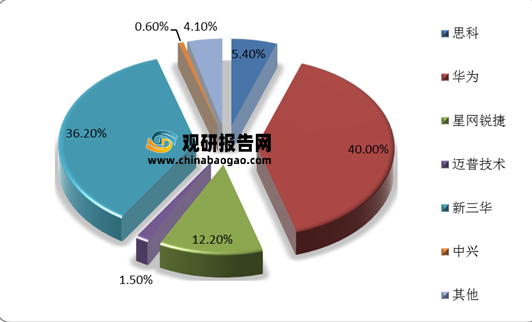

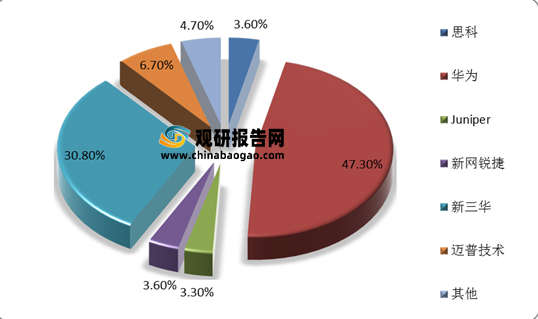

全球交换机市场以思科为龙头,占据了约50%的市场,其他主要参与企业为华为、Arista、新华三、HPE和Juniper。根据IDC数据,2020年,华为、Arista、新华三、HPE和Juniper6家企业合计市场份额为80.8%。在国内市场,我国交换机行业市场的主要参与企业为华为、新华三、思科、星网锐捷、迈普技术和中兴,这6家企业合计市场份额在2020年达到95.9%。

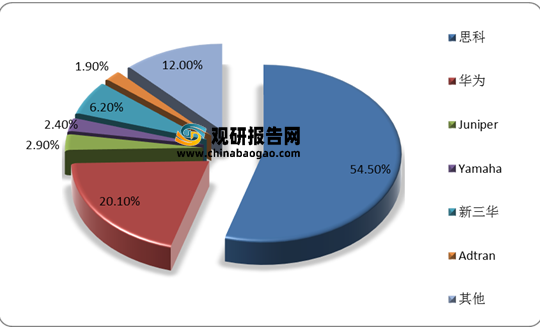

②企业级路由器市场

2020年,全球企业级路由器市场的主要参与企业为思科、华为、新华三、Juniper、Yamaha和Adtran,这6家企业合计市场份额为88.0%。国内企业级路由器市场的主要参与企业为华为、新华三、迈普技术、思科、星网锐捷和Juniper,2020年这6家企业合计市场份额为95.3%。

③无线产品(含消费级)市场

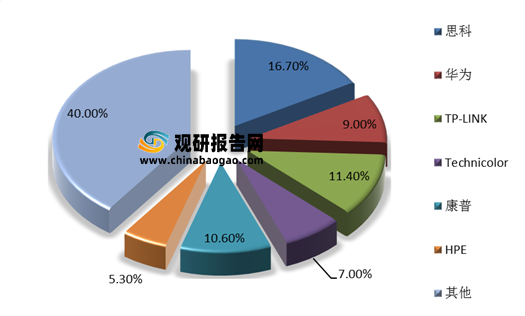

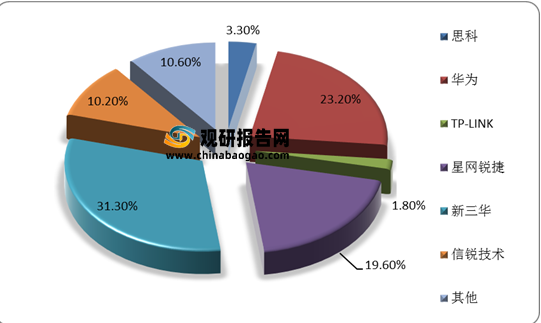

全球无线产品市场主要参与企业为思科、TP-LINK、康普、华为、Technicolor和HPE,2020年这6家企业合计市场份额为60.0%;国内无线产品市场的主要参与企业为新华三、华为、星网锐捷、信锐技术、思科和TP-LINK,2020年这6家企业合计市场份额为89.4%。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。