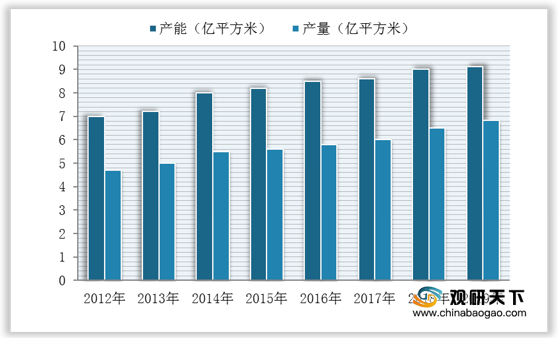

上游方面:覆铜板作为印制电路板(PCB)制造最主要的材料,约占印制电路板生产成本的20%至40%。数据显示,近年来,我国覆铜板产能和产量稳步提升;2019年我国各类覆铜板总产能为9.11亿平方米,同比增长2.96%;2019年我国各类覆铜板总产量为6.83亿平方米,同比增长4.35%。

现阶段,我国印制电路板(PCB)行业上游相关企业主要有广东生益科技股份有限公司、南亚科技股份有限公司与佛山市承安铜业有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 广东生益科技股份有限公司 |

设计、生产和销售覆铜板和粘结片、陶瓷电子元件、液晶产品、电子级玻璃布、环氧树脂、铜箔、电子用挠性材料 |

1、品牌优势:公司经过20多年的发展,已成为中国大陆最大的覆铜板制造商,荣获“中华之最(覆铜板生产基地)”,产品被授予“中国驰名商标”。公司是全国印制电路标准化技术委员会基材工作组组长单位,还是中国电子电路行业协会(CPCA)、中国覆铜板行业协会(CCLA)以及美国电子电路互连与封装协会(IPCMEMBER)的会员。 |

| 2、管理优势:公司主要生产、技术、管理和销售人员保持稳定,大多数人员自参加工作即在公司,基本上与公司同步成长和发展,直接参与公司各个时期的建设和发展。经过二十多年的实践锻炼,与公司已经融为一体,具有较强的工作能力、丰富的管理经验、良好的职业道德和敬业精神。 |

||

| 3、技术优势:国家科技部于2012年正式批准公司组建"国家电子电路基材工程中心",针对行业、领域发展中的重大关键性、基础性和共性技术问题,持续不断地对具有重要应用前景的科研成果进行系统化、配套化和工程化研究开发,为适合企业规模生产提供成熟配套的技术工艺和技术装备,不断地推出具有高增值效益的系列新产品。 |

||

| 南亚科技股份有限公司 |

DRAM(动态随机存取内存)之研发、设计、制造与销售 |

1、人才优势:多年来专注于研发及智慧财产权的建立,并已培养近800人的研发团队。 |

| 2、市场与品牌优势:长期经营自有品牌,品牌销售占出货量超过90%,其中OEM客户(如联想、宏碁、华硕、HP、Dell等)占75%,且在供货商评比中名列前茅。 |

||

| 佛山市承安铜业有限公司 |

生产经营电子电镀专用铜材,产品内外销售;铝压延加工、其他有色金属压延加工 |

1、设备优势:引进了具有国际先进水平的上引连续铸造技术及轧制成型技术及设备,并配备原子吸收光谱仪、分光光度计、电解分析仪等专用检测设备。 |

| 2、质量管理优势:公司每年不断加大投入,一直以“名牌源自品质,品质源于管理”作为公司经营理念,建立并严格实施ISO9001质量管理体系、ISO14001环境管理体系和QC080000有害物质管理体系,确保每批产品都在严格监控下完成各工序,产品稳定性与可靠性大大提高,同时,加大环境管理力度和有害物质监控,产品化学成分及外观质量均到达了国际的先进水平,符合欧盟ROHS指令要求。 |

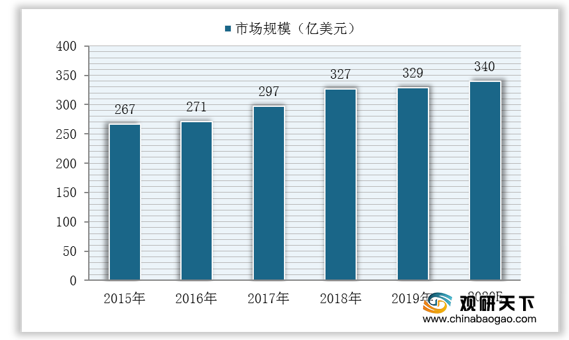

中游方面:在5G、汽车电子等下游需求以及国家政策扶持驱动下,我国印制电路板行业快速发展,市场规模将不断扩大。数据显示,2019年,中国印制电路板产值为329亿美元,同比增长0.73%;预计2020年将达340亿元。

现阶段,我国印制电路板(PCB)行业相关企业主要有臻鼎科技控股股份有限公司、健鼎科技股份有限公司、欣兴电子股份有限公司与苏州维信电子有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 臻鼎科技控股股份有限公司 |

印刷线路板(PCB)之设计、开发、制造 |

1、市场优势:是中国第一大全球第四大专业电路板公司。 |

| 2、产业布局优势:前在广东深圳、河北秦皇岛、江苏淮安均设有生产基地,全球各地设有服务据点。 |

||

| 3、客户资源优势:主要客户为Apple、Nokia、Motorola、Sony、Dell等国际品牌客户。 |

||

| 健鼎科技股份有限公司 |

印刷电路板(PCB)的生产 |

1、市场优势:全球印刷电路制造企业第一名,内存条全球第一名,液晶显示器PCB全球第一名,大陆PCB营业额百强第一,成长速度为台湾PCB企业第一名,每年增长30%以上,是能提供世界级制程及技术给全球客户的著名印刷电路板厂商。 |

| 欣兴电子股份有限公司 |

印刷电路板(PCB)的生产销售 |

1、生产布局优势:工厂分别坐落于台湾桃园、新竹一带;此外,欣兴于深圳和上海区域,皆设有重要的生产线。在全球方面,为了迅速因应客户的需求,亦在美国、欧洲、亚洲设有业务分部和代表。 |

| 2、客户资源优势:欣兴拥有坚强的客户群基础;包括一级手机大厂、主要消费性产品公司、主要世界级IDM公司。 |

||

| 苏州维信电子有限公司 |

生产、装配以柔性线路板、多层挠性板、刚挠印刷电路板和小型电源供应器为主的电力电子器件;销售电子元器件、电子产品 |

1、客户资源优势:主要客户有MOTOROLA、Apple、Sony-erisson、RIM、PHILIPS、SEAGATE、GPG、WINTEK、LUCENT

TECHNOLOGIES、SOLECTRON等。 |

| 2、产品应用范围优势:其产品广泛用于电子、医疗、汽车、航空及军事工业领域。 |

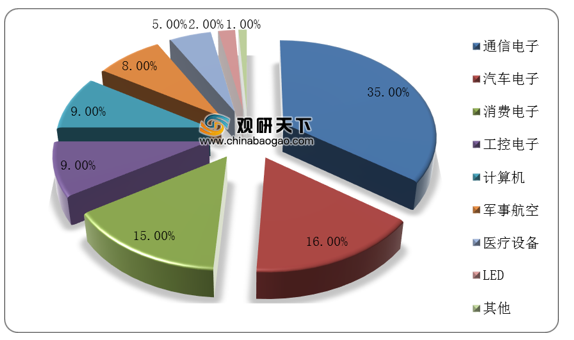

下游方面:在印制电路板下游应用市场中,通信电子市场份额占据了总量的35%;其次是汽车电子和消费电子,占比分别为16%和15%。

现阶段,我国印制电路板(PCB)行业下游相关企业主要有东莞技研新阳电子有限公司、横河电机(中国)有限公司与深南电路股份有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 东莞技研新阳电子有限公司 |

生产和销售电器、电子产品、自动化设备、计量器具、电脑、通信设备(不含卫星电视接收器)、电动工具、LED灯具、游戏机等 |

1、客户资源优势:是松下、东芝、索尼、兄弟、苹果、戴尔、理光等几十家电子行业巨头或世界知名企业的战略合作伙伴。 |

| 2、产品与设备优势:技研新阳在多方面直接引进日本乃至世界最先进的生产工艺和设备,生产的产品主要有:用于笔记本电脑、手机的液晶显示屏组装,用于复印机、空调、电视机等电器产品的PCB组装,各类充电器组装等。 |

||

| 横河电机(中国)有限公司 |

开发、生产自动化控制装置、系统、信息器材、设备、系统(国家专控产品除外)、测量仪器、仪表,且提供上述产品以及其他相关机器产品的工程技术 |

1、服务优势:集团在上海设立了热线应答中心,将逐步建立一个完善的设有系统专家,服务网路遍布全中国,24小时365天全年无休的迅速响应系统,随时满足顾客的各种需求。 |

| 2、技术与人才优势:横河电机(中国)有限公司集中了中国各分公司的技术资源,强化工程队伍,确立了在石油、天然气、化工、能源、钢铁等行业能够提供优质的,有综合竞争力的工程技术业务体制。 |

||

| 深南电路股份有限公司 |

印刷电路板、封装基板产品、模块模组封装产品、电子装联产品、电子元器件、网络通讯科技产品、通信设备 |

1、技术与研发优势:公司始终坚持自主创新的发展战略,并设置三级研发体系,在总部、事业部和生产厂层面分别下设研发部、产品研发部和技术部,形成有效配合,不断推动公司技术能力的提升。经过多年的自主研发和创新,公司已开发出一系列拥有自主知识产权的专利技术,从工艺技术到前沿产品开发保持技术的行业领先优势。以背板为例,当前公司背板样品最高层数可达120层,批量生产层数可达68层,远超行业平均水平。 |

| 2、市场与客户资源优势:司深耕PCB行业三十余年,在业内形成技术领先、质量稳定可靠等良好口碑,在业内具有较高品牌知名度,与众多大客户保持长期稳定合作关系。华为、中兴、GE医疗、迈瑞医疗、采埃孚、比亚迪、联想、浪潮、日月光、长电等均为公司重要客户。公司在产品、技术、服务等多方面均获得客户高度肯定。2019年度,公司连续七年蝉联华为“金牌核心供应商”,连续八年获评中兴包括“全球最佳合作伙伴”在内的多个奖项,并荣获诺基亚2019“数字转型钻石奖”、GE医疗“2019年度供应商大奖”、安靠科技“最佳指纹供应商”等客户奖项。在差异化市场战略指导下,公司新客户开发工作顺利进行,为公司长期稳定发展提供了充足动能。 |

相关行业分析报告参考《2020年中国印制电路板(PCB)市场调研报告-行业调研与发展潜力评估》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。