对于新能源车用IGBT而言,一方面由于道路复杂性,车辆行驶中会受到较大的震动和冲击,对IGBT强度要求较高,另一方面由于汽车频繁启停会引起IGBT结温上升,对散热提出了更高的要求。

| 应用要求 |

电机控制器 |

IGBT 模块 |

| 海拔 |

≥4,000m |

≥4,000m |

| 环境温度 |

纯电动:-40~85℃;混合动力:-40~105℃ |

结温≥175℃ |

| 震动范围 |

≥10g |

≥10g |

| 寿命 |

乘用车:≥10年,24万KM; 商用车:≥8年,60万KM |

温度循化:25~105℃,≥20,000次;同等条件下工业级:5,000次 功率循环:△Tj=60K,Tjmax=150℃,≥150,000次 工业级:△Tj=60K,Tjmax=125℃,≥125,000次 |

| 功率密度 |

≥17kW/L; |

汽车级 IGBT 或定制模块 |

| 效率 |

≥98% |

- |

| 功率等级 |

额定 30~135kW;峰值:55~220kW |

300~820A |

| 电压等级 |

直流电压 384~540V |

650~1,200V |

| 频率 |

- |

4k~10kHZ |

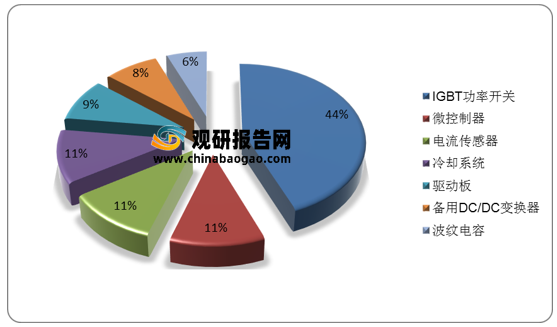

从成本上看,电机驱动系统约占新能源汽车成本15-20%。其中,IGBT占电控系统比例达44%,即IGBT占电动车约8-10%成本。

IGBT对汽车的重要性已不言而喻,随着汽车电动化、网联化、智能化、共享化的持续推进,全球对车规级IGBT产品的需求仍在持续扩大。在新能源汽车取代燃油汽车的趋势下,IGBT作为其核心零部件,需求量也将得到提升。

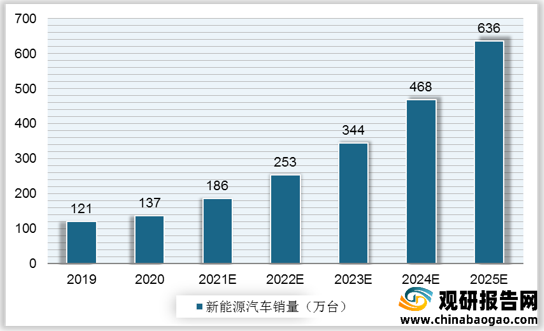

受政策推动等因素的影响,中国新能源汽车市场将在未来5年迎来强劲增长,2020年至2025年的年均复合增长率(CAGR)将达到36.1%。

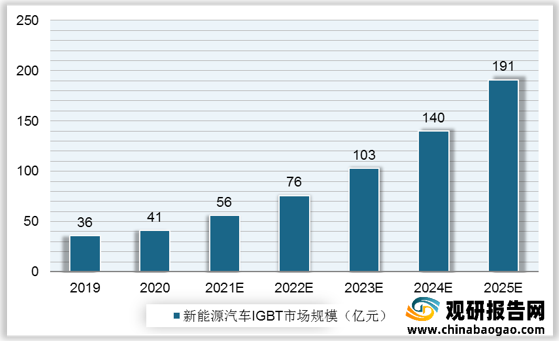

近两年,随着新能源汽车的快速发展,车规级IGBT也迎来了爆发。假设单台车IGBT用量3000元左右来预估,至2025年,国内新能源车IGBT模块市场规模为191亿左右。

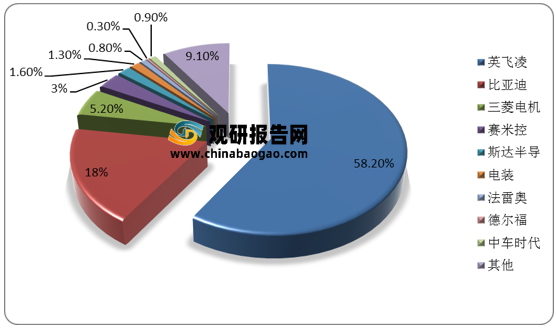

我国是全球车规级IGBT的主要市场之一,约占全球市场份额超过30%,但中高端 IGBT 主流器件市场基本被欧美、日本企业垄断,比如英飞凌、富士电机、三菱等外资企业,数据显示,我国新能源乘用车电控用IGBT模块仅英飞凌一家,2019年装机量就高达62.75万套,占据58.2%的市场份额。

由于IGBT对设计及工艺要求较高,而国内缺乏IGBT相关技术人才、工艺基础薄弱且企业产业化起步较晚,因此IGBT市场长期被大型国外跨国企业垄断。面对这些市场变化,国内IGBT企业一直在奋起直追,借助“十四·五”政策利好加速国产替代。截止目前,国内已经形成比亚迪半导体、中车时代电气、斯达半导体3大本土车规级IGBT企业供应格局。

一、IGBT国产替代三大支柱

1.比亚迪半导体

比亚迪是国内新能源汽车的领先企业,拥有完整的“三电”系统,也是国内唯一能完全自主生产车用IGBT的车企。

比亚迪布局IGBT始于2008年,以1.71亿元收购宁波中纬六英寸生产线开始打造汽车电子功率半导体产业链,目前已形成IGBT芯片设计和制造、模组设计和制造、大功率器件测试应用平台、电源及电控等环节的完整布局,推出有全球首款大批量应用于双模混动车型的1200 V大功率IGBT模块等产品,打破了国际垄断。

2018年,比亚迪成功研发出全新的车规级产品IGBT 4.0芯片(国际第五代技术),该产品在芯片损耗、模块温度循环能力、电流输出能力等关键指标上,均达到行业领先水平。

截止目前,比亚迪IGBT产品主要用于自家新能源汽车上。数据显示,2019年,比亚迪供应的IGBT模块达到19.4万套,其中约77%为自用,大约有4万多套为对外供应。目前比亚迪的计划是,成立“比亚迪半导体有限公司”后,逐步将IGBT外供比例提升至50%以上。

为满足市场需求,比亚迪已在加快产能布局。2020年3月,比亚迪总投资10亿元的IGBT长沙项目正式动工,计划建成年产25万片8英寸新能源汽车电子芯片生产线,投产后可满足年装车50万辆新能源汽车的产能需求。

不仅如此,比亚迪还在布局第三代半导体材料SiC(碳化硅),预计2023年采用SiC基半导体全面替代硅基半导体(如硅基IGBT)。

2.斯达半导体

斯达半导体主营IGBT业务,2019年在全球IGBT模块市场排名第八,是唯一进入全球前十的中国企业;其IGBT模块超过600种,电压等级涵盖100-3300V,电流等级涵盖10-3600A;主要以1200V IGBT模块为主,并成功在超过20家车企中得到配套应用。

从2015年起,斯达半导体布局碳化硅模块,近年来其产品在机车牵引辅助供电系统、新能源汽车电控、光伏等得到推广应用;2020年,斯达半导体SiC汽车级模块通过宇通客车定点,计划于2021年开始大批量装车。因应市场发展需求,斯达半导体募投扩产项目投产后可达年产120万个新能源汽车用IGBT模块;同时通过子公司StarPower Europe AG进行全球化布局。

在先进技术上,斯达半导体已经发展到了第六代技术,基于其第六代Trench Field Stop技术的650V/750V IGBT芯片及配套的快恢复二极管芯片,已在新能源汽车行业实现应用。

2020年斯达半导体车规级IGBT模块合计配套超过20万辆新能源汽车,同时新增多个国内外知名车型平台定点。在行业利好驱动下,2020年斯达半导体实现营收9.63亿元,同比增长23.55%;净利润1.81亿元,同比增长33.6%。今年一季度斯达半导体营收、净利润再创历史新高,分别为3.25亿元、0.75亿元,分别同比增长135.7%、177.2%,其中来自新能源车、工控等的旺盛需求成为主要驱动力。

3.中车时代电气

中车时代电气是国内轨交牵引系统龙头,在功率半导体领域,自主设计并建造全球首条8英寸高压IGBT芯片专业生产线,并完成了国内IGBT“芯片—模块—装置—应用”的完整产业链布局,产品已从650V覆盖至6500V。

2018年,中车时代电气建成国内首条6英寸SiC芯片生产线;2020年9月,中车时代电气又下线了国内首条8英寸车规级IGBT芯片生产线,基于其第6代IGBT技术的8英寸IGBT产能可达24万片/年。在今年4月上海车展上,中车时代电气正式发布助力汽车电动化、轻量化、智能网联化的C-Car平台,平台产品之一的C-Power220即使用自研IGBT芯片。

目前,中车时代电气两条IGBT业务IDM产线中,第一条线主要定位于轨交、电网、风电等高压领域;第二条IGBT产线主要投向中低压的电动车等市场,预计2021年年底实现批量供货。

同时,士兰微、宏微科技、华微电子、华大半导体、中科君芯、达新半导体、深圳芯能、东风公司(智新半导体)等企业也终于形成了自己的产品布局并放量,有望随着新能源汽车市场的爆发,加速推进车规级市场应用。

二、八大企业IGBT布局显现

1.东风公司(智新半导体)

2018年,东风汽车集团公司携手中国中车成立智新半导体有限公司,开始自主研发生产车规级IGBT芯片模块,以替代进口,构建安全稳定的“三电”供应链。其中智新科技持股48%,中车时代持股47%。

据了解,东风三电供应链的产线分布在东风新能源产业权内,逐步将80万套电控、28万套电机及驱动总成、10万套电池系统、30万套IGBT产线投入运营;其中IGBT产线已于今年4月开始量产,据东风公司介绍,其自研产品完全具备替代进口水平,而价格只有进口的一半,且已顺利通过测试并拿下联合汽车电子等企业订单。

2.士兰微

士兰微是国内少数几家IDM企业之一,拥有5吋、6吋、8吋、12吋等多座芯片厂,并建立有符合车规级IGBT模块产品封装要求的自动化封装厂;现已发展成为国内规模最大的集成电路芯片设计与制造一体(IDM)的企业之一,其IGBT产品在工业变频的各个应用行业细分市场得到广泛应用,

目前士兰微电子正从民用市场切入汽车专用市场,计划为新能源汽车厂商提供LED驱动、IPM、IGBT、HVIC、MCU、DCDC、MOS、传感器、音视频等多维度产品和服务;已面向新能源汽车应用开发有使用槽珊FS-IV工艺IGBT芯片的EV系列模块,产品可靠性符合AQE-324标准,其中B1封装主要针对物流车,B2和B3封装主要针对乘用车,B4封装针对电动大巴。

3.宏微科技

宏微科技是国家高技术产业化示范工程基地,同时为国家IGBT和FRED标准起草单位,其核心业务包括设计、研发、生产和销售新型电力半导体芯片、分立器件及模块,如FRED、VDMOS、IGBT芯片、分立器件、标准模块及用户定制模块(CSPM)等。

2017年12月12日,宏微科技与北汽新能源签署“新能源联合实验室合作协议”,宣布成立“宏微-北汽新能源IGBT联合实验室”,计划从芯片设计到模块设计与封装再到电机控制器设计与生产。

目前,宏微科技具有从600-1700V IGBT芯片设计、模块封装、特性分析及可靠性研究完整的设计研发和生产能力,自产600-1200V IGBT芯片已在工业电机控制器领域大批量应用;研发的车用MOSFET、IGBT模块,已在国内外应用于电动叉车、高尔夫球车、电动物流车及低速电动车;研发的IGBT DCDC电源模块,已大规模应用于电动大巴。

4.华微电子

华微电子主要生产功率半导体器件及IC,应用于消费电子、节能照明、计算机、PC、汽车电子、通讯保护与工业控制等领域;拥有4英寸、5英寸与6英寸等多条功率半导体分立器件及IC芯片生产线,芯片加工能力为400万片/年,封装资源为24亿只/年,模块封装1800万块/年。

华微电子早在2016年就已经启动新能源汽车电机控制器用IGBT产品研发,产品于2017年获得下游客户认证,并于2018年顺利实现小批量生产。

5.华大半导体

华大半导体是中国电子信息产业集团有限公司(CEC)整合旗下集成电路企业而组建的专业子集团。

2020年7月,华大半导体发布国内首款车规级隔离型IGBT栅极驱动芯片,填补了国内隔离型栅极驱动芯片的空白。该产品采用磁隔离技术,具备更低的延迟,更低功耗和更高可靠性,适用于新能源车电驱、电力输配电、光伏发电、大型电机控制等领域的IGBT驱动。

目前该产品已经通过电驱动公司和一些新能源车公司的测试。

6.中科君芯

中科君芯是一家专注于IGBT及配套FRD等新型电力电子芯片研发的设计公司,目前,已形成极具市场竞争力的650V、1200V、1700V系列产品布局,同时在3300V及以上超高压等级IGBT芯片上也取得了重要突破,是国内少有全面掌握650V到6500V全电压IGBT芯片技术的企业之一,产品已批量应用于感应加热、逆变焊机、工业变频、新能源等领域。

2016年10月,中科君芯在2016届世界物联网博览会上展示了具备国际领先技术优势的高性能超大电流密度IGBT(DCS-IGBT)芯片产品,主要应用于新能源汽车、新能源发电以及智能电网等战略新兴产业。目前,中科君芯已将独创的DCS技术应用于最新的车规级IGBT芯片中。

7.达新半导体

达新半导体是由海归博士创立的一家中外合资的国家级高新技术企业,建有一条制造手段先进的IGBT模块产线,具备芯片设计、晶圆制造、模块制造及应用的完整IGBT产业链,在IGBT芯片开发,模块制造和产品应用方面具有自己的独特优势。

基于8英寸及6英寸晶圆制造平台,达新半导体成功开发出600V-3300V IGBT芯片产品,芯片电流等级涵盖10A~200A;采用自主IGBT芯片,推出了系列化的满足工业应用、消费电子、新能源的IGBT模块,模块电压涵盖600V~1700V,电流等级涵盖10A~800A;可广泛应用于白色家电、逆变焊机、工业变频、新能源汽车、太阳能/风力发电、SVG等领域。

8.深圳芯能

深圳芯能成立于2013年,致力于IGBT芯片、IGBT驱动芯片以及大功率智能功率模块的研发、应用和销售;拥有一支经验丰富、作风务实的团队,主要人员都有十多年的行业积累,在国内率先成功量产基于FST工艺的IGBT产品。目前深圳芯能聚焦600V和1200V中小功率IGBT产品,在IGBT单管、IPM、IGBT模块和HVIC四个领域都有完善的产品序列。

深圳芯能从2015年开始涉足汽车IGBT的研发,经过多年的多次优化、反复验证,在2019年12月成功研发出了完全自主的车规级750V200A IGBT芯片

不仅如此,无锡新洁能、扬杰科技、华润微、芯派科技、西安中车永电、威海新佳、芯聚能半导体、赛晶电力电子等企业历经多年筹备,也呼之欲出。

三、八家公司IGBT呼之欲出

1.无锡新洁能

无锡新洁能专业从事半导体功率器件的研发与销售,是华虹宏力最大的功率器件代工客户。

目前其IGBT产品主要有600V~1350V沟槽栅场截止型IGBT,该产品于2020年开始放量,借助超结/屏蔽栅MOSFET通过16949车规级认证体系以及英飞凌缺货契机,无锡新洁能正计划大力拓展功率器件用量最大的汽车领域,不断寻求导入新能源汽车核心部件的机会。

2.扬杰科技

扬杰科技是国内少数集半导体分立器件芯片设计制造、器件封装测试、终端销售与服务等产业链垂直一体化(IDM)的杰出厂商;产品广泛应用于电源、家电、照明、安防、网通、消费电子、新能源、工控、汽车电子等多个领域。

目前扬杰科技已在销售整流/快恢复二极管、TVS管、ESD、三极管、MOSFET等车规级功率分立器件,车规级IGBT相关产品正积极规划与研发中。

3.华润微

华润微是中国领先的拥有芯片设计、晶圆制造、封装测试等全产业链一体化运营能力的半导体企业,目前主营业务可分为产品与方案、制造与服务两大业务板块,产品聚焦于功率半导体、智能传感器领域,为客户提供系列化的半导体产品与服务。

华润微现有IGBT产品主要是以单管的形式进行销售,应用场景以工业级为主,背面薄片工艺达50um的IGBT芯片尚未量产;另外,车规级产品已经在测试中。

4.芯派科技

芯派科技是一家集研发、生产和销售为一体的高新技术企业,产品包含:MOSFET、IGBT、二极管、桥堆以及电源管理IC等。

2018年,芯派科技投资建设了西安芯派新能源汽车动力控制研发中心和西安宽禁带半导体器件应用中心。西安芯派新能源汽车动力控制研发中心是为了配合西安的千亿级汽车集群产业,针对国内新能源汽车供应链短板,建立的与国际一流团队紧密合作,涵盖新能源汽车动力驱动系统,车载及固定充电系统、电池保护及管理系统,集研发、应用、销售为一体的创新中心。

5.西安中车永电

西安中车永电是中车永济电机有限公司全资控股的专门从事电力电子产品的研发、生产、销售、服务的高技术企业;主要产品有:IGBT 模块、IPM模块、整流管、晶闸管、组合元件等电力半导体器件;变流器、功率模块、城轨地面整流装置、地铁单向导通装置、充电机等装置。

西安中车永电产品主要应用于高速铁路、风力发电、冶金工业、城市轨道交通、太阳能光伏发电等领域。

6.威海新佳

威海新佳专注于新型功率半导体器件和应用产品的研发及生产,是拥有多项专利技术和独立知识产权的国家高新技术企业,2006年建成第一条IGBT模块封装生产线,是国家IGBT和交流固态继电器标准起草单位之一。

目前,威海新佳主要有3条产品线,涵盖IGBT、MOSFET、FRD、可控硅、整流模块、固态继电器和智能模块等产品,形成了以IGBT为核心器件,应用于变频控制、电能质量管理、电动汽车等域的功率半导体器件一体化解决方案。

7.芯聚能半导体

芯聚能半导体是一家车规级功率半导体元器件研发、生产和销售的高新技术企业,主营业务包括:面向新能源电动汽车(EV、HEV)主驱动器的核心功率半导体芯片设计、器件与模块产品的研发、生产、销售与服务支持。同时也提供工业、民用级功率半导体相关产品,可广泛应用于变频家电、工业变频器、光伏发电、智能电源装备等领域。

2019年9月,芯聚能半导体启动25亿元的投资项目。根据计划,该项目第一阶段将建设用于新能源汽车的IGBT和SiC功率器件与模块生产基地,同时实现工业级功率器件规模化生产。第二阶段将面向新能源汽车和自动驾驶的汽车功率模块、半导体器件和系统产品,延伸并形成从芯片到封装、模块的产业链聚集。

8.赛晶电力电子

赛晶电力电子是赛晶集团旗下的全资子公司,主营业务是代理分销,中国中车、中国电力科学研究院、南瑞集团等均是其客户。

2019年初,赛晶集团启动IGBT研发及生产项目,并成立瑞士SwissSEM Technologies AG公司及赛晶亚太半导体科技(浙江)有限公司,其中,由SwissSEM公司负责IGBT芯片的研发设计工作,赛晶半导体公司负责IGBT模块制造工作。

2020年6月,赛晶生产基地落地浙江嘉兴,规划建设2条IGBT芯片背面工艺生产线、5条IGBT模块封装测试生产线,建成后年产能达200万件IGBT模块产品。2021年一季度第一条生产线试生产、第二条生产线投资启动,预计未来3至5年完成全部生产线建设。

2020年9月28日,赛晶电力电子发布首款自主研发的1200V国产IGBT芯片及模块产品;并表示后续还将推出600V至1700V的中低压领域产品,目标市场为电动汽车、光伏风电、工业变频等市场。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。