服务机器人是指除工业机器人之外的、用于非制造业并服务于人类的各种先进机器人,主要包括个人/家庭用服务机器人和公共服务机器人。

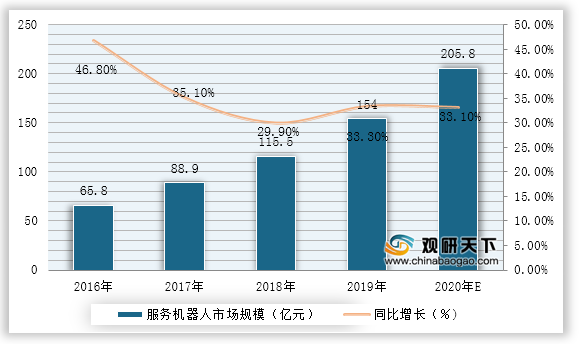

随着信息技术快速发展和互联网快速普及,人工智能迎来第三次高速发展。2018年全球服务类机器人市场规模达82.9亿美元,到2020年,全球服务机器人市场规模快速增长至110.3亿美元。虽然我国在服务机器人领域的研发水平与推广应用整体与欧美日有一定的差距,但是得益于市场需求快速增长,我国服务机器人的具有很大的市场潜力和发展机遇。2016-2018年我国服务机器人市场规模增速均维持在30%以上,即使在2018年后全国机器人市场发展增速减缓大环境下,服务机器人下游需求亦未出现较大波动。2019年我国服务机器人市场规模已达到154亿元,较2016年大幅增长88.2亿元,年复合增长率为32.77%。

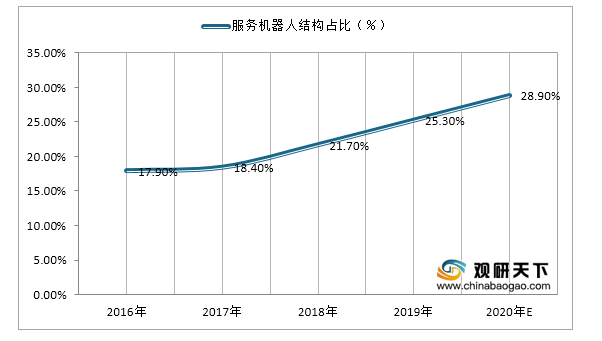

得益于我国服务机器人良好发展态势,2016-2019年我国服务机器人市场规模在全国机器人市场总规模中的占比呈现上升态势。2016年我国服务机器人在全国机器人市场中所占份额不足20%,但2019年其结构占比已突破25%。

一、供应商的议价能力

服务机器人的上游领域是关键零部件生产厂商,技术壁垒高,是典型的技术驱动型企业,在整个机器人产业链中占主要地位。目前,核心零部件的缺失始终是横在机器人国产化道路上的一块大石,国产零部件厂家也一直是在夹缝中求生存,发展缓慢,相比与国外厂商技术方面还比较薄弱,因此在议价能力上,我国的关键零部件生产厂商的议价能力一般,国外厂商相对较强。但近年来随着政府政策支持,资本的进入,国产核心零部件也取得了一些突破,厂商的议价能力也将会增强。

二、购买者的议价能力

服务机器人的消费终端主要是个人、家庭、以及广泛应用于各种消费场景中,涉及金融、安防、教育、交通、社交娱乐、社保等各大行业。并且随着人口老龄化趋势逐渐加快、劳动人口缩减、人力成本上涨等问题不断出现,日常生活照料、精神抚慰、医疗健康等也成为老年人面临的主要困难,“机器换人”变得迫切。所以下游用户数量多,需求急切,服务机器人行业对下游议价能力较强,购买者的议价能力弱。

三、新进入者的威胁

新进入者在给行业带来新生产能力、新资源的同时,将希望在已被现有企业瓜分完毕的市场中赢得一席之地,这就有可能会与现有企业发生原材料与市场份额的竞争,最终导致行业中现有企业盈利水平降低。国内服务机器人市场还在培育过程中,国内真正可以生产大型机器人的公司数量较少。成本高是大多数企业的难题,国外企业或其他领域企业选择对我国服务机器人企业进行投资,势必会对现有的企业造成冲击。

| 公司名称 |

金额 |

投资方 |

| 灵动科技FORWARDX |

1亿元人民币 |

招商局资本 |

| ADA SUPPORT |

4400万美元 |

ACCEL

PARTNERS等 |

| 擎朗智能 |

2亿元人民币 |

源码资本等 |

| TEMI 机器人 |

2000万美元 |

愉悦资本等 |

| 梅卡曼德 |

1亿元人民币 |

红杉资本中国 |

| 来也科技 |

4200万美元 |

光速中国、LICHTSPEED VENTUREPARTNERS美国光速等 |

| VECNA ROBOTICS |

5000万人民币 |

HICHLAND

CAPITAL PARTNERS 等 |

四、替代品的威胁

两个处于同行业或不同行业中的企业,可能会由于所生产的产品是互为替代品,从而在它们之间产生相互竞争行为。机器人行业现属于新兴行业,在我国处于初级发展阶段,暂时没有被替代的威胁。

五、同业竞争者的竞争程度

目前,服务机器人行业中的企业基本专注于不同的细分领域。在家用服务机器人中,扫地机器人是主流;在公共服务机器人中,物流机器人是企业分布较多的领域。

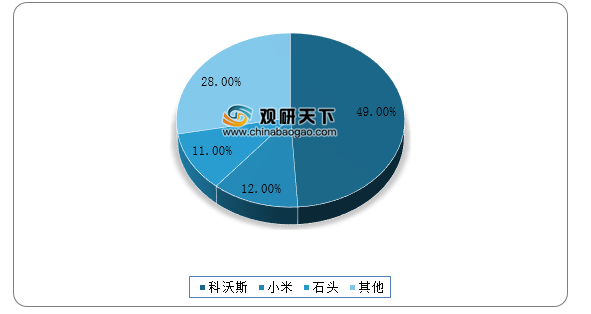

扫地机器人是我国服务机器人中发展较为成熟的一个细分产品。我国扫地机器人品牌集中度较高,前三品牌合计占比超过70%。其中,科沃斯则是中国扫地机器人领域的龙头企业,市场份额接近50%;其次是小米和石头,占比分别为12.0%和11.1%。

在制造业、服务业快速发展的推动下,物流行业迎来了高速增长的时期。目前,进入该领域的玩家众多,但品牌竞争格局已基本形成。具体来看,Geek+和快仓以超30%的市场份额排名前两位。Geek+专注仓储物流领域,快仓是国内首批从事智能仓储机器人研发制造应用的企业,也是单仓部署智能仓储机器人规模全球第二大的企业。此外,海康威视、马路创新、牧星智能、艾瑞思机器人等也在物流机器人领域占有一席之地。

数据来源:公开资料整理(TF)

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国服务机器人市场分析报告-行业深度分析与投资商机研究》

《2021年中国服务机器人市场分析报告-行业现状与未来商机预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Emial:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。