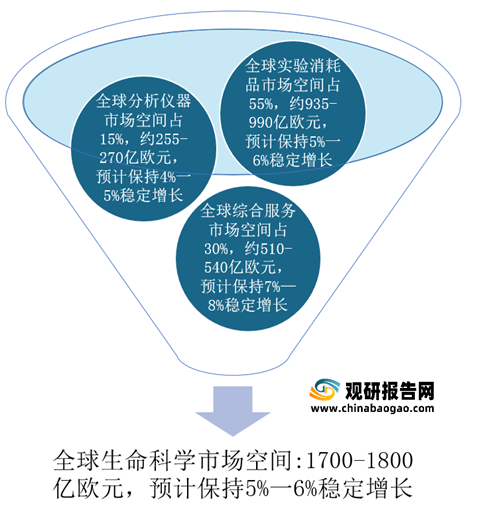

根据相关资料显示,2021年,预计全球整个生命科学市场空间约为1700-1800亿欧元,并且未来5年仍能够保持5%-6%的稳定增长。具体来看,实验消耗品市场约占55%,约935-990亿欧元;分析仪器市场约占15%,约255-270亿欧元;服务市场约占30%,约510-540亿欧元。

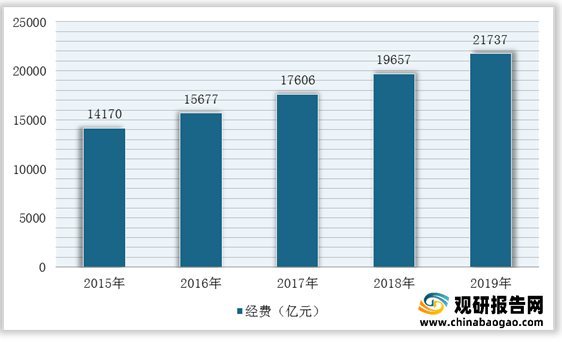

根据观研报告网发布的资料显示,在国内市场,我国科学研究虽然起步较晚,但随着国家科研经费投入持续增长,尤其是在生物医药和新材料等领域的持续增长将带动市场对科研实验用品需求的增加,预计科学服务行业市场将进一步扩容。数据显示,2019年全国共投入研究与试验发展(R&D)经费21737亿元,同比增长10.58%。并且,根据国务院2016年发布的《国家创新驱动发展战略纲要》,预计“到2030年跻身创新型国家前列,研究与试验发展(R&D)经费支出占国内生产总值比重达到2.8%”。

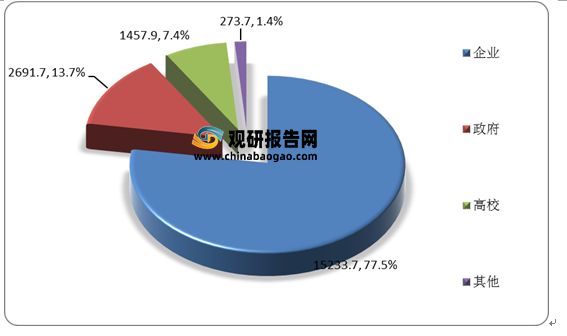

同时,科技经费投入分活动主体来看,2018年,各类企业经费支出15233.7亿元,比上年增长11.5%;政府属研究机构经费支出2691.7亿元,增长10.5%;高等学校经费支出1457.9亿元,增长15.2%。其中,企业、政府属研究机构、高等学校经费支出所占比重分别为77.4%、13.7%和7.4%。

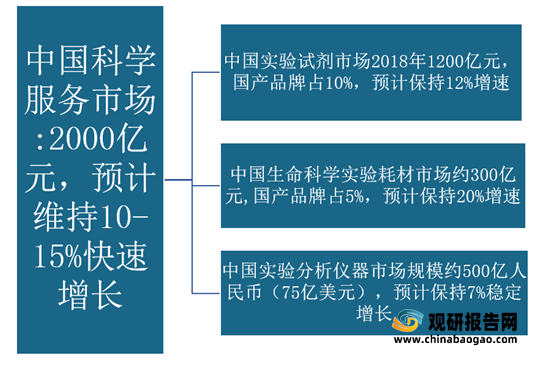

因此,未来随着科研经费投入强度持续稳步提高,我国科学服务行业市场规模将不断扩大。根据第三方数据测算,我国科学服务行业市场规模约2500亿元,并且预计未来长时间内(2030年及以前)国内科研投入还会以8%左右的速度驱动整体行业增长。

| 项目 |

产品生产企业 |

贸易商 |

单品类领域服务企业 |

综合服务企业 |

外资科学服务巨头 |

|

| 产品端 |

产品技术 |

单品类产品技术为主 |

相对较少 |

单品类产品技术为主 |

综合性产品核心技术矩阵 |

多领域全球领先的产品核心技术矩阵 |

| 生产能力 |

自身产品生产技术较强 |

相对较少 |

单品类特定产品生产能力 |

具有核心产品生产能力,并能指导组织委托生产 |

具备核心产品生产能力,并拥有完整的产业链 |

|

| 自主品牌产品一广度 |

部分厂商有自主品牌,单品类产品为主 |

相对较少 |

自主品牌覆盖特定行业客户,产品系列应用单一 |

品牌体系较完善,服务客户领域较广 |

品牌体系非常完善,服务客户行业领域广 |

|

| 自主品牌产品一深度 |

部分厂商有自主品牌,各企业产品品种不一 |

相对较少 |

针对特定客户提供整体解决方案能力 |

提供整体解决方案能力 |

针对客户提供整体解决方案能力 |

|

| 技术整合及综合解决能力 |

较低或没有 |

无 |

单品类领域具有技术整合能力 |

具备多领域专业技术整合能力 |

全球领先的技术整合能力 |

|

| 服务端 |

信息管理与购物平台 |

大多没有,或产品展示为主,或借助第三方 |

大多没有,或产品展示为主 |

产品展示为主,或简单功能信息平台 |

内部运营和客户服务全流程打通 |

内部运营和客户服务全流程打通 |

| 仓储物流 |

基于自产产品为主,或依托于第三方 |

依托第三方 |

依托第三方 |

一般自建仓储物流体系 |

目前国内无自建仓储物流 |

|

| 发明专利及自主知识产权 |

部分拥有特定产品知识产权 |

相对较少 |

细分领域的自主知识产权 |

自主品牌产品拥有发明专利及自主知识产权体系 |

拥有全球领先知识产权保护 |

|

| 政府项目资金支持 |

基于自产产品为主 |

相对较少 |

选择性支持 |

重点支持 |

无 |

|

| 客户覆盖 |

以品牌厂商代工为主,覆盖少量直接客户 |

覆盖所在区域自标客户 |

部分能够覆盖相应单品类全国客户 |

覆盖全国客户,以直接客户为主 |

覆盖全球客户 |

|

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。