一、 供应商的议价能力

供应商讨价还价能力指的是供应商提高投入价格或通过降低投入和服务的品质来增加产业成本的能力。对于眼科光学仪器生产企业来说,供应商为金属材料、生物医学材料、医用高分子材料等材料的提供者,电子元件、电路板等医疗器械零配件的提供者。

对于高端、品质优良的材料、零配件的供应商来说,他们的产品往往具有稀缺性,能够生产的厂商很少,因此他们具有较强的议价能力;对于低端材料、部件的供应商来说,他们相互之间的竞争比较激烈,往往用价格优势来获取客户,因此低端的普通材料、部件的供应商议价能力较弱。

二、 购买者的议价能力

眼科光学仪器的主要购买者为医疗机构。由于眼科光学仪器已被广泛应用于眼科疾病患者治疗,下游客户需求具有刚性,对产品质量要求严格,随着行业内公司数量的增多,购买者的议价能力显著提升。

三、 新进入者的威胁

新进入者在给行业带来新生产能力、新资源的同时,将希望在已被现有企业瓜分完毕的市场中赢得一席之地,这就有可能会与现有企业发生原材料与市场份额的竞争,最终导致行业中现有企业盈利水平降低,严重的话还有可能危及这些企业的生存。

据悉,我国眼科光学仪器市场准入进入壁垒较高,相关企业取得食品药品监督管理部门的前置许可后,产品还需取得医疗产品注册证书,注册条件要求较高井且耗时较长,同时产品出口国外-般需要取得国外的资质认可,因此我国眼科光学仪器行业新进入者威胁较小。

四、 替代品的威胁

我国眼科光学仪器的主要替代品为国外进口高端产品。据悉,由于我国精密仪器生产水平对标美国等发达国家而言仍较为落后,目前我国出口眼科光学仪器产品主要为中低端类型,高端产品仍依赖于进口,国外进口高端产品威胁性较大。

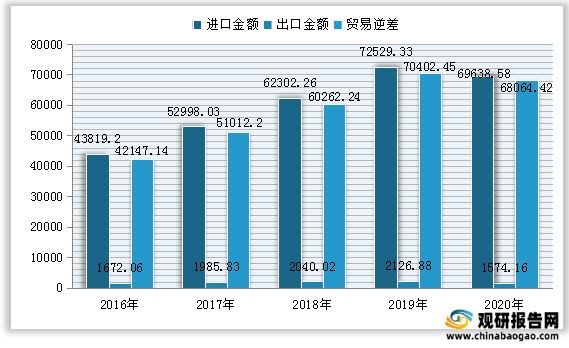

数据显示,截至2020年我国眼科光学仪器进出口额分别为69638.58万美元、1574.16万美元;行业实现贸易逆差高达68064.42万美元,并且总体呈扩大态势。

五、 同业竞争者的竞争程度

据悉,目前我国眼科光学仪器行业内存在较多规模较小、资金实力较弱的中小企业,大多数企业营业收入都不超过5000万元,行业呈现寡头竞争格局,且国外企业占据较大的市场份额。

竞争力比较强的企业主要包括Topcon 拓普康眼科、瑞士900、德国蔡司Zeiss、新日本Shinippon 等;国内企业中比较有竞争力的企业主要包括康捷医疗与新眼光。

企业性质 |

企业名称 |

国外 |

德国蔡司Zeiss |

Alcon |

|

Haag-Streit AG |

|

Topcon 拓普康眼科 |

|

Ziemer Ophthalmic Systems AG |

|

Bausch Health Companies |

|

STAAR SURGICAL |

|

Ningbo Ming Sing Optical (Ning Kwong Optical) |

|

Canton Optics |

|

US Ophthalmic |

|

Ocular |

|

Carleton Optical |

|

本土 |

康捷医疗 |

新眼光 |

从两大龙头企业经营情况来看,新眼光眼科光学仪器收入、研发投入及人员数量高于康捷医疗;但康捷医疗眼科光学仪器收入占比、毛利率、发明专利数量却高于新眼光。

从布局区域与产品来看,康捷医疗重点布局华东地区,主要布局产品为全自动角膜地形图、全自动验光仪、全自动眼底照相机、眼前节分析系统、康捷视力筛查智能分析系统等,未来布局重点为系统平台、移动医疗、信息化产品等领域。

而新眼光重点布局华东与华北地区,主要布局产品为眼健康大数据平台、便携式眼底照相机、眼底照相机数字化系统、便携式数码裂隙灯、裂隙灯数码影像系统、裂隙灯数码影像系统、眼科阅片平台远程会诊系统等,未来布局重点为眼科AI人工智能、医疗信息化整体方案及医疗设备数字化系统集成服务领域。

对比指标 |

康捷医疗 |

新眼光 |

眼科光学仪器收入(万元) |

4057.78 |

9750.87 |

眼科光学仪器收入占比(%) |

78.82 |

56.62 |

眼科光学仪器毛利率(%) |

33.54 |

23.53 |

国内重点布局区域 |

华东地区 |

华东、华北地区 |

研发投入(万元) |

614.86 |

2027.65 |

研发人员(人) |

7 |

36 |

发明专利数量(个) |

9 |

5 |

主要产品 |

全自动角膜地形图、全自动验光仪、全自动眼底照相机、眼前节分析系统、康捷视力筛查智能分析系统等 |

眼健康大数据平台、便携式眼底照相机、眼底照相机数字化系统、便携式数码裂隙灯、裂隙灯数码影像系统、裂隙灯数码影像系统、眼科阅片平台远程会诊系统等 |

未来布局重点 |

系统平台、移动医疗、信息化产品等领域 |

眼科AI人工智能、医疗信息化整体方案及医疗设备数字化系统集成服务领域 |

更多深度内容,请查阅观研报告网:

《2021年中国眼科光学仪器行业分析报告-行业格局现状与发展商机前瞻》

《2021年中国眼科光学仪器行业分析报告-行业供需现状与发展趋势研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。