“夫妻店”时代,连锁经营大势所趋

目前国内宠物诊疗机构数量在 13000 家左右,其中连锁宠物医院比例5% 左右,其余多数以宠物诊所(执业兽医师多于 1 人,但不足 3 人)的形式存在,并且国内宠物诊疗机构经营规模偏小,半数以上门店经营面积在 100 ㎡以下,单店年流水在300~400 万元量级的不足 15%。

夫妻店式宠物诊所与连锁式宠物医院是宠物诊疗业发展的两个阶段。在宠物诊疗业起步早期,宠物诊所由于进入门槛相对较低(资金投入少、人员配置简单、选址灵活等)获得了快速发展,并且随着持续的经营,部分诊所也逐步获得认可。但是,随着诊疗业细分化、精细化要求的提高,先前的优势也逐渐成为掣肘进一步发展的因素。而连锁式宠物医院无论是在专业性(人才吸引力强,培训体系完善)上,还是服务体验(设备更新换代快、人员素质相对较高、标准化可复制性强)上都较夫妻店式有优势,对比国外 20%以上的连锁式宠物医院占比,国内连锁式宠物医院才刚刚起步,未来我国将进入连锁式宠物医院发展新阶段。

各大势力割据混战,派系各显神通

2015 年是中国宠物诊疗行业的资本元年,在度过了早期无序发展之后,宠物诊疗行业借由资本的力量开启了行业内部整合之路,涌现了一批行业整合先行者,其中比较有代表性的是瑞派(规模先导型)、瑞鹏(文化先导型)。

瑞派由瑞普生物董事长发起成立,是专门从事宠物连锁医院运营和管理的连锁品牌,目前在国内拥有华东、北京、东北、华南、天津五大管理公司,主要以并购的方式(资本密集型,基于双方的合作意愿)整合已有的宠物医疗品牌,扩张速度迅速,2012 年 12 月成立至今,先后收购了派特、曹浪峰、关忠、我爱我家、皇家以及长江等多个动物医院品牌,截至 17 年 6 月,瑞派门店数量超过 140 家,业务覆盖 20 多个城市。

与瑞派存量整合方式不同,瑞鹏主要采取直营连锁的扩张方式。1998 年,瑞鹏在深圳开设第一家宠物医院,与难度相对较小的单店现场管理模式不同,连锁经营需要依靠流程、体系、标准的建设,以及人才的培养(周期相对较长,合理 5 年左右,极限压缩至少也需要 2 年)和储备,并且行业无现成经验可供参考,瑞鹏采取复制策略,将单店打造成为样板店,再行扩张。因此,直到 5 年后的 2003 年,瑞鹏才在深圳有第二家店。

2015 年,出于对宠物市场的看好以及对体系可复制性的认同,深圳市达晨创丰投资了瑞鹏宠物,协助瑞鹏进行北京地区的布局。瑞鹏集团旗下已经有两大宠物医院连锁品牌,分别是瑞鹏宠物医院和美联众合动物医院,在全国共有 140 多家直营连锁店(其中,瑞鹏宠物医院 121 家)。

此外,还有高瓴资本系的芭比堂、安安以及专注宠物医疗行业的投资平台--珠海策行投资咨询有限公司。目前,中国宠物行业,尤其是宠物诊疗行业竞争格局尚不明朗,也不存在地位稳固的行业领头羊。各家市场份额比较大的宠物医疗企业,均在进行地域和规模上的业务扩张,以期迅速占领市场、获得先行优势。

在全球宠物市场中,北美、欧洲和亚洲三分天下,其中北美是最大市场,约占全球宠物市场规模的 37%,其次是欧洲,约占 24%,亚洲紧随其后,占比 23%。作为在北美已经有 100 年宠物发展历史美国,2016 年市场规模达到了 667.5 亿美元,其中宠物食品支出占比最大,达到 42.29%,其次是宠物兽医养护支出,占比 23.90%。

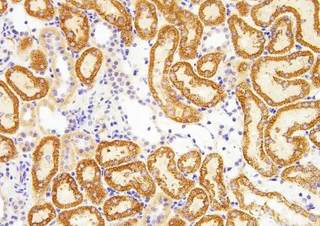

细分领域纵深推进是未来国内宠物市场的发展主轴。2016年我国宠物市场规模1220亿元,食品、诊疗占据前两席,比例分别为 37%和 22%,与国外成熟市场宠物产业构成情况基本相当。但是,国内宠物细分产业与国外成熟市场仍有较大差距,比如动物福利(宠物交易环节,国外领养替代繁殖)、品牌建设(更多体现在食品用品环节,与发展历史、厂家意识关系更大)、服务深度(诊疗服务环节,国外日接诊量 25 例左右,国内已经由 80 例以上降低到 40 例左右,未来仍有价值挖掘空间)等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。