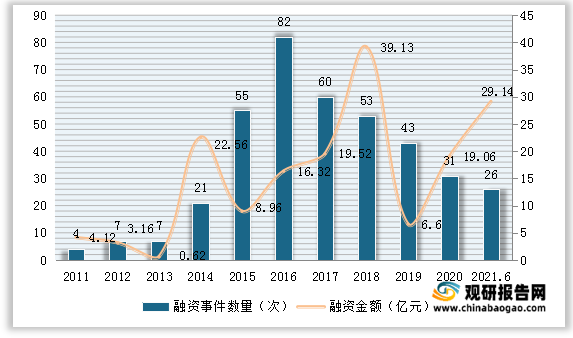

数据显示,截至2021年6月,近十年来我国口腔医疗服务行业融资金额超169亿元,其中2021年上半年行业相关投融资事件高达 26起,融资金额高达29.14亿元。

二、行业融资细分领域及机构概况

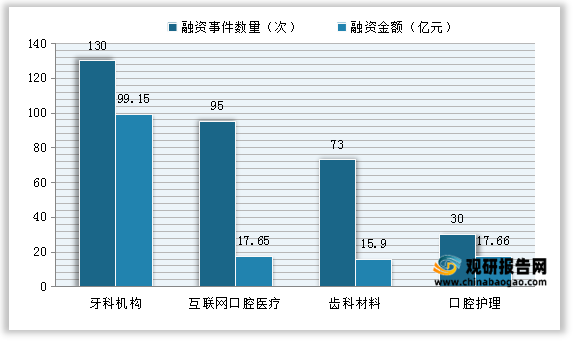

从细分赛道来看,牙科机构融资次数与金额稳居首位,截至目前其融资金额已达99.16亿元人民币,共计130起;其次则为互联网口腔医疗,融资数量为95起,融资金额为17.65亿元。

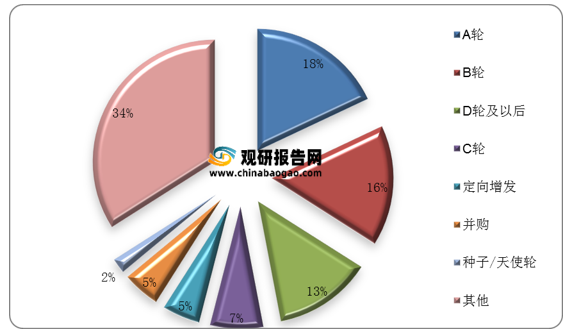

从融资轮次分布来看,目前我国口腔医疗服务项目集中于中后期,A轮、B轮、D轮及以后轮次占据主要市场,其占比分别为18%、16%、13%。

从企业类型分布来看,目前口腔医疗机构最受资本欢迎,截至目前其融资总额高达42605万美元;其次则为口腔SaaS,其融资总额为1213万美元。

从具体企业来看,截至目前我国口腔医疗服务行业中,拜博口腔、瑞尔齿科与瑞鹏股份三大口腔医疗机构融资金额稳居前三。

| 排名 |

口腔医疗服务机构 |

| 1 |

拜博口腔 |

| 2 |

瑞尔齿科 |

| 3 |

瑞鹏股份 |

| 4 |

欢乐口腔 |

| 5 |

爱尔创 |

| 6 |

马泷齿科 |

| 7 |

领健信息 |

| 8 |

复星牙科 |

| 9 |

美奥集团 |

| 10 |

美维口腔 |

三、2010-2020年我国口腔医疗服务行业部分相关融资事件汇总

| 时间 |

融资方 |

融资轮次 |

融资金额 |

投资方 |

| 2010年 |

亚非口腔 |

A轮 |

6500万元 |

中欧资本 |

| 瑞尔齿科 |

A轮 |

2000万元 |

KPCB中国、启明创投 |

|

| 2011年 |

瑞尔齿科 |

B轮 |

2000万元 |

德福资本、KPCB中国、启明创 |

| 2012年 |

牙管家 |

A轮 |

1850万人民币 |

苏州高新创投、苏州国发创投 |

| 2014年 |

恒惠科技 |

A轮 |

未披露 |

联想之星 |

| 瑞尔口腔 |

C轮 |

7000万美 元 |

新天域资本、德福资本、凯鹏华盈、启明维创创业投资管理(上海)有限公司、北京普思投资有限公司、凯门资本和才金基金 |

|

| 拜博口腔 |

未披露 |

10亿元 |

联想控股 |

|

| 2015年 |

茄子口腔 |

天使轮 |

未披露 |

未披露 |

| 爱优牙 |

天使轮 |

未披露 |

未披露 |

|

| 朗星医疗 |

天使轮 |

未披露 |

清大创业投资、达晨创投 |

|

| 门邦网 |

天使轮 |

未披露 |

快创营 |

|

| 全好口腔 |

A轮 |

未披露 |

软银中国资本 |

|

| 乐牙网 |

A轮 |

千万级人民币 |

同渡资本 |

|

| 医牙网 |

A+轮 |

数百万人民币 |

杭州正前方投资有限公司 |

|

| 2016年 |

约克牙医 |

天使轮/A轮 |

750万元/数千万人民币 |

美年大健康/欢乐长河基金 |

| 爱牙e |

种子轮 |

80万人民币 |

急速投资 |

|

| 牙齐齐 |

A轮 |

500万元 |

潮州陶瓷产业基金、58同城技术创始人陈家斌 |

|

| 河马牙医 |

天使轮 |

500万人民币 |

北辰新和严明 |

|

| 马泷齿科 |

B轮 |

8500万人民币 |

纪源资本GGV领投、上海立赢投资管理中心、广州宜利复医道合医疗投资基金、弘晖资本 |

|

| 牙客 |

天使期 |

近千万元 |

启赋资本 |

|

| 美呀丽牙 |

不明确 |

数百万元 |

某医疗基金 |

|

| 好牙医 |

B轮 |

数千万元 |

浅石创投、上海贵景资本、上海立赢资本、经纬中国 |

|

| 欢乐口腔 |

A轮 |

3.5亿元 |

华泰医疗产业基金、中卫安健创业投资基金、珠海世纪股权投资基金 |

|

| 雅御口腔 |

种子期 |

500万元 |

浙江中赢控股集团有限公司 |

|

| iite牙小白 |

Pre-A轮 |

千万级人民币 |

灵思云途营销顾问股份有限公司 |

|

| 领健信息 |

A轮/A+轮 |

共计7000万人民币 |

丁香园/复星同浩资本 |

|

| 极橙齿科 |

Pre-A轮 |

千万元 |

分享投资 |

|

| 薄荷牙医 |

天使轮 |

500

万人民币 |

眷晓资木 |

|

| 迪凯尔 |

B轮 |

2000万人民币 |

金茂资木 |

|

| 领航口腔 |

天使轮 |

未披露 |

泰达科投、海达投资 |

|

| 雅御口腔 |

种子轮 |

500万人民币 |

中赢股权投资 |

|

| 家鸿口腔 |

新三板 |

2000万人民币 |

分卒投资 |

|

| 我爱剧牙 ivver |

A轮 |

术透露 |

IngDan硬蛋科技 |

|

| 2017年 |

牙医管家 |

A轮 |

1亿人民币 |

平安创新投资基金、辰德资本、厚生投资 |

| 乐莎莎 |

天使轮 |

700

万人民币 |

未披露 |

|

| EZ美学 |

天使轮 |

数百万人民币 |

中科创星 |

|

| 正雅\科 |

B轮 |

5000万人民币 |

邦信资产、辰德资本、元生创投 |

|

| 美奥口腔 |

A轮 |

未披露 |

天亿实业 |

|

| 天使口腔 |

天使轮 |

未披露 |

苏州太合汇投资管理有限公司 |

|

| 奥凯伟迪 |

天使轮 |

未披露 |

博大高新投资、众乐投资 |

|

| 频泰光电 |

A轮 |

1000万人民币 |

朗玛峰创投 |

|

| 瑞尔齿科 |

D轮 |

9000万美元 |

启明创投、高瓴资本、GoldmanSachs

alumni |

|

| 劲松口腔 |

战略投资 |

2亿人民币 |

泰康资产 |

|

| 正雅出科 |

B轮 |

5000万人民币 |

辰德资本、元生创投、东资基金 |

|

| 友睦口腔 |

B轮 |

6500万人民币 |

经纬中国、景旭创投 |

|

| 佳美口腔 |

C轮 |

未披露 |

北京昌科金投资有限公司、信达风 |

|

| 益锐齿科 |

A轮 |

未披露 |

司壳医疗器械 |

| 时间 |

融资方 |

融资轮次 |

融资金额 |

投资方 |

| 2018年 |

该美生物 |

天使轮 |

1000万人民币 |

国科嘉和 |

| 摩尔齿科 |

A轮 |

亿元及以上人民币 |

松柏资本、国鑫投资、高瓴资本 |

|

| 博恩登特 |

D轮 |

4000万人民币 |

启明创投 |

|

| 牙医库 |

种子轮 |

未披露 |

契国资本 |

|

| 恒伦医疗 |

天使轮 |

未披露 |

山证基金 |

|

| 瑞通生物 |

C轮 |

未披露 |

阳和资本 |

|

| 高峰医疗 |

A轮 |

未披露 |

七酷网络、无锡金投、国家航空产业基金 |

|

| 拜博口腔 |

并购 |

20.62亿人民币 |

泰康人寿 |

|

| 欢乐口腔 |

B轮 |

4.5亿人民币 |

君联资本、泽屹投资、信合资本、清科创投、中信证券 |

|

| 极橙齿科 |

A+轮 |

未披露 |

道彤投资、清新资木、IDG资本 |

|

| 马泷齿科 |

D轮 |

2.3亿人民币 |

歌斐资产、绿地金融、源新资本 |

|

| 领健信息 |

B+轮 |

数千万人民币 |

美团点评 |

|

| 小白兔口腔 |

战略投资 |

未透露 |

弘晖资本 |

|

| SmileDirect

Club |

A轮 |

3.8亿美元 |

Clayton、Dubilier&Rice、KleinerPerkins、Spark Capital |

|

| 正方形口腔 |

Pre-A轮 |

数千万人民币 |

创新工厂 |

|

| 三爱口腔医疗 |

天使轮 |

500万 |

安徽联合邦达商务咨询 |

|

| 美维口腔 |

A轮 |

3亿人民币 |

达晨创投 |

|

| 2019年 |

极橙齿科 |

A++轮 |

数千万元 |

清新资本、迈通资本、道彤 |

| 博恩登特 |

D轮 |

未披露 |

君联资本、启明创投和厦门建发 |

|

| 美立刻 |

A轮 |

数千万元 |

中信资本、雅惠投资 |

|

| 正雅齿科 |

C轮 |

数亿元 |

中金启辰、高科新浚、元生创投,基石资本、前海母基金 |

|

| 小白兔口腔 |

未披露 |

2000万元 |

米诺托基金投资 |

|

| 2020年 |

赛德阳光 |

A轮 |

数亿元 |

启明创投、阳光融汇资本联合投资 |

| 佳美口腔 |

战略投资 |

未透露 |

民生证券等 |

|

| 恒伦医疗 |

战略投资 |

数千万元 |

松柏资本 |

|

| 美奥口腔 |

战略投资 |

三千万元 |

中国东方 |

更多深度内容,请查阅观研报告网:

《2021年中国口腔医疗服务市场分析报告-市场现状与运营规划研究》

《2021年中国口腔医疗服务市场分析报告-市场调研与盈利前景预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。