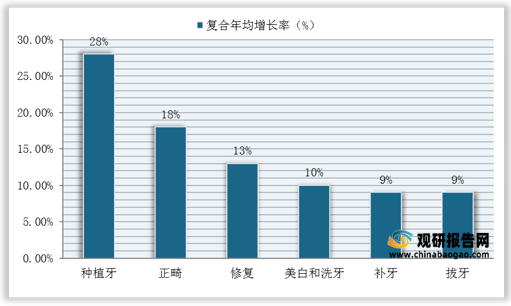

其中,正畸、种植牙是目前国内规模最大、增长最快的口腔医疗服务细分领域。数据显示,2016-2020年间我国种植牙复合年均增长率高达28%,正畸复合年均增长率达18%。

一、政策环境(P)

近年来,国家对于国民口腔健康问题重视度不断提高,制定出台了一系列的政策来扶持口腔医疗服务行业发展,总体来看,政策主要聚焦于提升口腔医疗优先级、加大口腔医疗基础设施建设等,以缓解当前口腔就诊率低、医生资源紧缺的问题,推动我国口腔医疗方服务行业快速发展。

| 时间 |

政策规划 |

要点 |

| 2016年 |

《国家慢性病综合防控示范区建设管理方法》 |

针对儿童口腔疾病高风险人群,推广窝沟封闭、局部用氟等口腔预防适宜技术。 |

| 《“健康中国”2030规划纲要》 |

推进全民健康生活方式行动,强化家庭和高危个体健康生活方式干预指导及干预,开展健康体重、健康口腔、健康骨骼等专项行动,到2030年基本实现以县(市、区)为单位覆盖。 |

|

| 《“十三五”卫生与健康规划》 |

十三五期间,口腔方面主要任务有4项:将口腔健康检查纳入常规体检;将重点人群的口腔疾病综合干预纳入慢病综合防控重大疾病防治项目;深入推进包括健康口腔在内的6个重点专项行动的全面健康生活方式行动;加快健康产业发展,鼓励社会力量发展口腔保健等稀缺资源及满足多元需求的服务。 |

|

| 2017年 |

《中国防治慢性病中长期规划》 |

加强口腔健康知识和行为方式教育;通过社区服务中心和乡镇卫生院逐步提供口腔预防保健等服务,将口腔健康检查纳入常规体检;开展针对儿童和老年人个性化干预,加大牙周病、龋病等口腔常见病的干预力度,实施儿童局部用氟、窝沟封闭等保健措施,将12岁儿童患龋率控制在30%以内(到2025年)。 |

| 《医疗机构管理试试细则》 |

在职医生可以多点执业和自主创业,口腔医生将成为这一变革中的最大受益者 |

|

| 《医疗机构基本标准》(试行) |

对各种口腔医院的设立标准进行了明确规定。 |

|

| 2018年 |

《关于做好2018年家庭医生签约服务工作的通知》 |

要重点加强高血压、糖尿病、儿童常见病等专科服务能力建设。发展康复、口腔、中医药、心理卫生等专业能力建设,提高基层综合诊疗能力。 |

| 2019年 |

《健康口腔行动方案》 |

到2020年,口腔卫生服务体系基本健全,逐步建立省、市、县(区)三级口腔疾病防治指导中心。到2025年,健康口腔社会支持性环境基本形成,口腔健康服务覆盖全人群、全生命周期,更好满足人民群众健康需求。 |

二、经济环境(E)

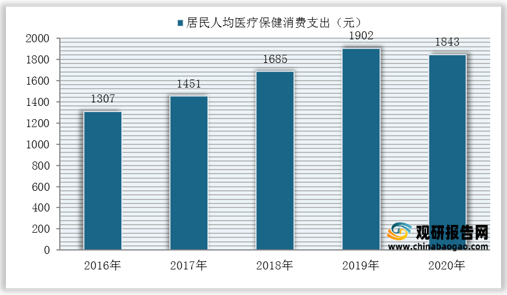

1、人均医疗保健消费支出持续增加为口腔医疗服务行业发展提供经济基础。数据显示,随着居民生活水平不断提高,健康意识不断加强,我国居民每年在医疗保健方面的支出也在不断上升,2020年受疫情影响小幅下滑,但整体仍维持高位,达1843元。而得益政策利好,口腔医疗费用支出被纳入医保,随着居民人均医疗保健消费支出不断提高,我国口腔医疗消费也能相应得到增长。

2、资本热情高涨为口腔医疗服务行业提高充足动力:近年来我国口腔医疗服务行业相关投融资事件不断,成为近几年资本追逐的热门领域。

数据显示,2011年以来,我国口腔齿科赛道共发生融资154起,涉及整个产业的上中下游,总金额超过106.83亿元人民币,其中2021年截至目前融资总金额约为18.73亿元人民币。

| 时间 |

融资方 |

融资轮次 |

融资金额 |

投资方 |

| 2018年 |

该美生物 |

天使轮 |

1000万人民币 |

国科嘉和 |

| 摩尔齿科 |

A轮 |

亿元及以上人民币 |

松柏资本、国鑫投资、高瓴资本 |

|

| 博恩登特 |

D轮 |

4000万人民币 |

启明创投 |

|

| 牙医库 |

种子轮 |

未披露 |

契国资本 |

|

| 恒伦医疗 |

天使轮 |

未披露 |

山证基金 |

|

| 瑞通生物 |

C轮 |

未披露 |

阳和资本 |

|

| 高峰医疗 |

A轮 |

未披露 |

七酷网络、无锡金投、国家航空产业基金 |

|

| 拜博口腔 |

并购 |

20.62亿人民币 |

泰康人寿 |

|

| 欢乐口腔 |

B轮 |

4.5亿人民币 |

君联资本、泽屹投资、信合资本、清科创投、中信证券 |

|

| 极橙齿科 |

A+轮 |

未披露 |

道彤投资、清新资木、IDG资本 |

|

| 马泷齿科 |

D轮 |

2.3亿人民币 |

歌斐资产、绿地金融、源新资本 |

|

| 领健信息 |

B+轮 |

数千万人民币 |

美团点评 |

|

| 小白兔口腔 |

战略投资 |

未透露 |

弘晖资本 |

|

| SmileDirect

Club |

A轮 |

3.8亿美元 |

Clayton、Dubilier&Rice、KleinerPerkins、Spark Capital |

|

| 正方形口腔 |

Pre-A轮 |

数千万人民币 |

创新工厂 |

|

| 三爱口腔医疗 |

天使轮 |

500万 |

安徽联合邦达商务咨询 |

|

| 美维口腔 |

A轮 |

3亿人民币 |

达晨创投 |

|

| 2019年 |

极橙齿科 |

A++轮 |

数千万元 |

清新资本、迈通资本、道彤 |

| 2020年 |

赛德阳光 |

A轮 |

数亿元 |

启明创投、阳光融汇资本联合投资 |

| 佳美口腔 |

战略投资 |

未透露 |

民生证券等 |

|

| 恒伦医疗 |

战略投资 |

数千万元 |

松柏资本 |

|

| 美奥口腔 |

战略投资 |

三千万元 |

中国东方 |

三、社会环境(S)

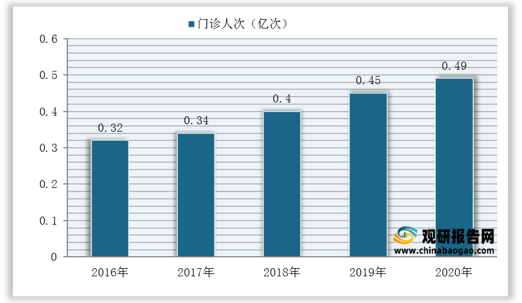

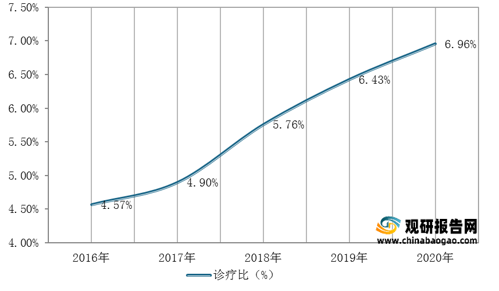

近年来,我国居民对生活质量与口腔健康重视程度不断提升,口腔医院门诊人次与诊疗比呈逐年上升态势。数据显示,截至2020年我国口腔医院门诊人次达0.49亿次,同比上年增加0.04亿次;诊疗比达6.96%,同比上年上涨0.53%。

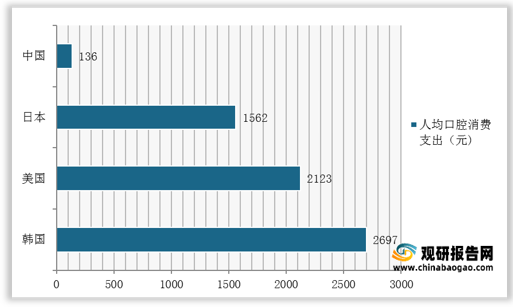

但对标美日韩等国家而言,目前我国口腔医疗服务渗透率仍有待提升。数据显示,2020年我国人均口腔消费支出仅136元,远远低于美日韩等国家。

四、技术环境(T)

近年来,近年来,大数据、移动医疗、人工智能、机器学习等为代表的数字化技术正在重塑我国口腔医疗服务行业,口腔扫描数据、大型CT机数据、牙模数据、治疗数据等集合形成人工智能产业链助力我国口腔医疗服务行业数字化发展。(shz)

更多深度内容,请查阅观研报告网:

《2021年中国口腔医疗服务行业分析报告-产业深度研究与发展机会预测》

《2021年中国口腔医疗服务行业分析报告-产业竞争现状与发展前景预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。