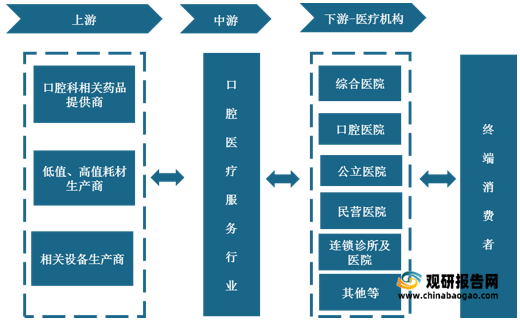

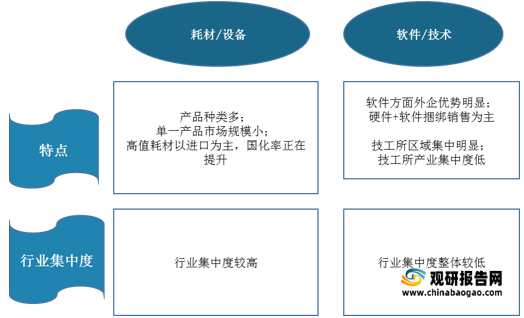

产业链上游:我国口腔医疗服务行业上游涉及耗材/设备众多,但整体来看单一产品市场规模较小,发展空间存在局限性;而在技术方面,由于我国口腔医疗服务行业企业较晚,目前相关软件技术仍需依靠进口,外企优势较为明显;整体来看目前我国口腔医疗服务上游行业集中度仍较低,产业链整合空间较大。

现阶段,我国口腔医疗服务行业上游企业主要包括北京朗视仪器股份有限公司、3M中国有限公司、烟台正海生物科技股份有限公司等耗材/设备供应商与3Shape公司、深圳云甲科技有限公司与exocad等软件/技术提供商。

企业类型 |

企业名称 |

优势分析 |

耗材/设备供应商 |

北京朗视仪器股份有限公司 |

1、技术优势:公司核心技术团队源自清华大学,拥有业内领先的高精度CBCT成像、伪影校正、剂量控制等核心技术,并形成了大量自主知识产权。 |

2、品牌优势:是科技部十二五国家科技支撑计划数字化口腔CBCT系统研究课题唯一承担单位,是国内多个口腔影像设备行业标准的起草单位,也是参与国际IEC标准的制定的唯一中方专家代表。 |

||

3、产品优势:拥有顶级的产品设计能力和生产工艺水平,建有严格的质量控制体系并通过了德国TV认证。产品得到北京大学口腔医院、第四军医大学口腔医院、中国人民解放军总医院(301医院)等知名医院的广泛使用和认可。 |

||

3M中国有限公司 |

业务多元化优势:通过提供高品质的产品和服务、完善的技术解决方案满足不同市场领域的客户的需求,其业务涉及工业、交通运输、电子通讯、安防、商业、医疗及个人护理、电子、电气、建筑、文教及消费等各种领域。 |

|

烟台正海生物科技股份有限公司 |

1、研发和技术优势:公司是我国生物再生材料行业领先企业,是山东省科技厅、财政厅、国税局、地税局联合认定的高新技术企业。截至2016年12月31日,公司拥有30项专利授权,其中发明专利19项。 |

|

2、质量和品质优势:全程质量管控体系的建立保障了公司产品质量在采购、生产、流通和售后各个环节均得到了持续有效的控制。凭借严格的质量管理和有效的质量控制,公司已先后通过了ISO13485医疗器械质量管理体系认证和ISO9001质量管理体系的认证。 |

||

3、市场和渠道优势:2016年,公司产品直接销往全国300多家医院和口腔诊所,并得到上海交通大学医学院附属第九人民医院内多家知名三甲医院的认可与使用,2016年,公司在全国范围内拥有200多家经销商,覆盖全国主要省份和城市。 |

||

软件/技术提供商 |

3Shape公司 |

专门开发三维扫描仪和CAD/CAM软件解决方案,在全球拥有500多名员工以及225多名产品研发专家,连续三年荣获Pride研究院“同类最佳”技术奖。 |

深圳云甲科技有限公司 |

是中国一家独立自主研发义齿设计软件的公司,专注于齿科扫描仪和CAD/CAM齿科修复软件的研发和制造,并已获得了多项发明专利和软件著作权。 |

|

exocad |

是最先进的牙科设计软件。其准确的可靠性以及良好的评价,是牙科软件世界中的先驱之一,拥有兼具操作性与机能性的牙科专用CAD系统。 |

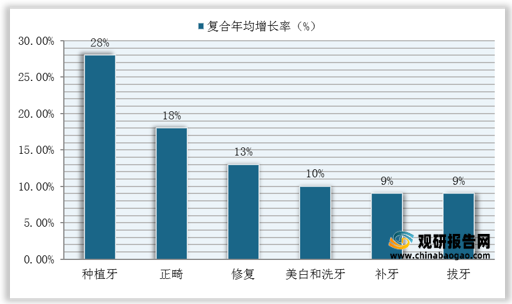

产业链中游:近年来,随着人口老龄化、居民对牙齿重视程度上升以及人均可支配收入的提高,我国口腔医疗服务行业市场规模实现快速增长。数据显示,截至2020年我国口腔医疗服务行业市场规模达1155亿元,同比增长7.9%。

其中,正畸、种植牙是目前国内规模最大、增长最快的口腔医疗服务细分领域。数据显示,2016-2020年间我国种植牙复合年均增长率高达28%,正畸复合年均增长率达18%。

现阶段,我国口腔医疗服务行业中游企业主要包括国药口腔医疗控股有限公司、松佰牙科与HenrySchein汉瑞祥等。

企业名称 |

主营业务 |

优势分析 |

国药口腔 |

口腔医疗相关服务 |

1、服务多元化优势:面向民营机构提供运营无忧的全方位一站式服务,包括从诊所设计、招聘、SaaS系统、设备采购、设备托管、终身专业教育、供应链金融租赁方案等,多样化解决应用方案不断扩充。 |

2、产业布局优势:致力于口腔行业全国渠道资源整合,围绕民营口腔诊疗机构和医护搭建中国式DSO口腔垂直领域一站式赋能平台,同时涉足消费者业务,创立了消费者专业口腔品牌“爱齿怡”。 |

||

松佰牙科 |

牙科医疗器械产品、数字化解决方案,以及专业综合服务 |

1、团队管理优势:注重建立专业化的总部运营团队,与口腔学术界和临床界拥有广泛而紧密的合作关系,并积累有丰富的全球学术界和专家资源。 |

2、产业链整合优势:在全球产品资源、集中采购、财务管理、人力资源管理、信息化建设、行业优秀人才等方面为整体渠道和网络进行赋能,促进业务的平稳整合、运营效率改善和业绩持续提升。 |

||

HenrySchein汉瑞祥 |

以诊所为主的口腔医疗、动物健康的医疗保健产品和服务提供商 |

1、产品多元化优势:汉瑞祥作为全球知名的医疗产品和服务供应商,提供了10万多种品牌产品和Henry Schein自有品牌产品, 以及其他15万多种特殊订单产品。 |

2、品牌优势:获得牙医群体20年以上的信任,提供卓越的制图能力,提高生产率、优化成像连接,居于行业领先地位。 |

||

3、产业链优势:收购近百家企业,使得汉瑞祥的业务从中游经销商扩展到了上游的生产商,产业链一体化优势明显。 |

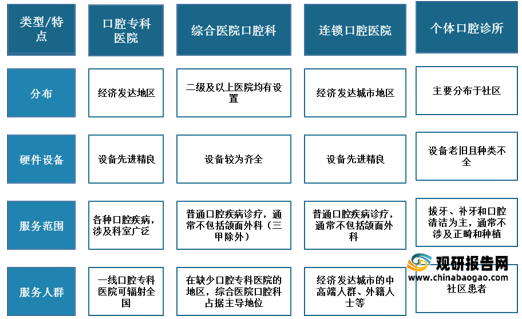

产业链下游:整体来看,我国下游口腔医疗机构整体盈利较强,大致分为四类:口腔专科医院、综合医院口腔科、连锁口腔医院、个体口腔诊所。

其中,近年来我国连锁口腔医疗机构通过融资实现快速扩张,有望成为口腔医疗机构发展的重点。

公司简称 |

发展阶段 |

规模 |

通策医疗 |

上市 |

32家口腔医院 |

小白兔 |

新三板 |

25+口腔医院 |

同步齿科 |

挂牌 |

40+口腔医院 |

正夫口腔 |

新三板 |

约20家口腔医院 |

可恩口腔 |

新三板 |

13家直营口腔医院 |

拜恩口腔 |

新三板 |

6家门诊 |

华美牙科 |

新三板 |

28家口腔医院和诊所 |

大众口腔 |

挂牌 |

1家口腔医院,30家诊所 |

友睦口腔 |

挂牌,B轮 |

12家门诊 |

蓝天口腔 |

申请新三板 |

3家口腔医院,3家门诊 |

拜博集团 |

战略投资 |

53家医院,159家诊所 |

劲松口腔 |

战略投资 |

8家口腔医院 |

马泷齿科 |

D轮 |

20家门诊 |

瑞尔齿科 |

D轮 |

100+口腔医院及诊所 |

佳美口腔 |

C轮 |

数十家直营门诊 |

欢乐口腔 |

B轮 |

8家口腔医院,近70家门诊 |

亚飞牙科 |

B轮 |

11家门诊 |

极橙齿科 |

A+轮 |

9家门诊 |

全好口腔 |

A轮 |

63家口腔门诊 |

摩尔齿科 |

A轮 |

40家口腔医院和门诊 |

美奥口腔 |

A轮 |

约30家口腔医院,11家门诊 |

艾维口腔 |

天使轮 |

8家门诊 |

恒伦医疗 |

天使轮 |

4家口腔医院,11家门诊 |

现阶段,我国口腔医疗服务行业下游企业主要包括通策医疗、恒伦医疗、拜博口腔、可恩口腔、大众口腔、华美牙科、佳美口腔、友睦口腔、美奥口腔与同步齿科等。

企业名称 |

优势分析 |

通策医疗 |

公司目前主要以口腔医疗服务及辅助生殖为主业,公司发展坚持以人为本,注意团队建设,公司的口腔医师队伍稳定,并高度重视人才的引进、培训和使用,人才结构不断优化,通过人才引进和发展平台为进一步吸引和培养医疗技术人才提供了可靠的保障。2015年度公司加大了人才引进与培养,加强了核心人力资源团队的稳定性,为医疗技术和临床诊疗能力的提高打下了扎实的基础。公司在辅助生殖领域与诺贝尔获得者罗伯特特爱德华兹教授创立的剑桥波恩诊所合作,将国际顶级辅助生殖IVF医疗领域的先进技术和科学管理方法引进中国。 |

恒伦医疗 |

设置数字化种植中心、数字化正畸中心、牙体牙髓科、颌面外科、修复科、牙周科、儿童牙科、放射科等科室,在口腔种植、口腔正畸、口腔修复、牙周治疗、根管治疗等方面形成了优势。 |

拜博口腔 |

旗下拥有种植复杂病例诊断设计中心、口腔正畸学科联合体、EPC美学修复中心、牙周诊疗中心、儿牙临床中心、牙齿根管治疗中心等职能部门。 |

可恩口腔 |

专注口腔十余年,采用国际认证材料,确保所用产品符合ISO高标准。 |

大众口腔 |

是一所集口腔医疗、预防、保健、教学、科研为一体的口腔连锁诊疗机构,于2009年纳入武汉市医保定点医疗机构,是经卫生行政主管部门批准设立的口腔诊疗机构,设有口腔内科、口腔外科、口腔修复、口腔正畸、口腔美容等科室。 |

华美牙科 |

是一家集专业从事口腔医疗、修复,种植牙种植,假牙生产为一体的连锁化集团公司,拥有一支由华西医科大学口腔专业博士、硕士组成的国内技术专家团队和美国种植牙国际技术专家团队,拥有MBA及其它管理人材组成的优秀管理团队。 |

佳美口腔 |

是国内第一家以连锁模式经营的大型现代化口腔医疗机构,专业从事口腔医疗服务,开展口腔内科、口腔外科、口腔修复、口腔正畸等业务,并开展免费咨询、免费检查、随诊、免费建档等服务项目。 |

友睦口腔 |

旗下现有12家以种植、正畸、美学修复为特色的口腔医疗机构,可为客人提供专业化、个性化、全方位的口腔诊疗服务。 |

美奥口腔 |

是一家以医疗投资、管理为主导产业的口腔医疗投资管理集团,在全国范围拥有员工3600余名,其中医护人员1200余名。,先后在上海、浙江、江苏、京津、湖南、陕西、新疆等省份建成近40家口腔医疗机构。 |

同步齿科 |

是同步齿科连锁机构投资创建的专业化连锁式经营的口腔医疗机构,业务涉及牙齿美白、整形矫正、牙齿修复、牙周病治疗、根管治疗以及牙齿种植六大齿科高新技术领域。 |

更多深度内容,请查阅观研报告网:

《2021年中国口腔医疗服务行业分析报告-产业竞争现状与发展前景预测》

《2020年中国口腔医疗服务行业投资分析报告-市场规模现状与发展趋势分析》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。