一、隐形正畸具备美观舒适、治疗周期短等优势

根据观研报告网发布的《2021年中国隐形正畸市场分析报告-产业竞争现状与发展机会预测》显示,传统正畸疗法采用金属矫正器、舌侧矫正器、陶瓷矫正器等,隐形矫治疗法采用隐形矫正器。隐形正畸具备美观舒适、治疗周期短等优势,大幅提升医患两端体验,有望成为正畸新潮流。隐形正畸产品是一种通过3D打印等技术制造的透明牙齿矫治器。对于医生而言,隐形正畸不仅能够得到上游厂商提供培训和方案设计的支持,同时患者的复诊频率也从4~6周降低至8~12周,每次复诊时间仅为原先的1/3左右,大幅提升了医生效率。对于患者而言,与传统矫治相比,隐形正畸在美观度、舒适度、口腔卫生清洁及降低牙周病风险等方面优势突出,逐渐成为正畸矫治的新选择。

|

|

传统正畸治疗 |

隐形矫治器 |

||

| 正畸治疗 |

金属牙套 |

舌侧矫治器 |

陶瓷牙套 |

隐形矫治器 |

| 适应症 |

严重、中度和轻度错颌及畸形 |

轻度至中度错颌畸形 |

轻度至中度错颌畸形 |

轻度至中度错颌畸形 |

| 美观度 |

牙套可见,因为金属托槽和丝固定在牙齿表面 |

牙套置于牙齿舌侧,部分隐形 |

牙套半透明,不明显 |

隐形矫治器透明,难以看见,通常成对戴在上下牙弓上 |

| 卫生状况 |

牙套固定且不可拆装,这使其理以保证口腔卫生且感染牙龈炎等并发症 |

牙套容易残留食物碎末,增加龋齿可能性 |

牙套为食物残渣和细菌提供更大的隐藏和繁殖空间 |

矫治器可拆装并易清洁 |

| 舒适度 |

金属牙套在嘴里有强烈存在感,且刺激口腔组织或摩擦牙龈和嘴唇 |

牙套导致舌头受到一定程度的损伤 |

弓丝和牙套摩擦嘴里的伤疤 |

隐形矫治器非弓丝制造,因此不会造成不适感 |

| 治疗周期 |

1.5-2年 |

1.5-2年 |

1.5-2年 |

0.8-2年 |

| 后续就诊频率 |

每隔4~6周 |

每隔3~5周 |

每隔4~6周 |

每隔8~12周 |

| 每次后续就诊所花时间 |

约45分钟 |

约60分钟 |

约45分钟 |

约15分钟 |

| 零售价 |

5000-30000 |

35000-50000 |

20000-35000 |

15000~60000 |

| 对正畸医生/全科牙医的专业要求 |

高要求、研究生水平的专业正畸培训 |

极高要求/学习放置和调整牙内牙套的额外培训 |

高要求、研究生水平的专业正畸培训 |

相对较低要求/隐形矫治 |

二、中国隐形正畸市场低渗透且高增长,潜力巨大

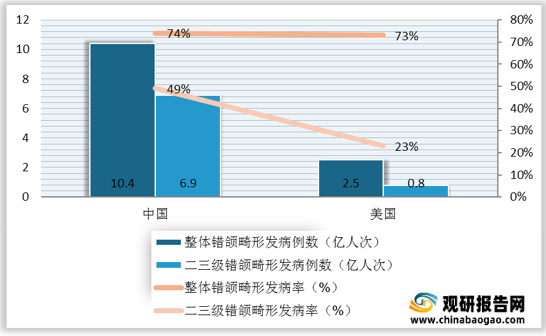

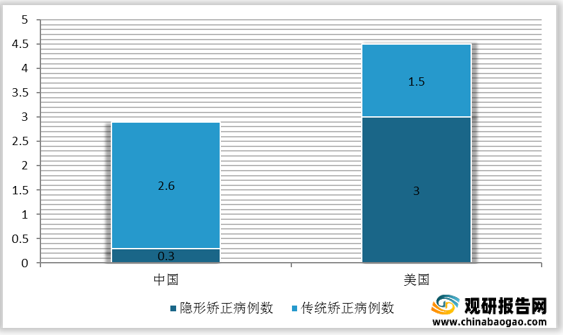

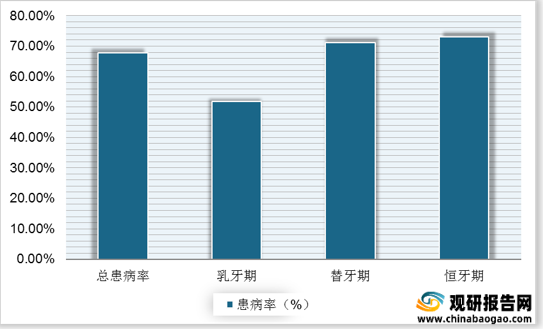

相比美国,中国不论在正畸或是隐形正畸市场的渗透率都远远更低,尤其是隐形矫治行业处于生命周期的早期阶段。根据第四次全国口腔健康流行性病学调查显示,中国错颌发病率高达74%,对应错颌畸形患病人数高达10.36亿人。同时中国复杂错颌占比高,第二、三类错颌合计占比将近50%(对应6.9亿人次),而美国仅占比23%(对应8000万人次)。

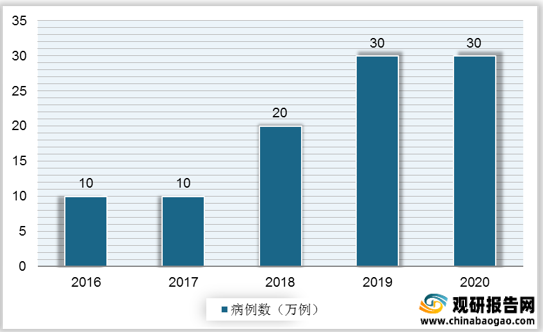

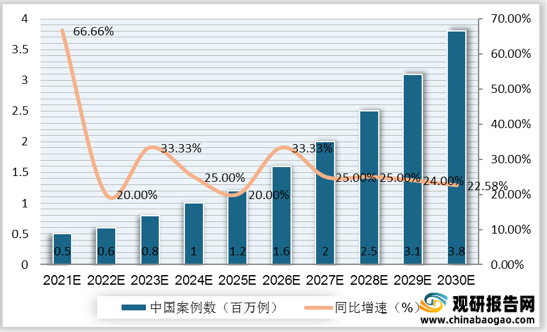

而从治疗渗透率来看,2020年中国正畸案例数量仅为310万例,渗透率不足0.3%,远低于美国的1.8%。在美国接受治疗的440万错颌畸形病例中,隐形矫治占据32%左右,而中国隐形矫治占比仅11%,未来提升空间广阔。

对隐形正畸这种矫治方式,与美国渗透率上的差异证明中国隐形矫治市场仍具有巨大潜力,低渗透率、高增长率会给中国隐形正畸带来更大利润空间。

三、隐形正畸业务暴利驱动业绩高速增长

(1)高客单价

无论是隐形正畸还是固定正畸,正畸业务的客单价在所有的口腔医疗业务中都是最高的。

传统的钢丝牙套平均客单价在2.5万元左右;而隐形正畸由于具有各方面的优势,其价格也相对更高一些,平均能够达到3.75万元左右。即便是扣除主要耗材后的收入都远超其他科室。

| 科室 |

主要业务 |

平均客单价 |

扣除主要耗材后收入 |

| 口腔正畸科 |

隐形正畸 |

37500 |

25000 |

| 固定正畸 |

25000 |

21500 |

|

| 口腔种植科 |

高端植体 |

12500 |

65000 |

| 低端植体 |

7500 |

45000 |

|

| 口腔综合科 |

龋齿填充 |

600 |

540 |

| 口腔儿科 |

龋齿填充 |

300 |

270 |

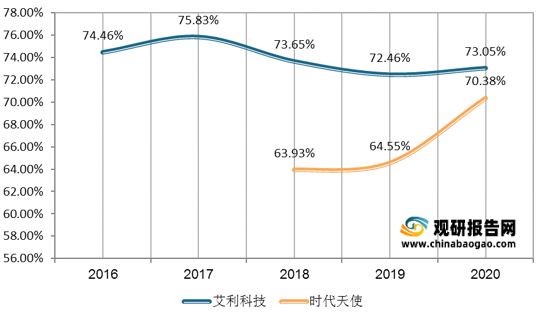

(2)高毛利率

以行业龙头艾利科技和时代天使为例,2020年两家公司的毛利率都高达70%左右。即便是隐形正畸的普遍水平,毛利率也能达到50%以上,可谓是口腔业中的“茅台”。

目前来看,我国牙齿正畸的主要消费群体主要分为三类:7-12岁的替牙期儿童;13-18岁已经换完牙齿的青少年;22-35岁的大多女性消费者。其中,儿童早期矫治是典型的由供给端驱动的市场,通过将正畸矫治的年龄从恒牙期前置到替牙期,提前锁定潜在用户,并能简化后续疗程。国内儿童和青少年错颌畸形发病率高,儿童牙齿的预防和治疗正逐渐受到重视,除了罗慕、MRC、ETA等提供专为5-12岁儿童替牙期错颌畸形进行早期矫治的功能矫治器,隐适美、时代天使等隐形矫治服务商也先后将产品线扩充至替牙期儿童的矫治器。此外,以通策医疗为例,2016-2020年儿科业务收入复合增速约36%,处于高速增长通道。

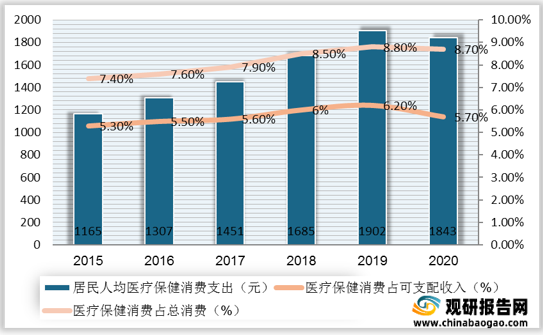

五、医疗消费+爱美需求,促患者矫治

国民经济飞速发展,拉动医疗保健消费支出快速增长。观研报告网发布的资料显示,2020年中国居民人均医疗保健消费支出金额为1843元,在人均可支配收入和消费支出的占比分别为5.7%和8.7%,相较2015年增加0.4%和1.3%。

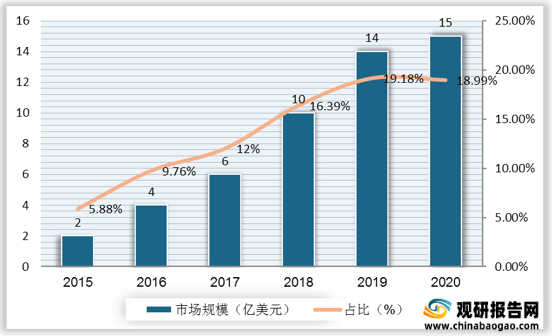

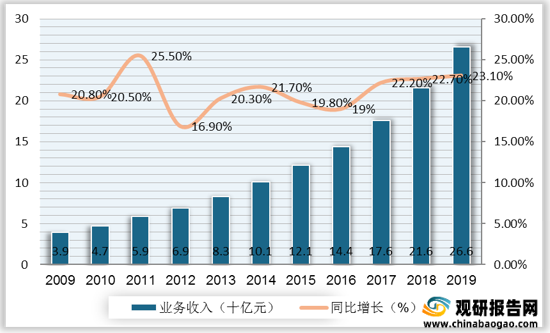

同时,爱美需求驱动,我国口腔医院业务收入快速增长,2019年中国口腔医院业务收入为266亿元,2009-2019年复合增速为21.2%。受益于口腔业务收入增长,我国隐形正畸行业规模快速扩张。

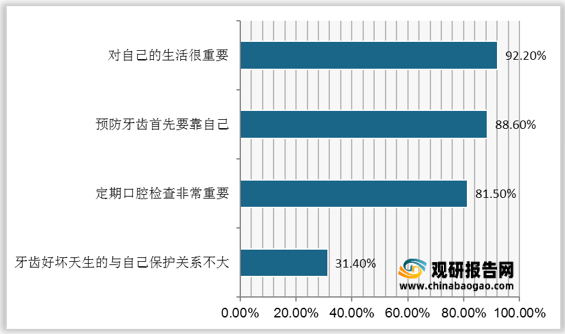

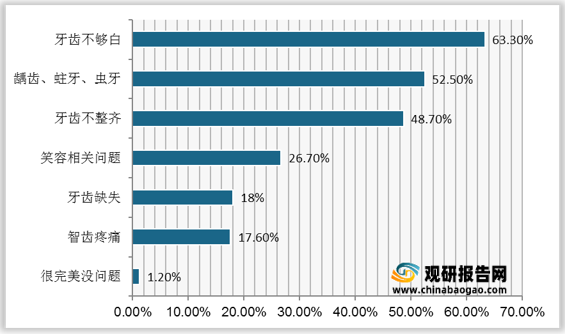

此外,“颜值经济”唤醒美牙需求。受访者中认为口腔健康对自己生活很重要的有 92.2%;在口腔健康方面,牙齿不整齐和笑容相关问题(包括露龈笑、牙中缝不齐、笑线问题)分别是国民第三和第四大困扰,受困扰人群比例分别为 48.7%和 26.7%。

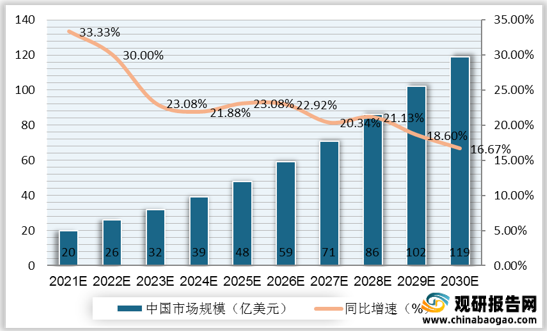

综上因素,我国隐形正畸行业前景乐观。随着隐形正畸技术、材料和医生经验的提升,市场逐渐向低龄化延伸,需求群体仍在不断扩大,预计2021-2030年,我国隐形正畸行业市场规模将有10-20倍的增长空间,超600亿蓝海市场值得期待。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。