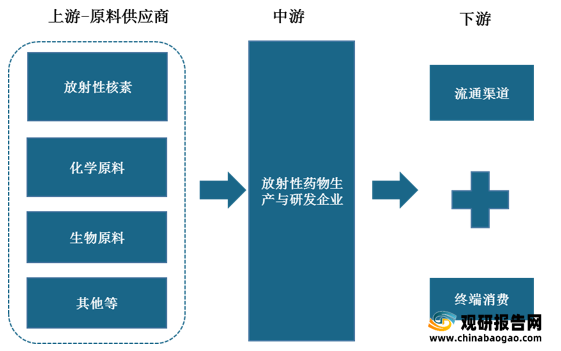

我国放射性药物产业链上游主要包括放射性同位素、化学原料、生物原料等其他合成配体。其中,放射性核素是放射性药物制备之根本。

目前我国放射性核素来源主要有三个方面:核反应堆、医用回旋加速器和放射性核素发生器。

其中,核反应堆生产放射性核素是主要途径,但核反应堆生产的放射性核素获取或存在潜在风险,且近年来原材料价格有所提升;生产医用放射性核素的加速器为回旋加速器(Cyclotron),得到的产物一般为短半衰期的缺中子核素;放射性核素发生器是一种定期从较长半衰期的放射性母体核素中分离出衰变产生的较短半衰期的子体放射性核素的装置。

同时在一定时期内全球医用放射性核素生产供应特别是半衰期短的医用放射性核素的生产供应仍将处于偏紧状态,反射性核素已成为我国放射药物行业发展的瓶颈。

二、我国放射性药物产业链中游分析

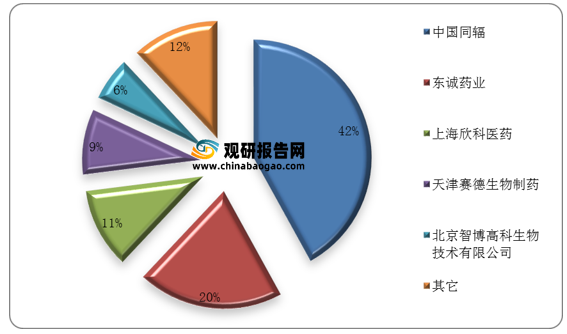

放射性药物产业链中游主要为放射性药物研发生产企业。据悉,由于放射性药物本身危害性较大,政策监管壁垒较大,行业进入门槛高,因此我国放射性药物行业集中度极高,相关生产企业仅有23家左右,主要代表企业有中国同辐、东诚药业、上海欣科医药、天津赛德生物制药与北京智博高科生物技术有限公司。

| 企业名称 |

竞争优势 |

| 中国同辐 |

1、市场地位优势:公司是我国最大、品种最全的放射性药物供应商,是世界第三大钴源供应商,是中国最大的辐照装置设计、制造、安装EPC服务提供商。 |

| 2、发展背景优势:是中国核工业集团有限公司控股子公司,拥有领先的技术。 |

|

| 东诚药业 |

1、原料药国际认证和销售网络优势:公司在原料药方面拥有广泛的国际市场认证、许可优势、客户资源和销售网络优势、产品结构和质量控制优势,技术开发和储备优势。 |

| 2、丰富的制剂产品线和专业化制剂营销团队:在传统制剂业务方面,公司产品储备优势,目前拥有7种剂型共49种药品品种规格;公司自2014年起开始组建专业化制剂营销团队,经过四年的发展,已形成了成熟的制剂营销体系。 |

|

| 上海欣科医药 |

引进了美国欣科国际的先进技术和管理模式,填补了国内无正规放射性药品集中生产、供应的空白,突破了国内放射性药品供应的传统模式。在公司资质方面,放射性生产许可证,放射性经营许可证,GMP证等均顺利通过。 |

| 天津赛德生物制药 |

公司曾多次获得科技部科技型中小企业创新基金立项、天津市科委重点科技攻关项目立项以及政府其他部委的专项科研基金支持。已获“碘[125I]密封籽源源芯制备方法”和“放射性籽源植入器”2项发明专利,以及“用于肿瘤植入治疗的密封放射源”实用新型专利1项。 |

| 北京智博高科生物技术有限公司 |

公司成立于2002年,于2003年1月2日 获得北京市科学技术委员会颁发的《高新技术企业证书》。现有员工121人,其中工程技术人员18人,技术和管理人员80%拥有大专以上文化程度,拥有完善高效的设计、生产、销售和服务体系。 |

其中,中国同辐凭借领先技术处于行业龙头地位,其份额占比高达42%;其次为东城药业,占比达20%,我国放射性药物行业竞争整体呈双寡头垄断局面。

| 放射性药物技术 |

我国 |

国外 |

| 可提供正电子放射性药物 |

仅提供18F-FDG一个正电子放射性药物 |

美国市场可供应6种正电子放射性药物 |

| 在研临床显像剂 |

国内研究的数量和品种较多,但几乎都是学习、模仿的产品,缺少自主知识产权的新药,尽管肿瘤诊断剂 68 Ga-exendin-4和肿瘤治疗剂 177 Lu-EB-PSMA-617在国内首先报道,但也是与国外合作的产品。 |

美国已上市了3个Aβ淀粉样斑块显像剂 |

| 正电子PET可使用药物 |

目前正电子PET的唯一官方可以使用的药物为氟18脱氧葡萄糖,18F-FDG。其他的类似于68Ga-奥曲肽等,都还属于临床试验中。 |

90Y和177Lu等药物在欧洲已经长时间被使用治疗于复发淋巴瘤,以及转移性前列腺癌 |

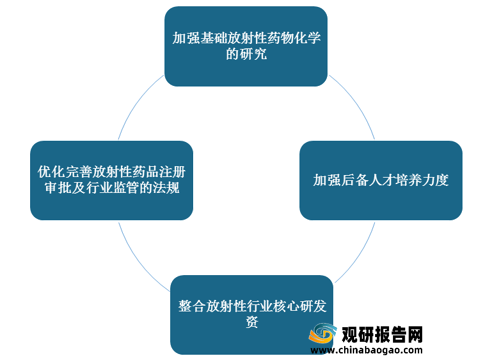

未来为促进放射性药物行业快速发展,技术不断取得进步以此提高自身竞争力,国家以及相关企业还需从加强基础放射性药物化学的研究、加强后备人才培养力度、整合放射性行业核心研发资源、优化完善放射性药品注册审批及行业监管的法规等方面着手。

放射性药物产业链下游主要为流通渠道及终端消费。

从流通渠道来看,据悉目前我国对于放射性药物销售监管趋严,经营“放射性药物”的企业也要经国务院药品监督管理部门审核,且国务院国防科技工业主管部门批准后,方能获得《放射性药品经营企业许可证》,因此我国放射性药物流通渠道较为单一,主要分为核药房以及直接销售两大类。

从终端消费来看,在地区分布方面,目前我国放射性药物使用量主要集中在北京、上海及沿海发达地区,全国50%以上PET/CT设备主要分布在东部沿海地区,东部地区在正电子放射性药物研发、制备和使用方面有很大的优势。

在应用领域方面,按照临床医学的用途分类,放射性药物可以分为体外放射性药物和体内放射性药物。其中,体外放射性药物主要用于体外诊断,体内放射性药物可做诊断、治疗用。

| 类别 |

分类 |

原理 |

作用 |

| 体外放射性药物 |

体外诊断 |

有放射性的体外诊断试剂。用某些核素的放射性特征进行标记,以提高检测的精确度 |

放射免疫分析检测、化学发光分析检测 |

| 体内放射性药物 |

诊断用 |

借助药物的放射性来记录它们在人体内的位置和变化。从而获得体内目标器官或病变组织的影像或功能参数 |

心血管,脑、肿瘤显像以及其他脏器显像 |

| 治疗用 |

患者通过口服或注射放射性药物使得放射性同位素达到病变组织,利用放射性同位素福射的射线达到抑制或破坏病变组织的治疗作用 |

甲状腺疾病、肿瘤、风湿性关节炎、骨转移、肝癌等疾病的治疗 |

目前我国仍以放射性诊断药物为主,但是随着外国更多的治疗性药物的越来越成熟,国内市场也将由诊断渐渐的转向治疗药物而达到一个平衡的状态。(shz)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。