在我国重点省市公立医院全身用抗感染化药产品销售额TOP20排名榜中,2016-2018年稳居前两名的产品是注射用美罗培南和静注人免疫球蛋白(PH4);而注射用头孢哌酮钠舒巴坦钠(2:1)和恩替卡韦分散片争夺第三、第四名。

| 排名 |

产品名称 |

2016年(单位:亿元) |

2017年(单位:亿元) |

2018年(单位:亿元) |

| 1 |

17.09 |

18.01 |

18.70 |

|

| 2 |

静注人免疫球蛋白(PH4) |

12.21 |

13.38 |

13.91 |

| 3 |

9.35 |

10.71 |

12.09 |

|

| 4 |

恩替卡韦分散片 |

10.44 |

11.10 |

10.34 |

| 5 |

注射用伏立康唑 |

8.39 |

9.03 |

9.95 |

| 6 |

注射用亚胺培南司他丁纳 |

9.21 |

9.45 |

9.30 |

| 7 |

注射用哌拉西林钠他唑巴坦钠(8:1) |

5.80 |

6.79 |

8.37 |

| 8 |

注射用拉氧头孢钠 |

9.11 |

9.02 |

7.56 |

| 9 |

盐酸莫西沙星氧化钠注射液 |

6.64 |

6.96 |

7.18 |

| 10 |

注射用替加环素 |

3.24 |

4.54 |

6.98 |

| 11 |

恩替卡韦片 |

8.68 |

7.91 |

6.95 |

| 12 |

注射用头孢他啶 |

5.71 |

6.63 |

6.91 |

| 13 |

盐酸莫西沙星注射液 |

4.09 |

5.28 |

6.68 |

| 14 |

注射用醋酸卡泊芬净 |

4.46 |

5.28 |

6.58 |

| 15 |

注射用头孢唑肟钠 |

5.78 |

6.05 |

6.41 |

| 16 |

注射用头孢挫林钠 |

5.28 |

5.62 |

6.12 |

| 17 |

利奈唑胺葡萄糖注射液 |

3.27 |

4.31 |

5.41 |

| 18 |

伏立康唑片 |

3.98 |

4.85 |

5.39 |

| 19 |

注射用美洛西林钠舒巴坦钠(4:1) |

5.35 |

5.37 |

5.09 |

| 20 |

注射用头孢西丁钠 |

6.22 |

5.26 |

5.03 |

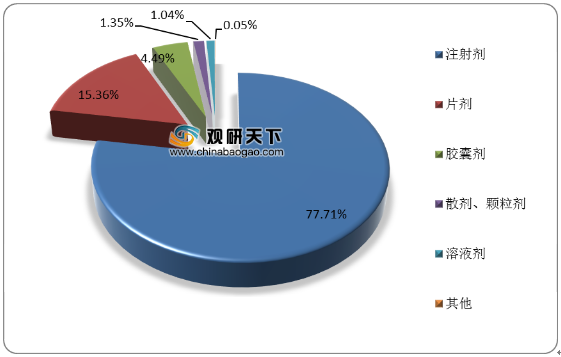

从2018年我国重点省市公立医院全身用抗感染化药剂型格局来看,占比最多的是注射剂,为77.71%;其次是片剂,占比为15.36%。

相关行业分析报告参考《2020年中国全身用抗感染化药产业分析报告-市场调研与投资商机研究》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。