近几年来,人们对口腔疾病意识有了很大的提高,更注重保养了。相关数据显示,我国达到牙齿健康标准的人不足1%,口腔疾病的整体发病率达到90%以上。龋病和牙周疾病是我国最常见的两种口腔疾病,从龋患率就可以看出,随着年龄的增长,相关口腔疾病的患病率呈上升趋势。

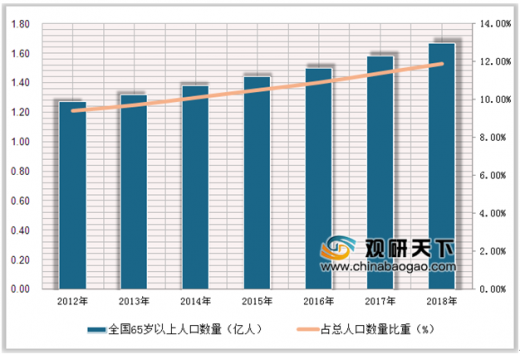

2017年我国60岁及以上老年人口数量达到2.49亿人,占总人口比例达到17.9%,远超过10%的老龄化社会标准。据多部门预测,2030年我国60岁及以上老年人口占比将超过25%,将带来大量口腔医疗需求。

参考观研天下发布《2019年中国口腔医疗服务行业分析报告-市场供需现状与发展动向研究》

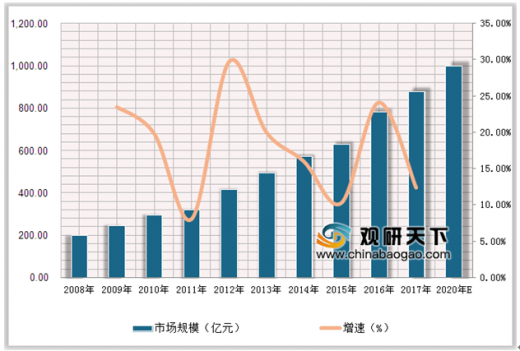

随着公众经济收入提升、口腔保健意识增强,国内口腔医疗市场发展空间巨大,2017年我国口腔医疗服务市场规模达931亿元。从2012年~2017年的复合年增长率来看,口腔医疗为16.22%,而整体医药制造业仅为9.36%。目前国内口腔医疗市场以每年250亿元左右的速度增长,预计十年后国内口腔医疗市场份额将达1万亿元。

据鲸准研究院发布的《2018医疗健康行业大报告》显示,在专科医院中,口腔医院利润率高达12.5%,高于整形外科医院的11.3%,排名第二。与此同时,口腔医院人力成本占收入比例高达44.3%,位居所有医院首位。

2017年我国共有口腔专科医院689家,实现诊疗0.36亿人次,根据口腔医院收入176.02亿计算,则口腔医院客单价约491元/人次。2017年医院端口腔科诊疗人次为1.05亿,则综合医院口腔科约0.69亿人次。

| 医疗机构类别 |

数量 |

诊疗人次 |

客单价 |

收入 |

口腔医疗收入占比 |

| 口腔专科医院 |

689 |

0.36 |

491 |

177 |

19% |

| 综合医院口腔科 |

8700 |

0.69 |

393 |

271 |

29% |

| 个体口腔诊所 |

77500 |

1.41 |

314 |

443 |

48% |

| 连锁口腔诊所 |

2500 |

0.09 |

442 |

40 |

4% |

| 合计 |

- |

2.55 |

- |

91 |

100% |

目前,民营口腔机构中尚无龙头口腔医疗品牌出现,即便是拥有千家门店规模的口腔连锁机构,也难占到5%的市场份额。业内人士认为,口腔市场竞争尚未饱和,从我国的口腔医疗市场份额的分配情况来看,目前综合医院的口腔医疗占据了较大的市场份额,但其市场份额呈逐步下降的趋势;口腔专科医院所占的份额相对较低,但其份额在逐年提高。

随着我国口腔医疗行业市场规模的不断扩张,一些潜在问题也逐渐暴露出来。尽管市场、资金、机构均已就位,但口腔医疗行业不得不面对医生供给不足的问题。据了解,作为口腔医疗领域的核心资源,当前我国每百万人口拥有的口腔医生数量仅为137名,远低于发达国家500名至1000名的水平。因此,我国口腔科医师数量相对匮乏,人才资源缺口较大,未来或成为限制口腔医疗行业发展的重要因素。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。