| 类别 |

主要产品 |

| 血管介入类(涉及冠状动脉、结构性心脏病、先天性心脏病、周围血管等) |

导管、导丝、球囊、支架及辅助材料 |

| 非血管介入类(涉及器官、消化道、膀胱、直肠等) |

导管、导丝、球囊、支架、各种内窥镜涉及的材料 |

| 骨科植入类 |

人工关节(椎体、椎板)、固定板(钉、针、架、棒、钩),人工骨、修补材料等 |

| 神经外科 |

颅内植入物、填充物等 |

| 电生理科 |

标测导管、消融导管等 |

| 起搏器类(涉及心脏、膀胱等) |

永久、临时、起搏导管、心脏复律除颤器、起博导线等 |

| 体外循环及血液净化 |

人工心肺辅助材料、透析管路、滤器、分离器、附件等 |

| 眼科材料 |

晶体、眼内填充物等 |

| 口腔科 |

印膜、种植、颌面创伤修复、口腔填充、根管治疗、粘接、义齿、正畸、矫治等材料 |

| 其他 |

人工瓣膜、人工补片、人工血管、高分子材料 |

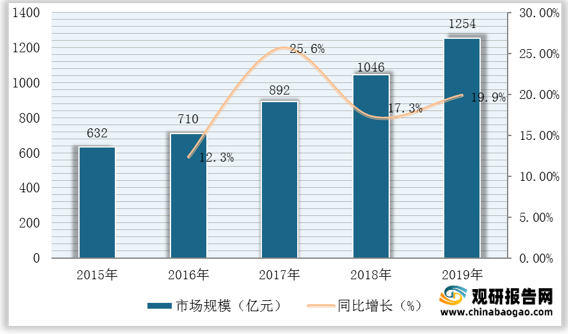

数据显示,近五年来我国高值医疗耗材市场规模稳步扩增,但受高集中采购等因素影响,行业发展增速有所放缓,截至2019年为1254亿元,同比增长19.9%。

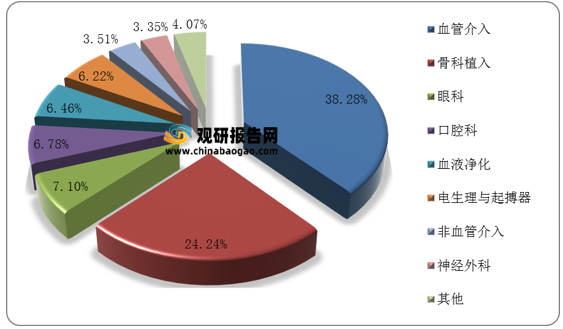

细分来看,血管介入耗材与骨科植入耗材为我国高值医疗耗材构成,其占比分别达38.28%、24.24%。

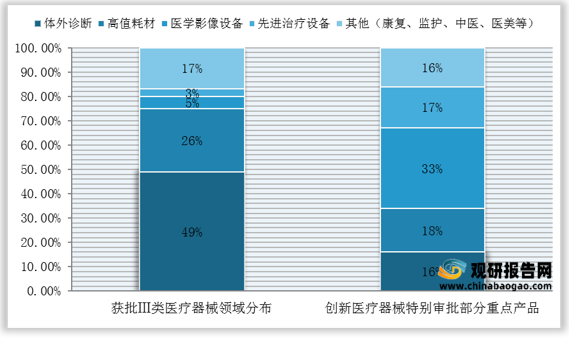

同时,在国家政策鼓励下,我国高值医疗耗材创新成果涌现,生物可吸收冠状动脉雷帕霉素洗脱支架系统、碳离子治疗系统等国内首创产品上市加速进口替代。数据显示,,2019年我国III类获批医疗器械共1291件,其中高值耗材338件,占26%;55件产品获得创新医疗器械特别审批,其中高值耗材为10件,占18%。

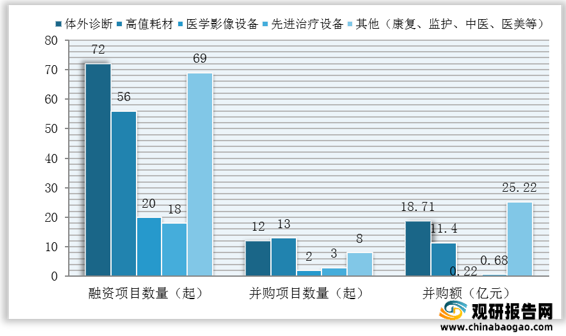

我国高值医疗耗材行业在资本市场表现也十分活跃,且兼并收购进行整合趋势明显。数据显示,2019年国内医疗器械领域共有融资项目235起,共发生并购项目40起,已披露融资金额的项目共107起,融资总金额为96.65亿元;其中高值耗材融资56起,占23.8%;高值耗材并购14起,占35%;高值耗材领域已披露融资金额项目数量占24.1%,融资金额占17%。

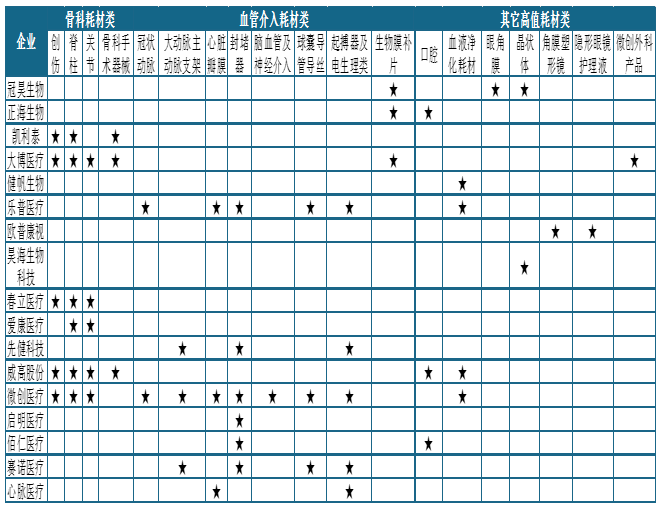

从市场竞争情况来看,据不完全统计,目前我国已上市高值耗材企业共计17家,分别为乐普医疗、威高股份、健帆生物、大博医疗、欧普康视、启明医疗-B、昊海生物科技、微创医疗、心脉医疗、凯利泰、爱康医疗、赛诺医疗、先健科技、正海生物、春立医疗、冠昊生物及佰仁医疗等。

| 企业名称 |

简介 |

| 乐普医疗 |

药、械、服务和新业态四位一体心血管全产业链生态型企业 |

| 威高股份 |

国内市值及营业收入最高的综合性医用耗材企业 |

| 健帆生物 |

国内血液灌流主导企业 |

| 大博医疗 |

骨科为主,神经外科、微创外科为辅的综合性高值医用耗材企业 |

| 欧普康视 |

中国角膜塑形镜的引领者 |

| 启可明医疗一B |

中国领先的经导管心脏瓣膜企业 |

| 昊海生物科技 |

全系列可降解生物材料透明质酸钠,水溶性几丁糖等系列专科产品领先企业 |

| 微创医疗 |

国内创新最活跃的综合性高值耗材企业国产主动脉支架领先者 |

| 心脉医疗 |

顺应性椎体扩张球囊导管国产化脊柱微创领域优势企业 |

| 凯利泰 |

中国首家3D打印骨科植入物产品提供商中国先进的心脑血管介入器械生产商 |

| 爱康医疗 |

全球第二大先心病封堵器供应商及亚洲第二大支架产品供应商 |

| 赛诺医疗 |

国内生物再生材料领域的领军者,毛利率最高的高值耗材企业 |

| 先健科技 |

骨科关节假体市场领导者 |

| 正海生物 |

诱导再生功能的新型生物材料研发生产商品 |

| 春立医疗 |

国内领先的专注干动物源性植介入医疗器械研发与生产企业 |

| 冠昊生物 |

药、械、服务和新业态四位一体心血管全产业链生态型企业 |

| 佰仁医疗 |

国内市值及营业收入最高的综合性医用耗材企业 |

其中,乐普医疗、威高股份和微创医疗依靠多年的内部研发和并购拓展,产品线丰富多样;而佰仁医疗、启明医疗和健帆生物等企业则专注于细分领域产品技术研发创新,产品线较为单薄。

更多深度内容,请查阅观研报告网:

《2021年中国高值医疗耗材行业分析报告-行业竞争格局与发展商机研究》

《2021年中国一次性医疗耗材行业分析报告-行业规模现状与发展趋势研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。