| 分类 |

主要产品内容 |

主要用途 |

| 脊柱类 |

颈椎及胸腰椎内固定系统、颈椎前路钢板、椎间融合器等 |

用于脊柱退变性疾病、脊柱骨折、脊柱畸形、肿瘤及感染等脊柱疾病的治疗 |

| 创伤类 |

接骨板、中空螺钉、髓内钉、外固定支架等 |

用于人体四肢、肋骨、手指、足踝、骨盆等部位的创伤性骨折、骨骼畸形的治疗 |

| 关节类 |

髋、膝、肩、肘等人工关节假体 |

用于骨关节炎、类风湿性关节炎、股骨头坏死、关节周围的重度骨折等疾病的治疗 |

| 其他 |

运动医学、骨修复材料 |

用于运动损伤及其他骨损伤的治疗 |

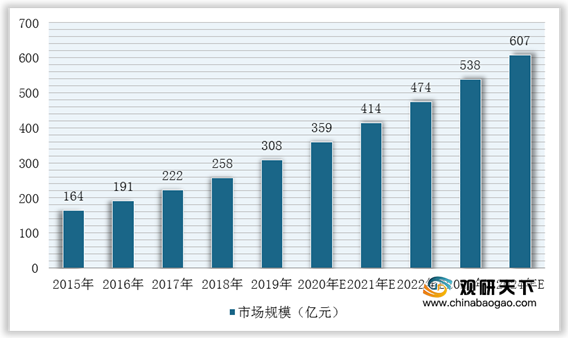

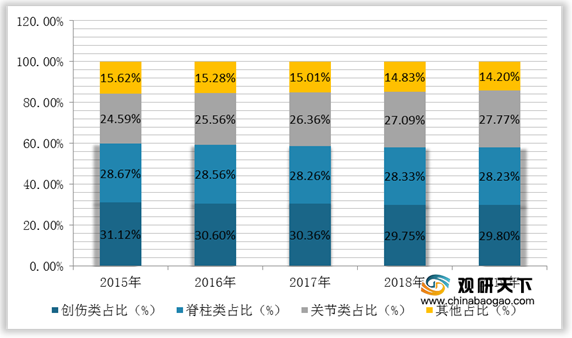

基于我国庞大的人口基数、社会老龄化进程加速和医疗需求不断上涨,我国骨科植入医疗器械市场的销售收入由2015年的164亿元增长至2019年的308亿元,复合增长率达17.03%,高于全球市场整体的增长速度。其中,创伤类、脊柱类、关节类骨科植入医疗器械的市场份额分别为29.80%、28.23%、27.77%,各细分领域市场份额较为接近,合计市场份额占比超过85%。

| 排名 |

公司名称 |

企业类别 |

市占率(%) |

| 1 |

强生 |

进口 |

12.85% |

| 2 |

捷迈邦美 |

进口 |

8.55% |

| 3 |

史赛克 |

进口 |

6.52% |

| 4 |

威高 |

国产 |

5.12% |

| 5 |

美敦力 |

进口 |

5.03% |

| 6 |

施乐辉 |

进口 |

4.15% |

| 7 |

大博 |

国产 |

3.49% |

| 8 |

正天 |

国产 |

3.29% |

| 9 |

爱康 |

国产 |

3.05% |

| 10 |

春立 |

国产 |

2.81% |

| 11 |

凯利泰 |

国产 |

2.22% |

| 12 |

欣荣博尔特 |

国产 |

1.32% |

| 13 |

三友 |

国产 |

1.16% |

| 14 |

爱得 |

国产 |

1.12% |

| 15 |

科惠 |

国产 |

1.09% |

| 16 |

华森 |

国产 |

0.97% |

| 17 |

索那蒙托 |

进口 |

0.95% |

| 18 |

微创 |

国产 |

0.60% |

| 19 |

德骼拜尔 |

国产 |

0.59% |

| 20 |

威曼 |

国产 |

0.57% |

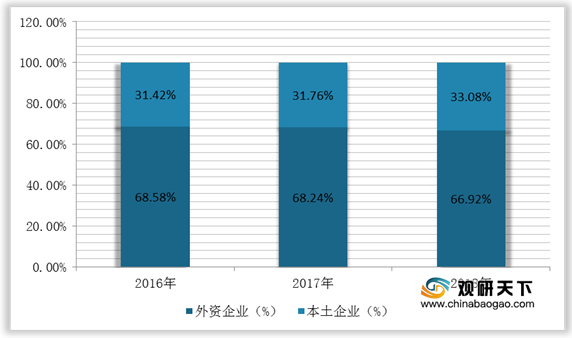

国内企业整体技术水平和品牌效应相对较弱,产能和产量主要集中在技术含量较低的创伤类产品。近年来,由于市场需求扩大、上游行业技术水平提升、政府政策支持等因素促进,部分国内企业开始在前期积累的基础上不断加大在新产品研发、产品质量控制和品牌建设等方面的投入,在提升产品质量的同时保持了在价格方面的相对优势,逐渐缩小了与外国企业之间的差距。

| 公司名称 |

公司类型 |

脊柱类 |

创伤类 |

关节类 |

运动医学 |

| 强生 |

国外厂商 |

√ |

√ |

√ |

√ |

| 美敦力 |

国外厂商 |

√ |

√ |

|

|

| 捷迈 |

国外厂商 |

√ |

√ |

√ |

√ |

| 史赛克 |

国外厂商 |

√ |

√ |

√ |

|

| 大博医疗 |

国内厂商 |

√ |

√ |

√ |

√ |

| 三友医疗 |

国内厂商 |

√ |

√ |

|

|

| 凯利泰 |

国内厂商 |

√ |

√ |

√ |

√ |

| 爱康医疗 |

国内厂商 |

√ |

√ |

√ |

|

| 春立正达 |

国内厂商 |

√ |

√ |

√ |

√ |

| 天津正天 |

国内厂商 |

√ |

√ |

√ |

|

| 威高骨科 |

国内厂商 |

√ |

√ |

√ |

√ |

| 厂商类型 |

厂商名称 |

2020年度 |

2019年度 |

2018年度 |

合计 |

| 国外厂商(万美元) |

强生公司 |

1,215,900.00 |

1,135,500.00 |

1,077,500.00 |

3,428,900.00 |

| 美敦力 |

- |

233,100.00 |

233,000.00 |

- |

|

| 史赛克 |

98,400.00 |

97,100.00 |

86,200.00 |

281,700.00 |

|

| 捷迈邦美 |

37,200.00 |

44,930.00 |

39,170.00 |

121,300.00 |

|

| 国内厂商 (万元) |

大博医疗 |

- |

10,037.74 |

6,481.00 |

- |

| 凯利泰 |

- |

5,596.61 |

5,584.28 |

- |

|

| 三友医疗 |

- |

1,844.94 |

1,331.03 |

- |

|

| 爱康医疗 |

10,497.40 |

8,052.70 |

4,559.50 |

23,109.60 |

|

| 春立医疗 |

7,260.28 |

5,774.70 |

3,545.49 |

16,580.47 |

|

| 发行人 |

8,246.32 |

7,409.11 |

4,806.04 |

20,461.47 |

更多深度内容,请查阅观研报告网:

《2021年中国骨科植入医疗器械市场分析报告-行业规模与发展商机研究》

《2020年中国骨科植入医疗器械产业分析报告-市场规模现状与发展趋势分析》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。