1. 医疗器械行业发展状况

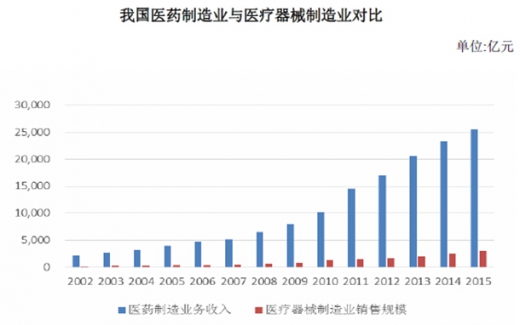

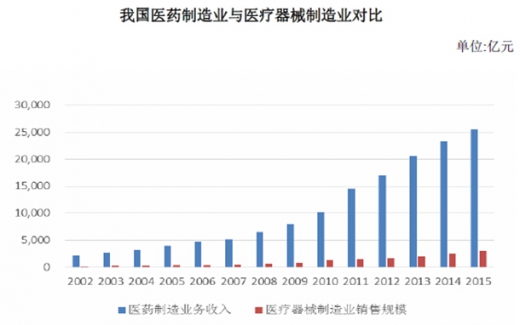

国内宏观经济的持续增长以及居民生活水平的不断提高带动了国内医疗器械市场整体规模的持续上升。中国医疗器械市场销售规模由2001 年的179 亿元增长到2014 年的2556 亿元,剔除物价因素影响,14 年间增长了约13.28 倍。

根据中国医药物资协会医疗器械分会抽样调查统计,2015 全年中国医疗器械市场销售规模约为3080 亿元,比2014 年度的2556 亿元增长了524 亿元,平均增长率约为20.50%。同时,相比药品市场,我国的医疗器械市场规模发展相对滞后。发达国家的医疗和医药器械销售额接近,但我国医疗器械销售额只有医药销售额的三分之一,且低于世界平均水平呈现“轻器械、重药品”的状况。

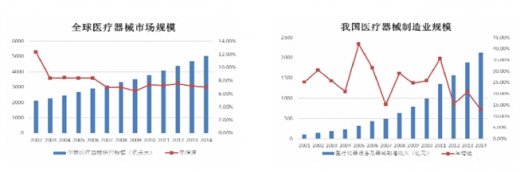

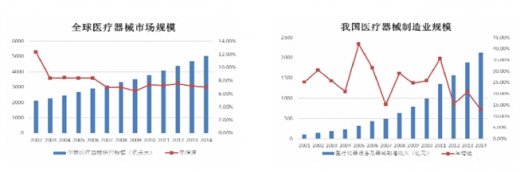

我国医疗器械制造业规模与全球医疗器械市场规模对比:

因此,我国医疗器械市场未来仍有巨大的增长空间,民众健康意识的日益提升、医药卫生体制改革的稳步推进、人口老龄化的逐步加剧、我国医疗器械研发和生产技术的不断升级、进口替代的持续深入都为我国医疗器械行业的发展注入了源源不断的动力。

2. 一次性手套的市场容量

美国、欧盟、日本等发达国家是一次性手套的主要消费市场,这些国家的医疗护理、食品、清洁等行业的从业人员,基于使用习惯和法律规范要求,广泛使用一次性手套,将一次性手套作为一种低值、一次性的卫生用品使用。

根据统计,2009 年到2015 年美国市场对一次性手套(含乳胶手套、丁腈手套、PVC 手套)的进口量均呈逐年上升的趋势,整体进口量由2009 年的752 亿只增长到2015 年的1144 亿只,增幅为52.19%,平均年化增长率为7.90%。

根据统计数据,美国和欧盟是全世界一次性手套最大的两个消费市场和进口方,其中美国2014 年对一次性手套的消费量约占全球消费量的30.6%。

由于美国市场对一次性手套的需求全部依赖进口,基于上述美国市场的消费量占比及总进口量数据,可以推算2014~2015 年全球一次性手套的消费量约为3,739 亿只。

3. 产品所属细分行业状况

(1) 医疗防护

医疗防护产品主要包括 PVC 手套、丁腈手套、防护服等,其中一次性手套按材质分为乳胶手套、丁腈手套、PVC 手套和PE 手套:

各个手套的比较分析如下:

从国际市场来看,长久以来,由于使用习惯、消费水平和消费能力等因素的制约,作为检查用的手套主要集中在欧美等发达国家使用。同时为了解决乳胶手套的过敏问题,欧美也是率先实现乳胶检查手套向PVC 及丁腈等新材料转移的地区。如今,PVC 和丁腈医用检查手套目前的主要消费人口仍主要集中在欧、美、日等医疗发达国家,但正以较快的速度逐步向以中东、南美等地区的新兴市场扩张。同时随着PVC 及丁腈手套取代乳胶手套,PVC 手套和丁腈手套的市场份额会进一步增大。

另外手套的专业细分及特种手套市场也开始初露端倪。以食品行业为代表,由于欧盟的REACH 法规及ROHS 法令的更新,美国加州65 号法令相关新规的实施,以及日本厚生劳动省370 号法令等对于接触食品的材料及内容物要求日益严苛,开发食品行业的商机与提升产品水平以符合法规要求,成为有研发实力与专业精神的手套生产商的发展契机。因此包括英科医疗在内的领先者已经开发出针对这一新市场的多种PVC 与丁腈产品。

随着中国大陆地区的消费水平的日益提高,越来越多的医疗行业和餐饮行业开始更加注意穿戴手套的重要作用,从而开始使用手套。然而由于包括中国医疗体系在内的多个行业,对于PVC 手套及丁腈手套的优势与作用尚不了解,政策与法规环境也没有具体的规定与强制措施,采购体系的思维惯性等因素影响,这些行业仍以进口乳胶手套或者廉价低质量PVC 甚至PE 手套作为主要使用的手套类型。因此虽然目前中国大陆在国际PVC 手套的供应上已经稳稳占据主导地位,但是手套产品几乎全部出口,内销市场占全部PVC 手套生产总销量比例较低。目前,国内的一些领域,特别是电子加工领域,已经开始倾向于使用PVC 手套或丁腈手套代替乳胶手套,市场正在逐步壮大。随着中国经济的不断进步,可以预见一次性手套必将逐步推广并应用。中国是世界上最大的发展中国家,又是世界上PVC 手套等一次性手套的制造产业基地,随着国民的消费观念和消费习惯的不断更新,一次性手套在中国的应用必将成为必然。一旦潜在的消费需求得到开发,新增的市场容量将会相当惊人。因此,中国国内市场是未来一次性手套市场的一个重要市场。

1) PVC 手套行业

目前 PVC 手套生产集中在中国,PVC 手套的消费主要集中在美国、欧盟和日本,其中美国和欧盟主要用于医疗护理和检查、食品、家用领域,日本主要用于医疗护理和检查。由于生产与消费的分离,中国也成为最大的PVC 手套出口国。

PVC 手套是发达国家常备使用的隔离保护用一次性使用产品,市场需求较大,被广泛应用于医疗卫生、劳保、食品加工、电子行业、实验室等多个领域。

按品质等级和用途可分为医疗检查级和非医疗级,区分两种级别最主要的品质指标是针孔率。其中,医疗级手套需要满足目标市场相关医疗用途准入标准,是一次性手套的高端产品。

医疗级市场:医疗级手套主要用于医疗护理和检查,在绝大部分目标出口国属于法律规定强制性使用产品,且属于公共卫生政策的重要组成部分之一,强制性采购需求旺盛,因此,产品的需求稳定并持续增长。同时,由于产品的检测标准要求较高,生产企业必须进行严格的质量控制才能持续满足医疗级手套的要求,因此,产品的准入门槛较高。

非医疗级市场:非医疗级手套主要是指用于其他领域的一次性手套,主要应用领域包括食品、精密电子等行业。该市场没有强制性的法律规定,通常由各个行业内的客户根据自身的生产要求对手套产品提出要求。随着防护意识的增强和消费水平的提高,非医疗级市场需求在不断增加。

2) 丁腈手套行业

丁腈手套原来主要在马来西亚等东南亚国家生产,近年国内生产丁腈手套的厂家不断增加,国内丁腈手套厂家主要是原PVC 手套厂家进行产品扩展而来。马来西亚是丁腈手套最大生产基地,马来西亚的Top Glove CorporationBerhad(顶级手套有限公司),Hartalega Holdings Berhad(贺特佳控股有限公司),Kossan Rubber Industries Bhd.(科山橡胶工业有限公司)等公司均为大型丁腈手套生产企业,占据了很大的市场份额。

丁腈手套的市场竞争属于全球化的竞争。长期以来,丁腈手套市场被马来西亚等东南亚国家所占据,形成了比较成熟稳定的市场格局,市场化程度高,产地相对集中但并不存在垄断性生产企业。国内引入丁腈生产线较晚,相关的技术与生产线也主要是来自马来西亚等东南亚国家。但是中国的工业配套、生产成本、环境比东南亚国家有很大的优势,因此中国的丁腈手套生产有很大的竞争优势,品质和价格逐渐被客户接受。

丁腈手套产品天然属于高端产品。丁腈手套主要应用于高端医用检查、电子加工、制药等行业,该类行业对丁腈手套的防护性、防尘量、抗化学性、耐油性与机械防护性的要求较高。由于客户选择丁腈手套本身就意味着对品质有着较高的要求,因此,低端丁腈手套的市场与生存空间不断缩减,丁腈手套的生产与销售逐渐向高端产品集中,对产品的质量要求也越来越高。

丁腈手套的进入门槛较高。丁腈手套的生产技术近年来更新较快,以单边双手模工艺为代表的新生产技术大幅提升了生产效率,也使得新进入者有明显的后发优势。同时,由于丁腈手套生产线的单线投入成本远高于PVC 手套,且在中国丁腈技术的运用并未普及,专业从业人员较少,因此丁腈手套行业的资金和技术门槛较高。

(2) 康复护理

康复护理产品主要包括轮椅车、助行器、助步器、手杖、医用床边桌等,属于康复护理行业里辅助行走的产品系列。

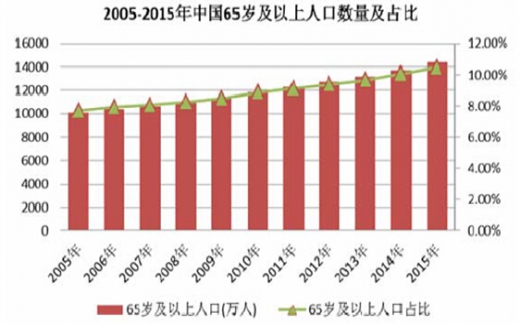

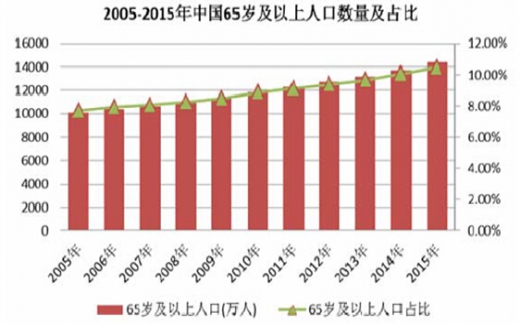

随着医疗条件的改善,全球人均寿命不断提高,人口老龄化趋势明显,根据资料显示,全球平均寿命由1990 年的64岁提高至71.4 岁,其中中国平均寿命由1990 年69 岁提高至2015 年的76.1 岁,WHO 预计2000 年至2050 年,全球60 岁以上的人口将增加三倍多,从6 亿人增加到20 亿。随着世界人口的老龄化,与老年人密切相关的护理行业将日益受益。

在发达国家,轮椅属于耐用医疗设备,被列入医保报销范围,因此轮椅使用量较大;国内目前轮椅还没有被列入医保范围,且相关消费观念并未形成,轮椅使用量较小。

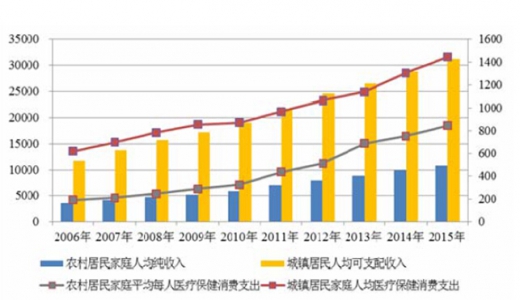

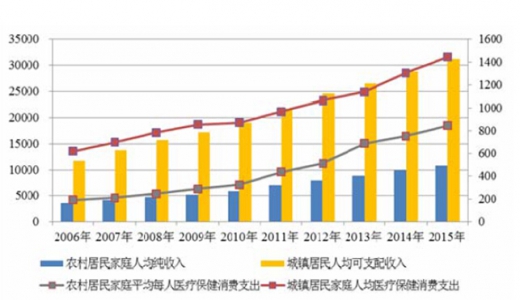

(3) 保健理疗

保健理疗产品包括各种一次性冰/热理疗袋、可反复使用的冷热理疗袋、超级冰袋、冰冰贴等冷热敷类产品。冷热敷产品源自于20 世纪80 年代美国兴起的冷敷运动,由此产生一系列冷热敷工厂,随着中国加入WTO,该项目的生产转移至中国。如今随着收入水平的提高和人民保健意识的增强,居民对医疗及健康的消费意识和消费能力不断提高,医疗观念已从原来的“病急投医”逐步向“预防为主,防治结合”转变。同时,人们更加关注康复时间、诊疗过程中的舒适体验,这些因素都将持续推动医用保健行业的发展。

城市、农村居民人均纯收入及医疗保健支出情况

(4) 检查耗材

检查耗材类的产品包括心电电极片、标签电极(TAB)、电刀笔、负极板、电极纸、负极板连接线等相关产品。近年来,中国医用耗材市场规模快速增长,2014 年销售收入达到1,662.32 亿元,利润总额为152.38 亿元,2010 年-2014 年销售收入年复合增长率达到27.23%,行业呈现高速扩张。检查耗材作为医用耗材行业下最重要的子行业,受益于行业的快速发展,行业规模持续增长。近几年,随着医疗服务的普及以及人民生活水平的日益提高,为我国检查耗材类行业创造了更多的市场机会。

资料来源:中国报告网整理,转载请注明出处(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。