一、生物类似药:不完全相同,但安全性和有效性相似

由于制造工艺和分子本身的特点,生物大分子药很难做到和原研药结构和功能完全相同,只能尽可能做到相似,因此被称为生物类似药(biosimilar)。欧盟、美国、中国和 WHO 分别给出了生物类似药的定义,尽管描述不完全相同,但核心思想一致,即生物类似药需与原研尽可能相似,有差异的地方不会影响其安全性和有效性。

二、生物类似药:研发周期长、费用高、难度大

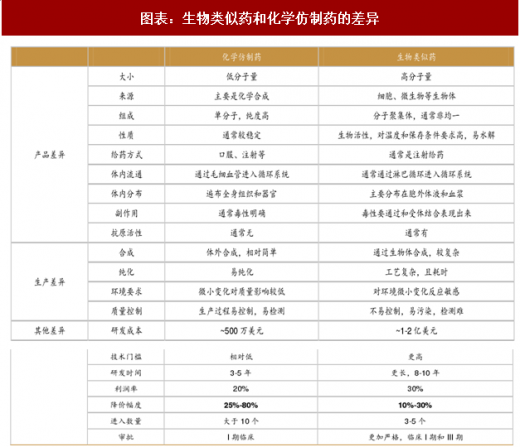

与化学仿制药相比,生物类似药研发周期长、费用高、难度大,但是生物类似药的价格高,降价幅度低,治疗特异性好。与原研药相比,生物类似药研发费用低、时间短、成功率高,但由于竞争者多,市场占有率不及原研药,且临床 III 期需大量购买原研药做头对头试验,这个阶段费用很高。

生物原研药需要的开发时间长达十几年,临床试验需要做完整的 I-III 期,从 I 期临床开始到获批上市的成功率约为 18%(麦肯锡,Informa’s Pharma projects Database 2012-2014 年数据分析得到,其中 I、II、III 期临床成功率分别为 64%、43%、72%)。

生物类似药前期的研发可以直接仿制原研药,比如对于生物制品的分子序列就可以省略摸索阶段,直接采用原研药的序列,表达系统和纯化策略也可直接采取原研药的策略,因此研发时间上更短,费用也远远低于原研药,且成功率在 50%-90%(成熟企业生物类似药的研发成功率达到 90%)。类似药分析阶段的占比较大,需要分析蛋白质的一级到三级结构、糖基化、二硫键、中和活性和结合能力等方面与原研药的差别。在临床阶段,也要分析类似药和原研药在安全性和有效性方面的相似性,要保证类似药和原研药的每一步都具有相似性。

参考观研天下发布《2018年中国生物药品行业分析报告-市场深度分析与发展前景研究》

如果生物类似药能在质量、安全性和有效性上证明和原研药有相似性,就只需要做临床 I 期和 III 期,有些生物类似药还可以适应症外推(同一款类似药在一个适应症上的有效性和安全性数据可外推到参比药其它适应症上,即为适应症外推),例如山德士的依那西普生物类似药 Erelzi(etanercept-szzs)获 FDA 批准,该药在慢性斑块型银屑病患者上做了疗效和安全性有关的相似性研究,最后 FDA 批准了 Erelzi 可用于原研药恩利所有的适应症。

三、优秀生物类似药企业的评价标准:研发、生产和销售

目前,在生物类似药研发领域,中国已具备一定的产业基础。像三生制药、贝达、华海、海正、恒瑞、丽珠、人福、华兰等具有生物药开发能力的本土企业都已投入巨资,进行该领域药物的开发。

据统计,从治疗领域看,即使份额最大的免疫类和糖尿病领域,高技术含量生物制剂产品也较少,仍以低技术含量生化药物为主导。单抗为代表的高技术含量生物药所占比例非常有限。

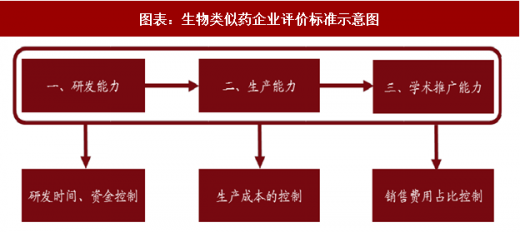

那么作为生物类似药企业如何提升自我企业价值与发展,进一步抢占生物类似药领域市场?我们认为主要包括研发能力、生产能力、学术推广能力。

1、第一阶段:研发能力

生物类似药的研发所需时间长,花费高,前期研发能力不仅决定了一款药能否上市,还决定了上市的时间。第 1 款上市的药在市场占领上占据着极大的时间优势,公司获批临床的时间、临床阶段所需时间都会影响到一款药的上市时间以及花费。临床前和临床阶段都是需要高费用的阶段,时间越久,企业花费也越高。如果类似药前期能被证明与原研药有高度相似性,后期所需要的试验就会越少。生物类似药的临床 III 期花费较高,一方面是时间长,需要病例多,更重要的是需要购买原研药做参比试验,据预测有些原研药的购买花费就达上亿元。所以这一阶段的进展主要靠企业自身强大的研发能力、资金支持和政策利好的推动。

2、第二阶段:生产能力

由于生物药生产难度大,生物药生产很关键的一点就是生产成本的控制。生产阶段需要大量培养细胞,这个过程需要很多关键技术以提高产量、收率及成功率。先前受限于国内的技术水平,我国生物药的开发也落后于发达国家,但随着大批海外技术人才的归国创业,国内大规模培养不再是难以逾越的壁垒。

目前掌握大规模生产能力的中国公司包括三生制药、药明生物(CDMO)、信达生物和恒瑞医药等。

3、第三阶段:学术推广能力

公司规模,市场认知度,销售人员数量、占比及人均销售费用,都会影响到一款药的销售量,也会影响一款药进入市场后放量的速度。具有较强学术推广能力的公司对销售额的影响起着至关重要的作用,也更具有竞争力。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。