我国生物药尤其是抗体药的发展尚处于起步阶段。目前,在欧美市场获批上市的生物大分子药相当一部分还没有在中国上市,我国生物大分子药的发展尚处于学习、引进和仿制阶段。由于生物药在中国的历史较短,国内可参考案例不多,我们认为中国生物药的投资可以在一定程度上参考国外的体系。主要的原因有:1)生物药技术全球互通,具有全球可比性; 2)国内外的医药科研人员的联系日益紧密;3)国内外资本流通不断增加。在这个视角下,生物药具有全球可比估值,国外生物医药公司的发展历史及估值体系值得我们学习借鉴。

一、美股生物药公司历史投资回报丰厚

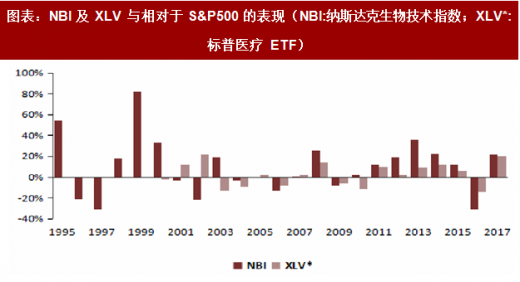

1995 年至 2017 年,NBI(纳斯达克生物技术指数)的涨幅为 2073.7%,远超过同期标准普尔 500 指数的涨幅(819.1%)。在过去 22 年中的 13 年里,NBI(纳斯达克生物技术指数) 涨幅超过标准普尔 500 指数,在过去 18 年中有 12 年超过了 XLV* (标准普尔医疗 ETF)。

1998 年至 2000 年,生物技术股表现明显超出标准普尔 500,其原因主要在于人类基因组计划(HGP)开启了资本市场对生物技术股的第二次热情追捧。

从 2004 至 2011 年,生物技术股很大程度上跟随着标准普尔 500 指数变化,从 2011 年、 2012 年开始,生物技术股出现了良好的变化势头,并在 2015 年达到了巅峰。我们认为主要系:

当时的美国政策环境利好生物科技股:1)2010 年的医疗改革法案中,生物技术公司可以获得一定的税收抵免以支持他们发现癌症等重大病症的创新疗法;2)2012

年通过的推动美国创业企业发展法案(Jump Start Our Business Startups,JOBS)放松了对小企业的上市要求,使得生物制药企业能以更低的成本融资,加速了生物科技公司的上市速度;3)美国监管机构也加快了对于新药的审批速度,同时新药获批数量增加,这一变化,使得投资者更加关注生物制药行业。

近年来的兼并收购趋势明显,协同效应明显:医药行业并购总金额由 2006 年的 814 亿美元增加至 2014 年的 2020 亿美元。并购有助于企业降低成本、扩大市场规模与销售网络、提高生产与研发效率。

二、投资国内生物药,可参考海外估值方式

1、海外估值要素借鉴

整个生物药研发流程包括临床前研发,I-III 期临床试验,市场进入准许,产品定价及销售,以及通过知识产权保护研发成果等部分。以目前最成熟、规模最大的美国市场为例,该行业的估值波动因素主要围绕在研发管线、政府监管、市场销售及并购四个方面。参考观研天下发布《2018年中国抗微生物药行业分析报告-市场运营态势与发展前景预测》

研发管线

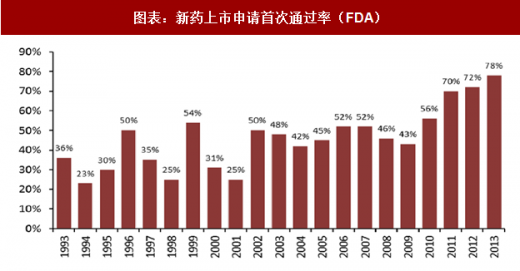

药物研发周期长,风险高。Evaluate Pharma 最新报告数据显示海外药企研发一种新药需要 40 亿美金,研发周期长达 8-10 年。产品的安全有效性、公司的创新能力、在研项目的数量、产权保护的完备性、生物类似药的问世期限等因素都会影响公司研发管线的估值。政府监管 在市场竞争下,生物技术公司必须在临床试验结果有效的同时确保符合政府监管要求。药品的上市审批速度及成功率影响着生物医药公司的价值实现。在已有的临床试验成果下,公司向监管机构提交上市申请,倘若申请未通过则重新进行药物评估直到符合规定。新药首次通过率并不是一成不变的,从 20 世纪 90 年代以来,美国药品上市申请通过率显著提高,主要源于 FDA 的新政以及公司与 FDA 间的有效沟通。由此我们可以推断,生物技术公司的研发实力和技术工艺、产品质量等都在不断提高,研发出来的产品能够通过 FDA 严格的审批审查制度。同时,我们也认为监管机构加快新药上市的审批速度是充分考虑市场需求的结果,新药快速上市一方面能够促进企业的发展,另一方面也能让更多的患者尽早接受治疗。

产品销售

投资者需要考虑市场销量变化趋势、药品议价能力以及未来竞争药物上市等因素。强的市场销售能力有助于产品抢占大块市场,公司可以形成一定的垄断能力,从而巩固市场地位,由此也能够提高药品议价能力。但是未来竞争药物的上市必然会对公司造成冲击,新的竞争者可能导致药品降价和侵占市场份额。为此,我们认为投资者要充分考虑该产品能在市场上持续多长时间。

并购

成熟大公司是否积极在外寻求企业发展? 新兴小公司是否有被并购的机会? 成熟大公司作为收购方之所以大量收购中小型生物医药公司,主要系:一方面可以提高营业收入,另一方面是为完善研发管线。有价值的并购项目,我们认为包含以下几个要素:

产品:有药品上市或在研产品梯度中有推进速度快、上市概率大的产品;

公司资产独立、风险低;

扎实的新药研发能力;

完备的知识产权保护。

2、海外医药公司的估值方法借鉴

绝对估值法-贴现现金流法(DCF):

生物技术行业最主要的估值方法。此方法可用于当前盈利状况不佳的公司,贯穿于整个药物专利保护期。海外分析师选取折现率作为评价标准之一,标准范围选取 8%(多元业务的成熟大市值公司)至 15%(新兴中小市值公司)。另外,分类加总估值法(SOTP)可用于评估资产分散,业务拆分的公司。

相对估值法:

用 PE,PEG 或两者与标准普尔指数 500 比值对高利润水平的公司进行估值。

企业价值(EV)比下一年总收入,该法只可用于盈利公司。

并购估价法:

在传统评估体系之外,海外分析师还依据并购估价法评估该公司是否具备溢价收购的可能性。研究要点包括:

定性因素:产品竞争力、研发管线、产权保护及竞争环境等。

定量因素:内部收益率等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。