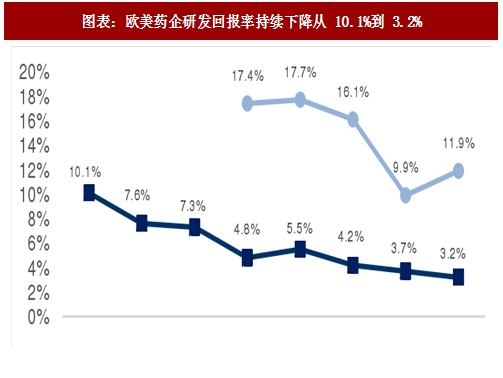

其样本为 12 家世界级别的跨国药企(Amgen, AstraZeneca, Bristol-Myers Squibb, Eli Lilly, GlaxoSmithKline, Johnson & Johnson, Merck & Co., Novartis, Pfizer, Roche, Sanofi, Takeda),计算得出以上公司平均 IRR 由 2010 年的 10.1%持续下降至 2017 年的 3.2%。由于最初的这 12 家药企研发回报率数据过低,不能完全代表欧美研发导向药企的真实研发回报水平,该团队自2013年起又新增了一个4个药企组成的新样本,4家公司分别为AbbVie, Biogen, Celgene 和吉利德。此 4 家药企构成的新样本研发回报率从 2013 年的 17.4% 下降到了 2017 的 11.9%,但是较 2016 年有所回升。

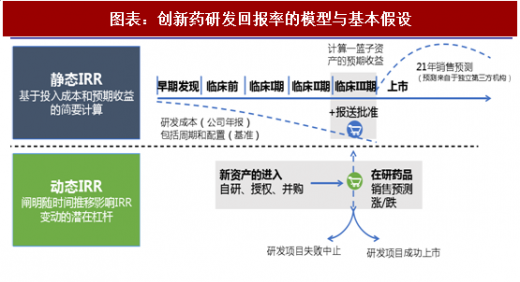

我们首先把药企所有进入三期临床的在研药品看做一个资产包,

1.该资产包未来 21 年的现金流预测,参考了 EvaluatePharm 等第三方研究机构,该预测每年会根据市场变化、患者流变化调整。

2.新加入资产包的药品分为三种:自主研发、授权获得、并购获得

3.资产包内药品的退出分为两种:研发失败中止、研发成功上市

参考观研天下发布《2018-2024年中国医药行业市场需求现状分析与发展商机分析研究报告》

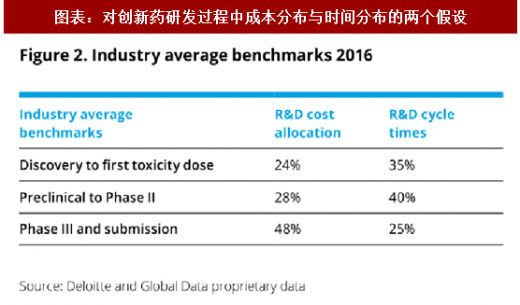

构建该模型需要两个重要的假设,1.创新药研发费用的分布情况;2.创新药研发的时间周期。某公司当年的研发费用是已知的,当年处于三期临床的药品也是已知的,处于三期临床的药品的研发费用是未知的,但是可以根据历史数据推导出来,创新药研发在不同阶段的时间分布可以通过历史数据进行合理的假设。通过授权、并购获得的品种,可以通过相关公告查询到其研发成本与里程碑付款比例。对研发费用分布与时间分布的假设如下,

通过该模型与假设,对样本药企研发管线进行了 IRR 测算,自 2010 年起 IRR 持续处于下降通道之中,对此现象进行了解释:主要原因有两个,一是创新药销售金额逐年下滑,年销售超过十亿美元的重磅炸弹越来越少,二是创新药研发成本持续攀升。

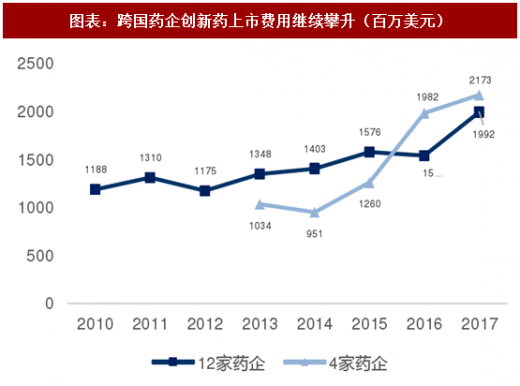

2016 年在研创新药平均预测销售峰值仅为 3.94 亿美元,相比 2010 年下降了 51.7%,重磅炸弹药物数量数量在减少。另一方面研发费用持续走高,单个创新药研发成本从 2010 年的 11.88 亿元一路飙升到 2017 年已达 19.92 亿元。

我们认为根据我们提出的创新药周期理论可以从本质上回答欧美创新药企研发 IRR持续走低的原因,即原有治疗心脑血管大病种的创新药已经过了专利期,新的大病种癌症、阿兹海默等还未被攻克,在研新药只能针对市场空间较小的小病种、孤儿药,所以预测峰值销售额持续降低,而研发成本并没有同比例降低,反应到 IRR 上面就是投资回报持续走低。

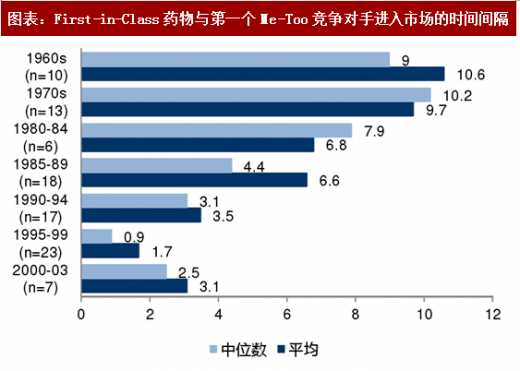

此外,政策的变化也是另一个导致创新药研发回报率降低的原因。Hatch-Waxman 等法案某种程度上削弱了创新药的专利保护期,FDA 也在放松“Me-too”类创新药的批准标准,DiMasi 教授在这方面做了大量的工作,他指出 1960 年代创新药上市到第一个同靶点竞争对手上市中间相隔 10.6 年,而 2000 年初这个数值已经降为 3.1 年。最近 5 年的数据没有更新,考虑到 Opdivo 与 Keytruda 等近些年的重磅药品为最先上市争分夺秒,该数值有可能进一步缩短。政策的导向不利于美国创新药的发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。