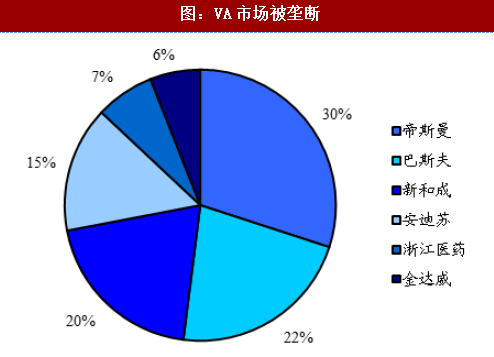

(1)寡头垄断:维生素工序多、污染物难处理、技术壁垒较高,多数品种生产厂家仅4-6家,且CR3普遍大于70%,呈现高度集中态势,定价权集中于寡头手中,导致价格更多取决于“人为”作用。技术门槛较高的品种有VA、VE、VB5等。

参考观研天下发布《2018-2023年中国食用维生素行业盈利现状及投资方向研究报告》

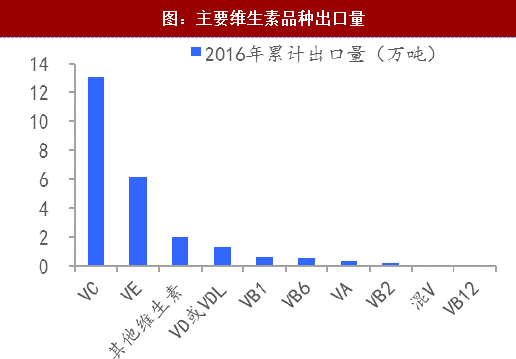

(2)主要用于出口:由于全球室内规模化养殖愈加普遍,阳光照射缺乏下动物自身合成维生素能力受削弱,对维生素的需求体现为刚性。多数维生素处于净出口状态,如2016年VE累计进口只有0.8万吨,出口高达6.1万吨,但不同品种数量差异较大。

(4)价格波动性大:13个维生素品种中仅有VC市场规模超10万吨,第二大的VE仅7万吨规模,包括B1、B2、D3等在内的9个维生素产品的全球市场规模都不足万吨,且单位使用量较低,导致价格波动性较一般大宗化学品大。

行业供给端格局较好且稳定背景下,维生素主要下游饲料产量近几年持续提升,2017年1-9月累计增速达4%,持续拉动维生素消耗量,后续维生素景气度有望持续提升。

VA:

维生素A属于维生素中技术难度最大的品种,寡头垄断格局难被打破。全球仅帝斯曼(8000吨)、巴斯夫(6300吨)、新和成(6000吨)、安迪苏(4600吨)、金达威(2500吨)、浙江医药(2500吨)6家生产企业,龙头行业议价能力极强,全球实际产能35000吨(50万IU),年消费量也在30000吨左右。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。