参考观研天下相关发布的《2018-2024年中国仿制药行业市场现状深度调研及投资发展前景研究报告》

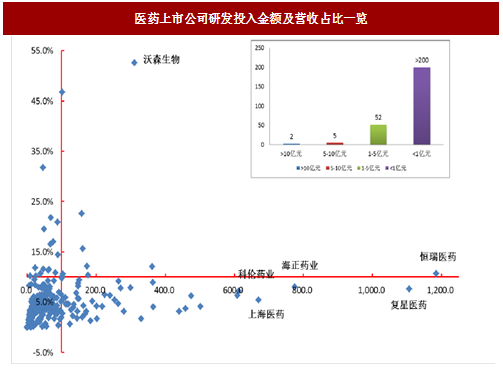

我国制药工业以仿制药为主,创新能力薄弱,公司投入研发明显不足。全部270余家医药上市公司,2016年研发支出(包括费用化+资本化)超过10亿元的仅有恒瑞医药(11.84亿元)和复星医药(11.06亿元)2家;5亿-10亿元的有5家,分别是海正药业(7.75亿元)、上海医药(6.70亿元)、科伦药业(6.13亿元)、健康元(6.08亿元)和人福医药(5.02亿元);1-5亿元的有52家;其余210家企业研发费用不足1亿元。从研发支出营收占比考察,研发支出过亿的59家公司,研发支出总额占营收总额比例只有3.42%,即使创新药龙头恒瑞医药研发营收投入比也只有10.68%,远低于世界药业巨头20%左右的研发投入比。

自2015年开始,我国鼓励药械创新政策频出,尤其是今年5月份和10月,国务院和CFDA、CDE等主管部门先后发布鼓励药械创新的一系列政策,在创新药械临床试验审批(优先评审、化药注册分类改革)、临床试验过程(临床试验医院备案制)、生产(药品上市许可人制度MAH)、上市销售(医保目录调整、国家药价谈判)全流程推出相关政策,鼓励药械创新,逐步打破了国内创新药研发的坚冰。

虽然我国创新药研发相比欧美仍差距巨大,但是近年来也有一系列原创度较高的代表性创新药品种最终获批上市,并取得了良好经济效益,如贝达药业(300558)的埃克替尼(2011年上市,2016年销售额约10亿元),康弘药业(002773)的康柏西普(2014年上市,2016年销售额约5亿元)、恒瑞医药(600276)治疗晚期胃癌的阿帕替尼(2015年约3亿元)、微芯生物的白血病治疗药物西达本胺等。

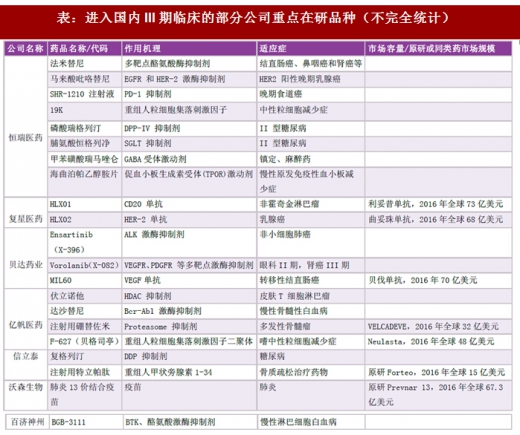

产品研发管线上,由于新药研发周期普遍较长(8-10年),我们更关注进入III期临床试验,未来2-3年内能看到上市机会,为公司带来利润增厚的品种。部分上市公司进入III期临床及以后阶段的重点品种如下:

国际经验表明仿制药一致性评价促行业优胜劣汰。针对我国仿制药质量与疗效一致性较差的问题,我国从2012年开始开展仿制药一致性评价工作。2016年3月,国务院公布《关于开展仿制药质量和疗效一致性评价的意见》,要求国家基本药物目录(2012年版)中2007年10月1日前批准上市的化学药品仿制药口服固体制剂,应在2018年底前完成一致性评价,对于完成一致性评价的仿制药,在招标环节予以一定支持。参照美国和日本的历史经验,一致性评价将淘汰大量药品种类和批文,同时仿制药企业集中度极大提升。以日本为例,其于1971-1998年先后三次实施一致性评价工作,结果是药品批文数从10万多个降至1.9万个,制药企业从1975年的1359家降至2011年的300家。看好优质仿制药企华海药业(600521)和信立泰(002294)。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。