一、供需前瞻:需求增速较快,供给结构性过剩犹存

1、乘用车放量支撑动力电池增量需求,三元电池需求高增长

1)产销量:结合对行业趋势、政策影响等因素判断,我们预计 2018 年新能源汽车产量有望达到 99.2 万辆,同比增长 32%,其中新能源乘用车、客车及专用车产量分别为 74 万、10.1 万与 15.1 万,同比分别增长 37%、18%和 21%;

2)单车带电量:带电量提升趋势不改,预计 2018 年 EV 客车、专用车单车平均单车带电量维持平稳,分别为 155.7、55KWh;而 EV 乘用车因 A 级以上车型销量占比提升及A00 车型单车带电量增长,预计单车带电量将大幅提升至 32.7KWh;

3)动力电池需求:预计 2018 年新增动力电池需求有望达到 44.3GWh,同比增长 40%;考虑存量替换的需求,预计电池需求合计为 47.3GWh,同比增长 42%。

4)三元及铁锂电池需求:当前 EV 乘用车及专用车占据着三元电池的需求主体,2018 年基于该类车型电池能量密度提升需求,三元电池的渗透率仍将有所提升,预计全年新增三元电池需求为 21.9GWh,同比增长 58%,渗透率将由 2017 年的 44%提升至 49%。

2018 年铁锂电池需求为 20.0GWh,同比增长 26%,需求主体仍为 EV 客车。

2、各环节结构性过剩严重,行业有望加速洗牌

2、各环节结构性过剩严重,行业有望加速洗牌

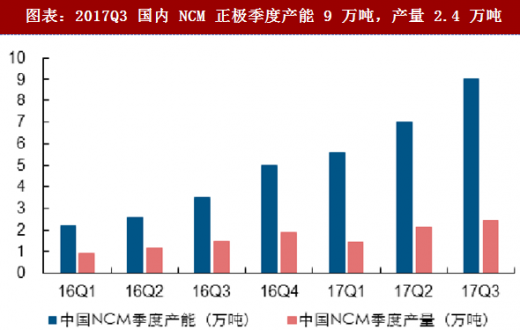

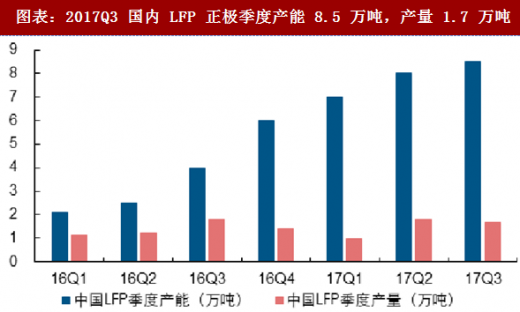

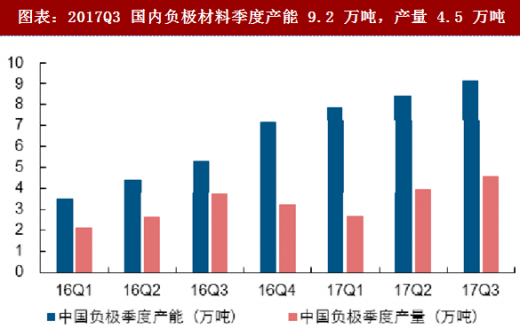

新能源汽车产业链经历了数年爆发式增长,随着巨额资本投入到产业链中,目前各环节已经普遍出现结构性过剩,主要表现为:一方面低端同质化投资较多,产能过剩,存在大量无效产能,各锂电原材料环节产能利用率处于低位;另一方面技术快速更迭,高端产品(如高镍三元正极等)始终较为紧缺。

参考观研天下发布《2018年中国新能源汽车行业分析报告-市场深度分析与投资前景研究》

参考观研天下发布《2018年中国新能源汽车行业分析报告-市场深度分析与投资前景研究》

动力电池环节,根据各动力电池企业的扩产规划,预计到 2017 年末电池产能合计将超过 100GWh 左右,即使不考虑 2018 年产能的进一步扩张,也将高于 2018 年国内约 45GWh 的需求,动力电池环节整体将出现明显过剩。考虑到电池企业实力差异较大,判断在结构性过剩背景下,中小企业产能或将快速出清。

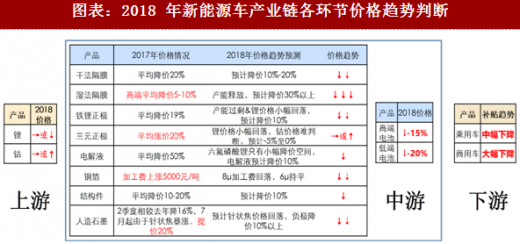

二、价格前瞻:政策调整叠加竞争加剧,产业链价格承压

二、价格前瞻:政策调整叠加竞争加剧,产业链价格承压

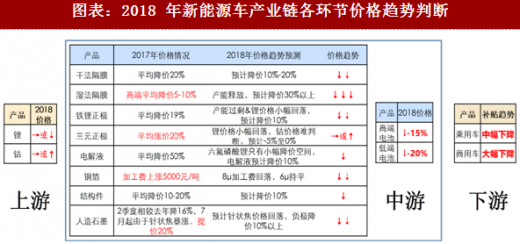

当前新能源车行业仍受补贴政策影响较大,若 2018 年商用车补贴大幅下降,乘用车补贴门槛大幅提升,整车企业将向中游传递较大降价压力;上游 2017 年经历了资源价格暴涨,目前初步判断明年锂资源价格震荡为主,钴资源价格有望维持坚挺表现。预计 2018 年中游环节仍将承受上下游挤压压力,产能结构性过剩背景下行业洗牌将加剧,具备技术、客户及成本优势的龙头企业有望大幅提升市占率,进一步增强竞争优势。

1、乘用车放量支撑动力电池增量需求,三元电池需求高增长

1)产销量:结合对行业趋势、政策影响等因素判断,我们预计 2018 年新能源汽车产量有望达到 99.2 万辆,同比增长 32%,其中新能源乘用车、客车及专用车产量分别为 74 万、10.1 万与 15.1 万,同比分别增长 37%、18%和 21%;

2)单车带电量:带电量提升趋势不改,预计 2018 年 EV 客车、专用车单车平均单车带电量维持平稳,分别为 155.7、55KWh;而 EV 乘用车因 A 级以上车型销量占比提升及A00 车型单车带电量增长,预计单车带电量将大幅提升至 32.7KWh;

3)动力电池需求:预计 2018 年新增动力电池需求有望达到 44.3GWh,同比增长 40%;考虑存量替换的需求,预计电池需求合计为 47.3GWh,同比增长 42%。

图表:2018 年新能源车产量及动力电池需求预测

2018 年铁锂电池需求为 20.0GWh,同比增长 26%,需求主体仍为 EV 客车。

图表:2018 年动力电池分技术路线需求拆分(单位:GWh)

新能源汽车产业链经历了数年爆发式增长,随着巨额资本投入到产业链中,目前各环节已经普遍出现结构性过剩,主要表现为:一方面低端同质化投资较多,产能过剩,存在大量无效产能,各锂电原材料环节产能利用率处于低位;另一方面技术快速更迭,高端产品(如高镍三元正极等)始终较为紧缺。

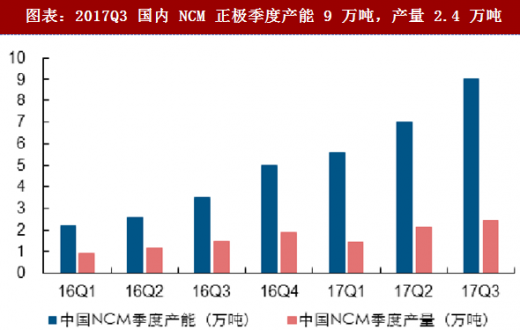

图表:2017Q3 国内 NCM 正极季度产能 9 万吨,产量 2.4 万吨

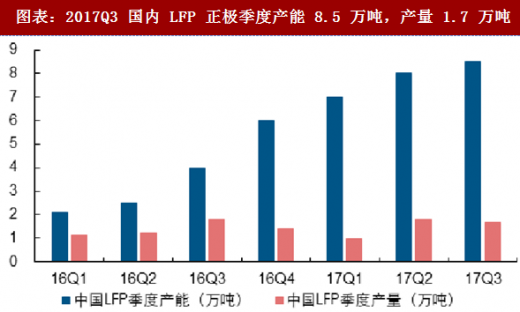

图表:2017Q3 国内 LFP 正极季度产能 8.5 万吨,产量 1.7 万吨

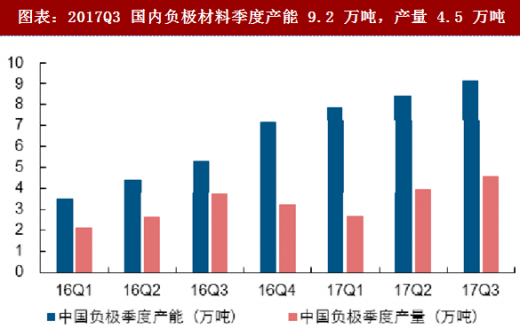

图表:2017Q3 国内负极材料季度产能 9.2 万吨,产量 4.5 万吨

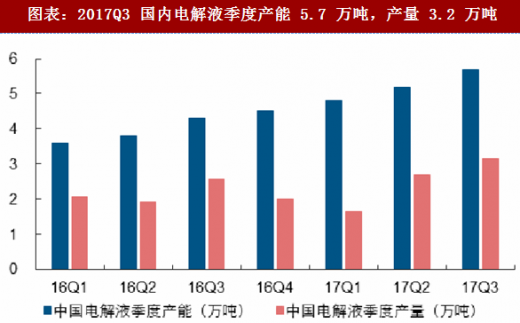

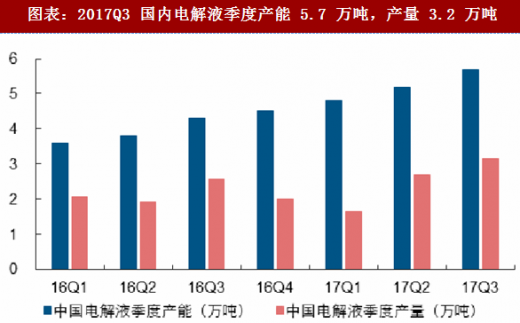

图表:2017Q3 国内电解液季度产能 5.7 万吨,产量 3.2 万吨

图表:国内部分动力电池企业产能扩张规划(单位:GWh)

当前新能源车行业仍受补贴政策影响较大,若 2018 年商用车补贴大幅下降,乘用车补贴门槛大幅提升,整车企业将向中游传递较大降价压力;上游 2017 年经历了资源价格暴涨,目前初步判断明年锂资源价格震荡为主,钴资源价格有望维持坚挺表现。预计 2018 年中游环节仍将承受上下游挤压压力,产能结构性过剩背景下行业洗牌将加剧,具备技术、客户及成本优势的龙头企业有望大幅提升市占率,进一步增强竞争优势。

图表:2018 年新能源车产业链各环节价格趋势判断

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。