乘用车方面,2017年北汽(2.4gwh)、吉利(2gwh)、上汽(0.9gwh)、众泰(0.8gwh)、 长安(0.7gwh),江淮(0.6gwh)、奇瑞(0.6gwh)装机电量排名前列;客车以宇通客车( 3gwh)、中通客车(1gwh)、上海申龙(0.6gwh)为主;专用车以东风汽车(1.9gwh)、湖北 楚风(0.6gwh)、大运(0.6gwh)为主。

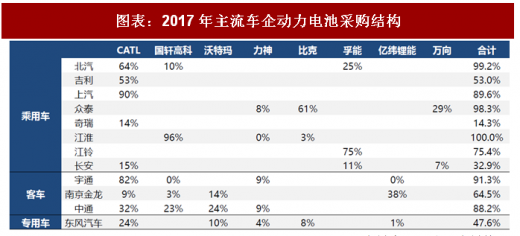

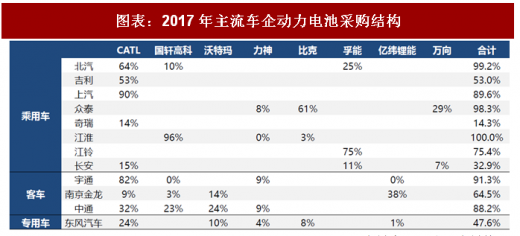

从主流车企动力电池采购结构看,CATL在乘用车方面是吉利、北汽、上汽的最大供应商,同时配套 奇瑞、长安等,客车方面CATL是宇通的最大供应商,专用车方面是东风汽车的最大供应商,基本锁 定三类车型龙头企业,地位难撼动。国轩高科乘用车主要配套江淮、北汽,客车方面主要配套中通、安凯等。比克是众泰的最大供应商。孚能科技主要配套北汽、江铃、长安,同时是江铃的最大供应商。

降价为趋势:动力电池产能自16年开始严重过剩,大幅降价,2017年动力电池磷酸铁锂1.6元/wh(含税),三元1.5元/wh(含税),18年1月补贴延续17年的,故而电池价格还未调整。目前 预计磷酸铁锂降价幅度20%左右,降至1.3元/wh(含税),三元由于金属钴价格处于高位,预计 降价幅度15%左右,价格跌至1.2-1.3元/wh。预计电池组价格跌至1元/wh将提前到来。

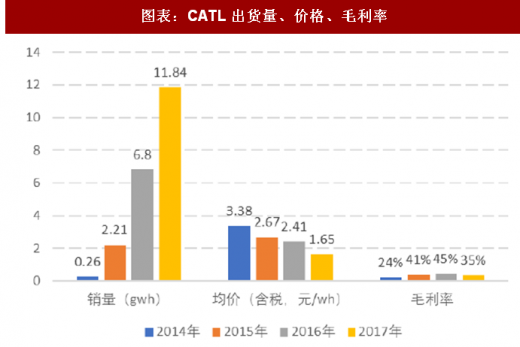

动力电池企业毛利率下滑,现金流恶化:2016年国轩动力电池毛利率48%、CATL毛利率45%,而 2017年分别降至38%和35%,小厂毛利率维持20%-25%。另外由于电池企业账期长,现金流恶 化,财务费用增加,整体盈利水平一般。

动力电池加速降成本:原材料成本下降(招标制、产业联盟),良品率提高,能量密度提高,电 池容量提高,自动化率提高。目前主流厂电芯单体成本可做到0.7元/wh左右(不含税),组件成 本0.85-0.95元/wh(不含税)。

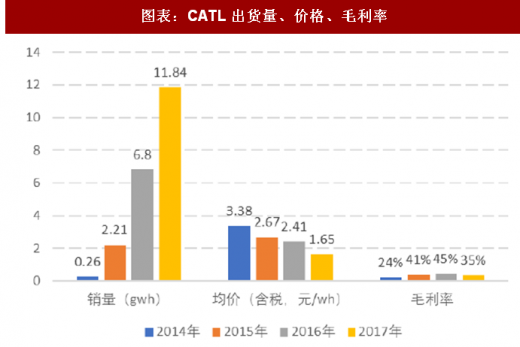

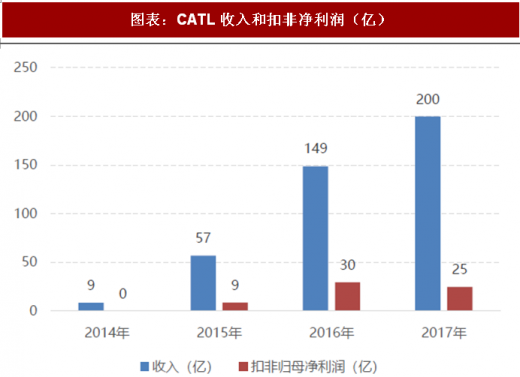

全球动力电池龙头:2017年动力电池销量11.84gwh,同比增长74%,居全球之首,在国内市场 占比30%;动力电池营收为166.57亿,同比增长19%。预计2018年CATL动力电池销量达到 20gwh,其中一季度产量达到3-3.5gwh,同比增长近一倍。

盈利回归合理区间,但仍领先:2017年CATL动力电池均价为1.65元/wh(含税),同比下滑32%,但仍高于行业水平(1.5-1.6元/wh)。从成本端看,2017年公司平均成本下降20%至0.91元/wh(不含税。2017年公司动力电池毛利率为35.35%,比2016年下降9.5个百分点。我们预计 2018年公司动力电池毛利率下滑至30%。

参考观研天下发布《2018年中国动力电池市场分析报告-行业深度分析与发展前景研究》

进入海外车企供应链,有望受益于全球化采购:海外汽车巨头,如大众、宝马大举进军电动车, 预计2020年电动化平台搭建完成,销量将爆发式增长,目前已在全球范围内确定电池合作商,而 CATL已进入大众、宝马、戴姆勒、日产等供应链,预计未来CATL及其供应商将大幅受益。

从主流车企动力电池采购结构看,CATL在乘用车方面是吉利、北汽、上汽的最大供应商,同时配套 奇瑞、长安等,客车方面CATL是宇通的最大供应商,专用车方面是东风汽车的最大供应商,基本锁 定三类车型龙头企业,地位难撼动。国轩高科乘用车主要配套江淮、北汽,客车方面主要配套中通、安凯等。比克是众泰的最大供应商。孚能科技主要配套北汽、江铃、长安,同时是江铃的最大供应商。

图表:2017年主流车企动力电池采购结构

资料来源:公开资料整理

降价为趋势:动力电池产能自16年开始严重过剩,大幅降价,2017年动力电池磷酸铁锂1.6元/wh(含税),三元1.5元/wh(含税),18年1月补贴延续17年的,故而电池价格还未调整。目前 预计磷酸铁锂降价幅度20%左右,降至1.3元/wh(含税),三元由于金属钴价格处于高位,预计 降价幅度15%左右,价格跌至1.2-1.3元/wh。预计电池组价格跌至1元/wh将提前到来。

动力电池企业毛利率下滑,现金流恶化:2016年国轩动力电池毛利率48%、CATL毛利率45%,而 2017年分别降至38%和35%,小厂毛利率维持20%-25%。另外由于电池企业账期长,现金流恶 化,财务费用增加,整体盈利水平一般。

动力电池加速降成本:原材料成本下降(招标制、产业联盟),良品率提高,能量密度提高,电 池容量提高,自动化率提高。目前主流厂电芯单体成本可做到0.7元/wh左右(不含税),组件成 本0.85-0.95元/wh(不含税)。

图表:国内动力电池价格下降趋势

资料来源:公开资料整理

全球动力电池龙头:2017年动力电池销量11.84gwh,同比增长74%,居全球之首,在国内市场 占比30%;动力电池营收为166.57亿,同比增长19%。预计2018年CATL动力电池销量达到 20gwh,其中一季度产量达到3-3.5gwh,同比增长近一倍。

盈利回归合理区间,但仍领先:2017年CATL动力电池均价为1.65元/wh(含税),同比下滑32%,但仍高于行业水平(1.5-1.6元/wh)。从成本端看,2017年公司平均成本下降20%至0.91元/wh(不含税。2017年公司动力电池毛利率为35.35%,比2016年下降9.5个百分点。我们预计 2018年公司动力电池毛利率下滑至30%。

参考观研天下发布《2018年中国动力电池市场分析报告-行业深度分析与发展前景研究》

进入海外车企供应链,有望受益于全球化采购:海外汽车巨头,如大众、宝马大举进军电动车, 预计2020年电动化平台搭建完成,销量将爆发式增长,目前已在全球范围内确定电池合作商,而 CATL已进入大众、宝马、戴姆勒、日产等供应链,预计未来CATL及其供应商将大幅受益。

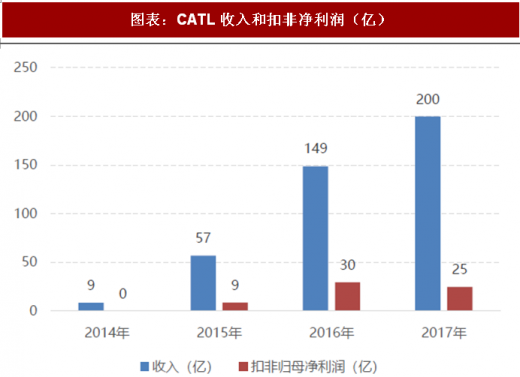

图表:CATL收入和扣非净利润(亿)

资料来源:公开资料整理

图表:CATL出货量、价格、毛利率

资料来源:公开资料整理

资料来源:公开资料整理,观研天下整理,转载请注明出处(WJJ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。