导读:下游市场汽车产业与其他行业将进促进压铸件需求增长 目前国际知名压铸机厂商主要集中发达国家和地区 我国集中度较低。压铸件产品在汽车摩托车、家用电器、医疗器械、3C 产品及包装等行业普遍应用,其中汽车摩托车领域需求占比 65%,家电领域需求占比 9%,3C 领域需求占比 9%,机电工具领域需求占比 9%,建材及其他领域需求占比 8%。

参考《2016-2022年中国压铸机市场态势调研与发展趋势研究报告》

(一)市场需求情况

压铸件产品在汽车摩托车、家用电器、医疗器械、3C 产品及包装等行业普遍应用,其中汽车摩托车领域需求占比 65%,家电领域需求占比 9%,3C 领域需求占比 9%,机电工具领域需求占比 9%,建材及其他领域需求占比 8%。

1、汽车产业

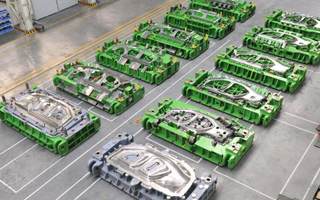

压铸件广泛应用于汽车发动机上下缸体、变速箱壳体、油底壳、化油器壳体及方向盘等多种关键零部件的制造,具有重量轻、易回收利用、耐腐蚀等优势。

随着汽车产销量的不断增长,以及汽车材料越趋轻量化、环保化,汽车压铸件代替钢铁部件已成为行业趋势,为压铸机行业带来持续的市场需求:

(1)2015 年我国汽车产销量分别为 2,450.33 万辆和 2,459.76 万辆,同比增长 3.3%和 4.7%。根据中国汽车工业协会的预测,未来我国汽车销量仍将稳定增长,汽车产销量的增长促进汽车压铸件需求的增加;

(2)节能减排和汽车轻量化一直为汽车工业的重要课题,轻合金压铸件代替钢铁部件成为主流趋势,预计未来我国单车用铝量将保持较快增长,铝合金压铸件的增量需求将带动压铸机行业保持良好增长;

(3)新能源汽车对轻量化的要求更迫切,当前新能源汽车的主要问题之一是续航里程较短,轻量化设计成为新能源汽车降重减耗的主要措施,目前铝制件已用于新能源汽车多个部件。据中国汽车工业协会统计,2015 年我国累计生产新能源汽车 37.90 万辆,同比增长 4 倍。新能源汽车的增加,将进一步促进压铸件需求的增长。

2、其他行业

除应用于汽车产业,压铸件在家用电器、医疗器械、3C 产品及包装等行业也得到了普遍应用。近年来,随着下游行业的持续快速发展,我国压铸件产量亦保持较快增长。根据中国铸造协会压铸分会统计,2012 年、2013 年、2014 年我国压铸件产量分别约为 210 万吨、235 万吨、260 万吨。

2012 年、2013 年和 2014年同比增长率分别为 10.53%、11.90%和 10.64%;预计到 2018 年我国压铸件产量将达到约 390 万吨。

(二)市场竞争格局

1、全球市场

目前国际知名压铸机厂商主要集中在欧洲、日本等发达国家和地区,以瑞士布勒、德国富来及日本宇部和东芝为代表的知名企业占据了全球市场主要份额,这些厂商大都成立较早,积累了较为深厚的行业经验。国外企业生产设备普遍较为先进,研发能力强,在整体技术水平上处于领先地位。随着近年来我国压铸机行业技术的不断进步,国产产品质量和技术含量不断提升,以力劲科技、伊之密、苏州三基等为代表的压铸机制造商在实时控制压射技术、压铸机关键性能指标等关键技术方面已取得较大突破,整机制造水平已接近国外知名品牌。

2、国内市场

我国压铸机生产区域较为集中,目前已形成了以上海、浙江为代表的华东产业群、以广东为代表的华南产业群以及东北产业群等。从市场竞争格局而言,我国压铸机行业集中度较低,国内龙头企业力劲科技市场规模占比约 16%,伊之密约 6%,苏州三基约 3%,虽然我国压铸机行业技术已取得长足进步,但国内压铸机高端市场仍被国际知名企业如瑞士布勒、德国富来等公司占据。

资料来源:公开资料,观研网整理,转载请注明出处(ww)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。