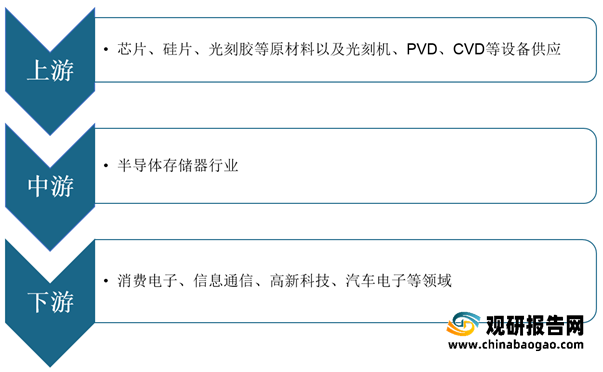

在产业链方面,半导体存储器产业链上游主要包括芯片、硅片、光刻胶等原材料供应商以及光刻机、PVD、CVD等设备供应商,下游应用范围广泛,主要应用于消费电子、信息通信、高新科技、汽车电子等领域。

1、产业链上游存储晶圆市场格局及技术路线

存储晶圆的设计与制造产业具有较高的技术和资本门槛,早期进入存储器领域的全球领先企业通过巨额资本投入不断积累市场竞争优势,全球存储晶圆市场被韩国、美国和日本的少数企业主导。

根据观研报告网发布的《2021年中国半导体存储器市场分析报告-行业调研与投资定位研究》显示。国际领先的存储原厂凭借多年技术积累,不断提升晶圆制程以提高单位面积的存储密度和降低存储芯片功耗,随着制程工艺不断逼近极限,芯片设计与晶圆制造的研发门槛不断提高,研发资本投入不断增加。同时,主要存储原厂还需通过持续大额资本支出来投放成熟制程产能,维持规模优势和市场份额。

(1)NAND Flash市场竞争格局及技术路线

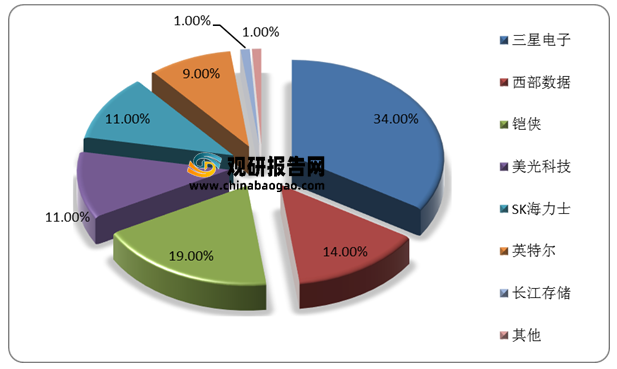

目前,全球NAND Flash行业市场高度集中。根据Omdia数据,2020年全球NAND Flash市场规模为571.95亿美元,由三星电子、铠侠、西部数据、美光科技、SK海力士、英特尔六家公司主导,其中三星电子全球市场份额约34%。此外,SK海力士收购英特尔NAND Flash业务已于2021年获得主要市场监管当局批准,全球NAND Flash市场将进一步集中。

技术路线方面,主要存储原厂在激烈竞争中不断提升NANDFlash存储密度。目前,存储密度提升的主要技术路径包括提高存储单元的可存储数位(bit)量和提升3DNANDFlash的堆叠层数。

根据每个存储单元存储的可存储数位量,NANDFlash分为SLC、MLC、TLC、QLC。SLC为每个存储单元存储的数据只有1位,而MLC(Multi-levelCell)、TLC和QLC每个存储单元存储的数据分别为2位、3位与4位,存储密度梯度提升。

而传统NANDFlash为平面闪存(2DNAND),3DNAND使用多层垂直堆叠技术,拥有更大容量、更低功耗、更优耐用性以及更低成本的优势。三星电子2013年率先开发出可以商业化应用的24层3DNAND,2020年3DNAND高端先进制程进入176层阶段。

(2)DRAM市场竞争格局及技术路线

全球DRAM市场相较于NAND Flash更为集中,2020年全球DRAM市场规模为663.83亿美元,由三星电子、SK海力士和美光科技三家公司主导。

技术路线方面,行业龙头三星电子于2014年率先实现20纳米制程量产(4GbDDR3DRAM),将技术路线竞争引入20nm时代,此后DRAM制程大约每两年实现一次突破,从1Xnm(16nm-19nm)到1Ynm(14nm-16nm)到1Znm(12-14nm)。

2021年1月,美光科技率先宣布量产1αnm(接近10nm)DRAM产品,主流原厂开始进入1αnm制程阶段。目前市场高端制程为1Znm,该制程生产的芯片主要标准规格包括DDR4X/5及LPDDR4X/5。

(3)中国存储晶圆仍处于发展初期

近年来,在集成电路产业政策和国家集成电路基金等市场资本的扶持推动下,中国在DRAM与NAND Flash两大存储核心领域均取得关键技术突破,以长江存储和长鑫存储为代表的本土存储晶圆原厂技术实力与国际主流原厂快速缩小;依托中国市场广阔需求,市场份额取得实质进展。尽管国产晶圆生产取得实质进展,但是国产晶圆在技术实力和市场规模方面与国际存储原厂仍有显著差距。

| 企业名称 |

产品领域 |

制程水平 |

国际先进量产制程 |

产能水平 |

全球市场份额 |

| 长江存储 |

NANDFlash晶圆 |

128层3D |

176层3D |

10万片/月 |

约1% |

| 长鑫存储 |

DRAM晶圆 |

1Xnm(19nm) |

1αnm(12-14nm) |

4万片/月 |

<1% |

1)长江存储

长江存储于2018年发布其研发的3DNAND独家技术Xtacking,随后分别于2018年和2019年第三季度分别实现32层和64层3DNAND量产。截至2020年末长江存储取得全球接近1%市场份额,成为六大国际原厂以外市场份额最大的NANDFlash晶圆原厂。

2)合肥长鑫

合肥长鑫已于2019年9月建成第一座12英寸晶圆厂并投产,截至2020年末,合肥长鑫已能够量产19nm制程下DDR4/4X规格的DRAM产品,国产DRAM产能初步释放。

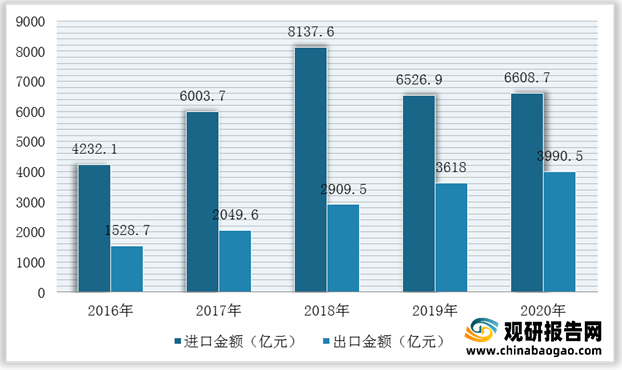

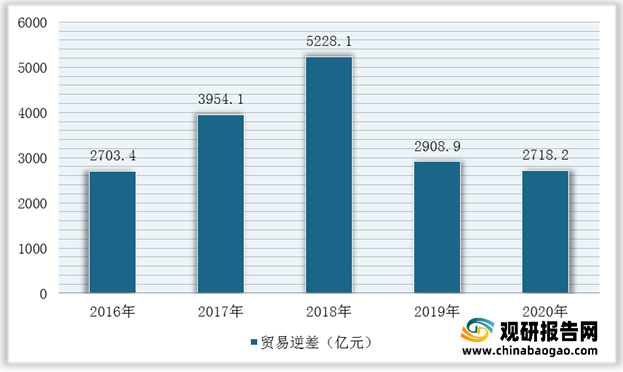

2、我国半导体存储器进口替代空间广阔

中国作为全球电子产品的主要加工地,市场需求量大,不过由于国内存储芯片技术限制,国内半导体存储器仍大量依赖进口,行业进口替代空间广阔。数据显示,2020年我国半导体存储器进出口额分别为6608.7亿元、3890.5亿元,实现贸易逆差高达2718.2亿元。

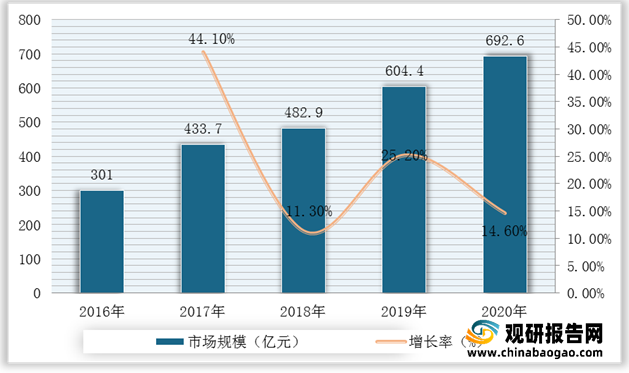

与此同时,2016-2020年,我国半导体存储器行业市场规模呈稳步扩增态势。观研报告网发布的资料显示,截至2020年已达692.6亿元,较上年增加88.2亿元,同比增长14.6%。

3、产业链下游应用场景丰富,市场需求广阔

存储器产业链下游涵盖智能手机、平板电脑、计算机、网络通信设备、可穿戴设备、物联网硬件、安防监控、工业控制、汽车电子等行业以及个人移动存储等领域。不同应用场景对存储器的参数要求复杂多样,涉及容量、读写速度、可擦除次数、协议、接口、功耗、尺寸、稳定性、兼容性等多项内容。

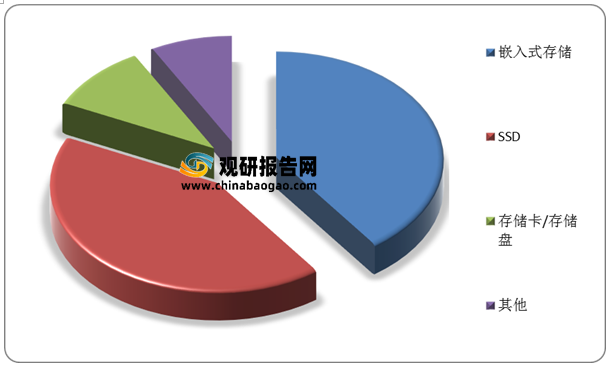

半导体存储器根据下游应用场景形成了不同的产品形态,NANDFlash主要包括嵌入式存储(用于电子移动终端低功耗场景)、固态硬盘(大容量存储场景)、移动存储(便携式存储场景)等,其中嵌入式存储与固态硬盘是NANDFlash的主要产品类别,市场规模占NANDFlash市场85%以上。

NAND Flash中,嵌入式存储市场主要受智能手机、平板等消费电子行业驱动,固态硬盘下游市场主要包括服务器、个人电脑,移动存储广泛应用于各类消费者领域。在DRAM中,LPDDR主要与嵌入式存储配合应用于智能手机、平板等消费电子产品,近年来亦应用于功耗限制严格的个人电脑产品,DDR主要应用于服务器、个人电脑等。

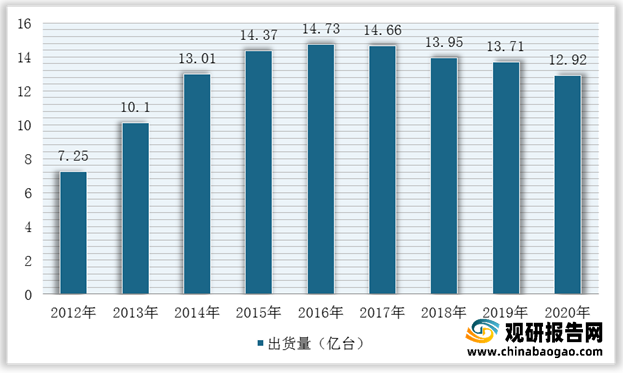

(1)智能手机市场

随着移动通信技术的发展和移动互联网的普及,作为半导体存储下游重要的细分市场,智能手机的景气度是NAND Flash,特别是嵌入式存储市场发展的核心驱动力。2019年是5G商用化元年,随着5G逐渐普及,新一轮的换机周期开启,全球智能手机行业存量将得到大幅度释放。据Omida预测,2020-2025年,5G智能手机出货量年均复合增长率(CAGR)将达到约44.95%。

随着5G手机渗透率的逐步提升,智能手机的性能进一步升级,RAM扩容是CPU提升处理速率的必要条件。功能更为强大的移动终端将允许手机搭载功能更为复杂、占据存储容量更大的软件程序,且消费者通过移动终端欣赏更高画质、音质内容物的消费习惯亦会进一步持续推动智能手机ROM扩容。

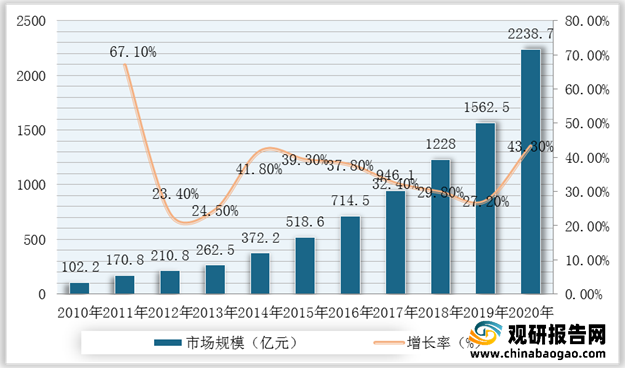

(2)数据中心市场

近年来,云计算、大数据、物联网、人工智能等市场规模不断扩大,数据量呈现几何级增长,数据中心固定投资不断增加。据IDC预测,全球数据总量预计2020年达到44ZB,我国数据量将达到8,060EB,占全球数据总量的18%,市场实现2238.7亿元,同比增长43.3%。数据爆发式增长为存储行业带来巨大的需求空间。

个人电脑(PC)市场曾是磁性存储器的主要市场之一,由于NANDFlashSSD的制造成本较高,PC端数据存储过去主要使用机械硬盘(HDD),而HDD是以磁性材料为存储载体的存储器,在平整的磁性表面存储和检索数字数据。

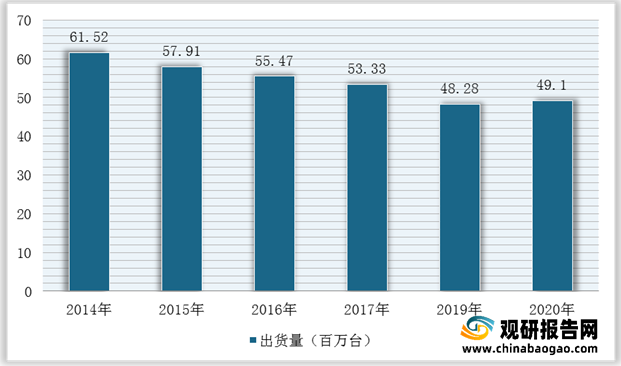

近年来,随着NAND Flash单位存储经济效益持续凸显,同时笔记本电脑对存储物理空间限制严格,SSD对HDD的替代效应显著。根据数据显示,2020年,我国PC电脑出货量达到4910万台,同比增长1.7%,这是9年来电脑出货量首次实现增长。未来,随着消费者处理数据的需求不断增加,单台设备的存储容量需求亦持续增加。

(4)汽车电子市场

随着汽车消费升级、新能源汽车的推广以及相关政策推动,汽车电动化和智能化将成为新趋势。随着智能化程度的不断加深,汽车正逐步完成由交通工具到移动终端的转变,同时也给存储行业带来新的市场机遇。

目前,汽车产品中主要是信息娱乐系统、动力系统和高级驾驶辅助(ADAS)系统中需要使用存储设备,随着自动化程度提高,所需的存储容量也随之增长。根据Gartner数据显示,2019年,全球ADAS中的NAND Flash存储消费达到2.2亿GB,同比增长214.29%,预计2024年将达到41.5亿GB,2019年-2024年复合增速达79.9%,增速有所放缓。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。