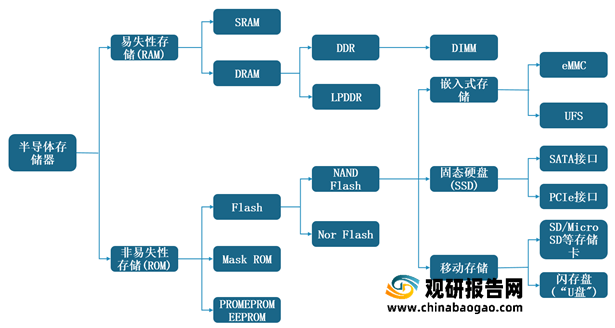

存储器是指利用磁性材料或半导体等材料作为介质进行信息存储的器件,半导体存储器利用半导体介质贮存电荷以实现信息存储,存储与读取过程体现为电荷的贮存或释放,半导体存储是集成电路的重要分支。半导体存储器按照是否需要持续通电以维持数据分为易失性存储和非易失性存储。

根据观研报告网发布的《2021年全球半导体存储器行业分析报告-市场深度分析与盈利前景预测》显示,易失性存储主要指随机存取存储器(RAM),需要维持通电以临时保存数据供主系统CPU读写和处理。由于RAM可以实现对数据的高速读写,因此通常作为操作系统或其他正在运行中的程序的临时数据存储媒介。

RAM根据是否需要周期性刷新以维持数据存储,进一步分为动态随机存取存储器(DRAM)和静态随机存取存储器(SRAM)。动态随机存取存储器(DRAM)需要在维持通电的同时,通过周期性刷新来维持数据,故称“动态”存储器。DRAM结构简单,因此单位面积的存储密度显著高于SRAM,但访问速度慢于SRAM;此外,由于DRAM需要周期性刷新以维持正确的数据,因此功耗较SRAM更高。DRAM作为一种高密度的易失性存储器,主要用作CPU处理数据的临时存储装置,广泛应用于智能手机、个人电脑、服务器等主流应用市场。

(2)非易失性存储

非易失性存储主要指只读存储器(ROM),无需持续通电亦能长久保存数据的存储器。早期的ROM产品信息首次写入后即固定下来,以非破坏性读出方式工作,只能读出而无法修改或再次写入信息,故称“只读”存储器。ROM经过不断演变发展,经过掩膜只读存储器(MaskROM)、可编程只读存储器(PROM)、可编程可擦除只读存储器(EPROM)、电可擦除可编程只读存储器(EEPROM)和快闪存储器(Flash)等阶段,已经突破原有的“只读”限制。Flash主要包括NANDFlash和NORFlash。

NANDFlash是使用电可擦技术的高密度非易失性存储。NANDFlash每位只使用一个晶体管,存储密度远高于其他ROM;在正常使用情况下,Flash所存的电荷(数据)可长期保存;同时,NANDFlash能够实现快速读写和擦除。NANDFlash为大容量数据存储的实现提供了廉价有效的解决方案,是目前全球市场大容量非易失存储的主流技术方案。

NORFlash特点在于允许CPU直接从存储单元中读取代码执行,即应用程序可直接在Flash内运行,而不必再读到系统RAM中;但NORFlash写入和擦除速度慢,因此不适宜作为大容量存储器,仅在小容量场景具有成本效益。

2.全球半导体存储产业概况

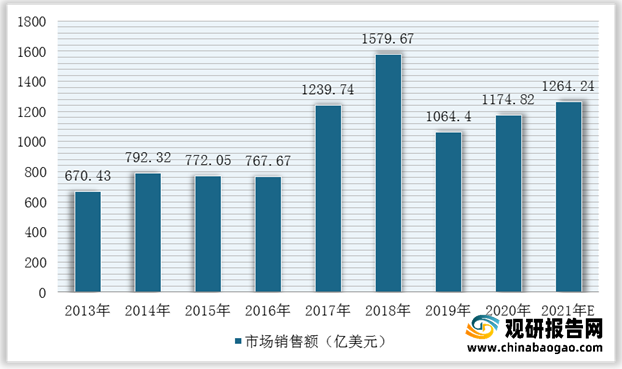

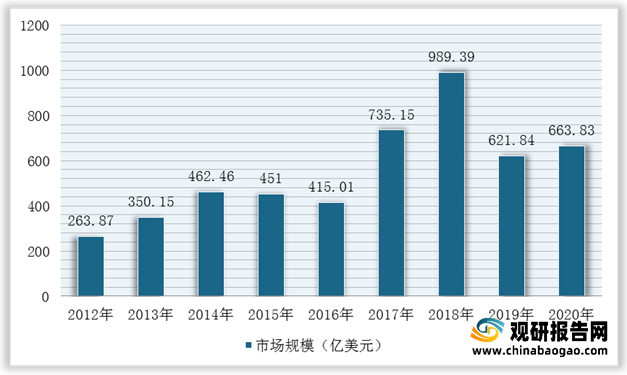

(1)全球半导体存储产业在波动中呈现总体增长趋势

半导体存储器作为电子系统的基本组成部分,是现代信息产业应用最为广泛的电子器件之一。随着现代电子信息系统的数据存储需求指数级增长,半导体存储出货量持续大幅增长,另一方面,由于存储晶圆制程基本按照摩尔定律不断取得突破,单位存储成本在长期曲线中呈现单边下降趋势,市场的总体规模在短期供需波动中总体保持长期增长趋势。观研报告网发布的资料显示,2020年,全球半导体存储器行业市场规模达到1174.82亿美元,预计2021年将为1264.24亿美元。

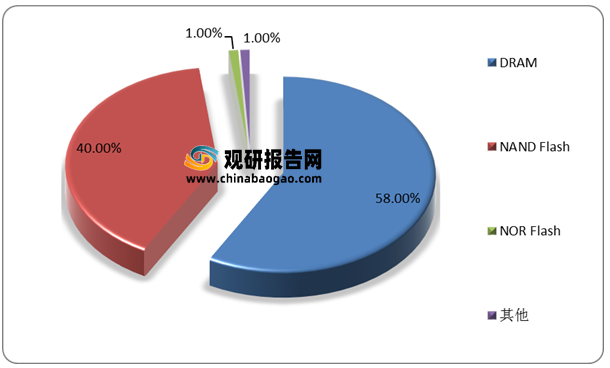

(2)DRAM与NANDFlash是半导体存储的主流市场

半导体存储市场中,DRAM和NAND Flash占据主导地位,根据ICInsights数据,2019年全球半导体存储器市场中DRAM占比达58%,NAND Flash约占40%,此外NOR Flash占据约1%的市场份额。随着电子产品对即时响应速度和数据处理速度的要求不断提高和CPU升级迭代,DRAM器件的主流存储容量亦持续扩大。

近年来,随着NANDFlash技术不断发展,单位存储成本的经济效益不断优化,应用场景持续拓展,用户需求不断攀升。在长期增长的总体趋势下,DRAM和NANDFlash的短期市场规模与产品价格受到晶圆技术迭代与产能投放、下游终端市场需求、渠道市场备货,以及全球贸易环境等多重因素影响,供求平衡较为敏感。

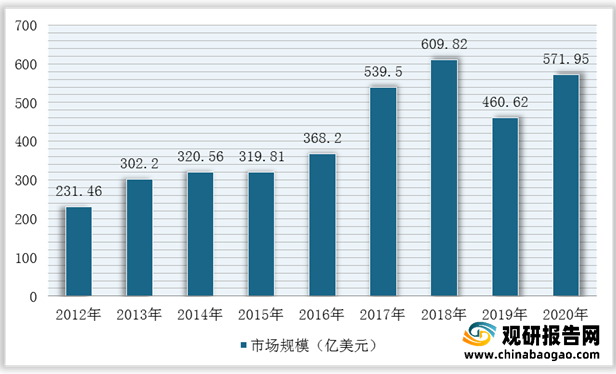

1)NAND Flash市场

根据Omdia数据,2020年全球NANDFlash市场实现销售额为571.95亿美元,同比增长24.17%。2018年初,4G智能手机市场经过数年发展趋于饱和,同时存储原厂基本完成3DNANDFlash的工艺升级,导致晶圆单位存储密度大幅度提升,NAND Flash供过于求,价格迎来拐点并持续下跌,而由于存储原厂产能投放充足,存储原厂持续将产能传导至渠道市场,市场规模仍保持增长惯性,直至2019年大幅回落。2020年受新冠疫情影响,居家办公、远程通信需求持续拉动个人电脑、服务器市场增长,同时全球产能受疫情管制措施干扰,DRAM与NANDFlash价格上涨,2020年市场规模实现增长。

2)DRAM市场

根据Omdia数据,2020年全球DRAM市场实现销售额为663.83亿美元,同比增长6.75%。DRAM市场由于集中度更高,主要供应商的产能布局和市场需求之间的动态平衡更为脆弱,存储原厂产能规划对市场价格和总体规模影响较大。2018年由于三大存储原厂DRAM制程切换中产能储备不足,与NANDFlash年初即迎来价格拐点不同,市场缺货行情支撑DRAM价格仍然保持增长至2018第三季度,并助推2018年市场规模实现较高增长,此后DRAM与NANDFlash同样受疲软需求拖累,2019年DRAM价格及市场规模均大幅跳水,2020年市场需求有所恢复性增长。

3.产业相关企业经营情况、市场地位及技术实力

目前,全球半导体存储产业主要企业金士顿、群联、海盗船、SmartGlobal、佰维存储等企业。其中,金士顿领先的全球内存和存储解决方案制造商,国际服务网络遍布六大洲,包括经销商、零售商和OEM客户;群联为USB随身碟、SD记忆卡、eMMC、UFS、PATA、SATA与PCIe固态磁盘等控制芯片领域的领头者。

|

公司名称 |

经营情况、市场地位及技术实力 |

2020年营业收入(亿元) |

2020年研发费用占营业收入比例 |

| 金士顿 |

领先的全球内存和存储解决方案制造商,国际服务网络遍布六大洲,包括经销商、零售商和OEM客户。根据金士顿引述DRAMeXchange数据,金士顿在2019年全球内存模组、固态硬盘模组供应商中均排名第一。 |

- |

- |

| 群联 |

为USB随身碟、SD记忆卡、eMMC、UFS、PATA、SATA与PCIe固态磁盘等控制芯片领域的领头者。 |

113.87 |

13.92% |

| SmartGlobal |

SmartGlobal具有全面的存储产品线,在巴西市场具有领先地位,主要聚焦OEM客户提供企业级存储产品。 |

77.38 |

4.64% |

| 威刚 |

主要产品线涵盖DRAM及NANDFlash及外围应用产品领域,包含内存、闪存盘/闪存卡、SSD固态硬盘及移动硬盘,且分别在应用产品上取得较高地位。 |

75.67 |

1.26% |

| 海盗船 |

全球知名的高性能游戏及流媒体周边产品制造商,在存储领域聚焦DRAM模组,主要供应用于电竞、娱乐影音等应用场景的高性能DRAM模组。根据海盗船引述NDPGourp数据,海盗船在2020年美国内存条市场份额排名第一。 |

41.99 |

2.94% |

| 创见 |

全球存储产品的知名品牌,在全球13个国家和地区成立了分公司,所有产品均由自己设计、开发、生产、营销和销售。产品线涵盖内存、闪存卡、读卡器、移动硬盘、固态硬盘和工业级存储产品。 |

26.88 |

1.17% |

| 佰维存储 |

存储应用及电子产品微型化研发与设计的企业,主要产品包含嵌入式存储、内存模组、固态硬盘、存储卡等。 |

- |

- |

| 江波龙电子 |

在中国大陆地区具有技术和规模优势。根据Omdia(IHSMarkit)数据,2020年Lexar存储卡市场份额位列全球第三名,Lexar闪存盘(U盘)市场份额位列全球第四名。根TrendForce2019年全球SSD模组企业自有品牌渠道市场出货量排名,Lexar品牌出货量位列该市场全球第七名。公司2020年eMMC在嵌入式存储市场份额为4%,位列全球第七,是中国大陆唯一入围前十名的企业。 |

72.76 |

3.02% |

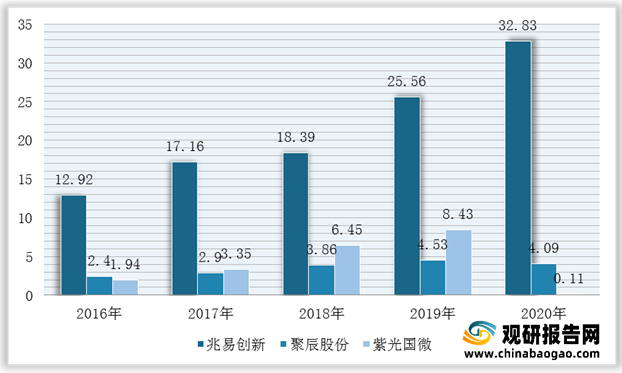

从兆易创新、聚辰股份与紫光国微等部分重点企业半导体存储器业务营收情况来看,近五年来其半导体存储器业务收入实现稳定增长,截至2020年分别为32.83亿元、4.09亿元、0.11亿元。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。