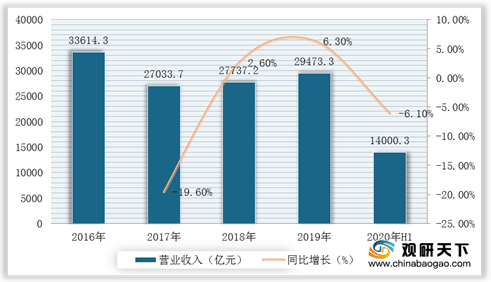

上游方面:根据国家统计局公布的数据显示,2016-2019年中国专用设备制造业营业收入自2017年大幅下降后开始恢复增长,2019年达到29473.3亿元,同比增长6.3%;受疫情影响,2020年上半年中国专用设备制造业营业收入下降为14000.3亿元,同比下降6.1%。

现阶段,我国钻井工程及技术服务行业上游企业主要有烟台杰瑞石油服务集团股份有限公司、中曼石油、江苏如通石油机械股份有限公司等。

| 企业名称 |

经营范围 |

企业竞争优势 |

| 油田专用设备的研究和开发;油田设备、矿山设备、工业专用设备的维修、技术服务和配件销售等 |

创新优势:拥有国家工业设计中心、山东省企业技术中心、山东省固压设备示范工程技术研究中心、山东省油田固压设备工程实验室、山东省工业设计中心5个国家和省级科技创新平台 |

|

| 成本优势:有16家国外厂家的中国服务代理和分销商,与多家国外生产厂商保持着经常性的采购往来,因此可以相对低价采购大部分外购部件,降低采购和制造成本 |

||

| 技术优势:有17项技术获国家实用新型专利,3项技术获国家外观设计专利,5项专利申请已被受理;以及几十项技术创新和改造工艺方法 |

||

| 钻井工程和钻机装备制造等 |

业务布局优势:以钻井工程为主线,以装备制造为支撑,打造工程业务与装备一体化的模式 |

|

| 人员优势:设立技术研发中心和6大专业技术事业部,分别是定向井事业部、固井事业部、钻井液事业部、测录井事业部、完井事业部和管具事业部 |

||

| 石油钻采井口装备的研发、生产与销售等 |

品牌资质优势:先后通过ISO9001质量管理体系认证、ISO14001环境管理体系认证,SHE健康安全与环境管理体系认证、OHSAS18000认证、美国石油学会API(6A、7K、8C)认证、德国GL劳氏船级社认证、欧盟CE认证、英国LR劳氏船级社等多项认证 |

|

| 整体配套优势:主营三大类产品规格品种多样,每一个规格品种分为多种型号,不同型号产品具有不同的产品设计、吨位、尺寸和功能 |

中游行业:目前,我国钻井工程及技术服务企业类型主要分为以下三种:

| 类型 |

优缺点 |

| 原油田公司下属单位改制形成的钻井公司 |

此类企业在所依托的油气田区域市场内具有一定的客户优势,但技术研发和创新能力、外部市场开拓能力较弱 |

| 以部分化工产品、专用设备或专用工具等核心产品为基础,逐步扩大业务领域而发展起来的钻井公司 |

此类企业的产品力、装备水平较强,但在施工队伍规模、工程经验等方面竞争力较弱 |

| 以小规模工程技术服务业务为基础逐渐发展起来的钻井企业 |

此类企业在施工方案设计、项目管理、复杂问题处理等方面具有丰富的经验,但缺乏装备设计和制造方面的竞争力 |

现阶段,我国从事钻井工程及技术服务领域的企业主要有中石化石油工程技术服务股份有限公司、中海油田服务股份有限公司、安东油田服务集团等。

| 企业名称 |

经营范围 |

企业竞争优势 |

| 有地球物理、钻井工程、测录井、井下特种作业和工程建设五大业务板块,涵盖了从勘探、钻井、完井、油气生产、油气集输到弃井的全产业链过程 |

经验优势:有50多年的油田服务经验,拥有普光气田、涪陵页岩气、元坝气田、塔河油田、顺北油气田等代表性项目 |

|

| 产业链服务优势:共有692台陆地钻机,14座海上钻井平台, 69台地震仪主机,135套成像测井系统,464套综合录井仪,148台2500及3000型压裂车,119台台550以上修井机,1797支钻井、物探等专业队伍 |

||

| 从事钻井服务、油田技术服务、船舶服务、物探和工程勘察服务等 |

客户资源优势:与中国油气公司、英国石油、壳牌、康菲和雪佛龙等达成合作 |

|

| 生产能力:共运营和管理物探勘察船13艘(支);钻井装备57座(包括36座自升式钻井平台,12座半潜式钻井平台,3座生活平台,6套模块钻机),近海工作船舶130多艘 |

||

| 技术优势:拥有自主研发的随钻测井、旋转导向、钻井等超过430台套先进的测井、泥浆、定向井、固井和修井等油田技术服务设备 |

||

| 一家独立的一体化油田工程技术服务供货商,产品和服务覆盖油气田开发及生产全过程,包括油藏管理、钻井、完井、井下、采油及管材等 |

技术研发优势:拥有实力雄厚的油藏地质研究院及工程技术中心;拥有油气开发全过程资深技术专家团队;同时拥有近600项各类专利 |

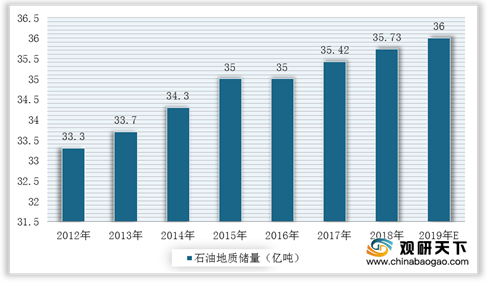

下游方面:我国钻井工程及技术服务行业下游主要为油田公司,国内主要为中石油、中石化下属各区域油田公司。受国内能源需求、国家天然气石油储备规模等因素影响,油田公司对油气资源勘探开发投资规模增加或减少将影响钻井工程及技术服务行业的盈利能力。近年来,我国石油探明储量不断增长,2018年中国石油探明储量为35.73亿吨,同比增长了0.9%,2019年达到**亿吨,增速放缓。

现阶段,我国钻井工程及技术服务行业下游企业主要有塔里木油田公司、中石油、中石化等。

| 企业名称 |

经营范围 |

企业竞争优势 |

| 从事勘探开发、化工生产、油气销售、科技研发等业务 |

资源优势:发现和探明轮南、塔中4、克拉2、哈拉哈塘、克深2、大北3等31个大中型油气田,探明油气储量当量28.8亿吨,生产油气产量当量3.76亿吨 |

|

| 品牌优势:共有693人次、602个集体获得全国劳动模范、全国五一劳动奖章、奖状等省部级以上荣誉 |

||

| 中石油 |

油气资源开发、生产、销售等 |

市场优势:大力开发“一带一路”沿线市场,形成了以中亚、中东、非洲、亚太、美洲等区域市场和重点国家为主的市场开发网络 |

| 中石化 |

石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;石油化工、天然气化工、煤化工及其他化工产品的生产、销售、储存、运输等 |

品牌优势:中国最大的成品油和石化产品供应商、第二大油气生产商,是世界第一大炼油公司、第三大化工公司,加油站总数位居世界第二,在2019年《财富》世界500强企业中排名第2位 |

| 专利与品牌优势:2019年,全年申请专利7439件,获授权专利4843件,专利综合优势评价在中央企业排名第一。获国家技术发明奖二等奖1项,国家科技进步奖二等奖6项;获中国专利金奖1项,银奖3项,优秀奖6项 |

相关行业分析报告参考《2020年中国钻井工程行业投资分析报告-行业调查与未来商机预测》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。