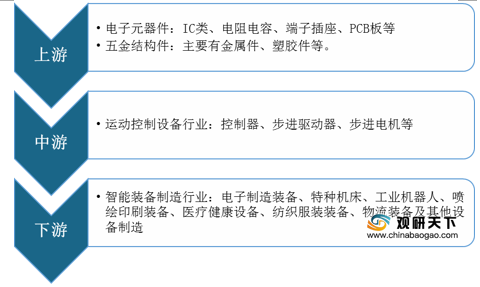

上游方面:我国电子元器件制造业技术在不断进步,成本逐渐降低,效率不断提高,营业收入不断增加,截至2019年,我国第33届电子元件百强企业2019年主营业务收入总额为5899亿元,同比增长14.65%,与上届电子元件百强主营业务收入总额相比,增长13.64%。

现阶段,我国运动控制设备行业上游相关企业主要有广东风华高新科技股份有限公司、中航光电科技股份有限公司与福达合金材料股份有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

广东风华高新科技股份有限公司 |

研究、开发、生产、销售各类型高科技新型电子元器件、集成电路、电子材料、电子专用设备仪器及计算机网络设备 |

产业链与规模优势:具有完整与成熟的产品链,具备为通讯类,消费类,计算机类,汽车电子等电子整机整合配套供货的大规模生产能力。 |

中航光电科技股份有限公司 |

电子元器件及相关设备、新能源汽车充电设备的研发、生产、销售与服务 |

质量优势:公司全面通过ISO质量体系认证,建立与国际接轨的质量管理体系,在设计、生产、安装和服务过程中严格实施标准化管理和控制。 |

福达合金材料股份有限公司 |

电工材料、含银合金电工材料的制造、加工、科研开发、销售及技术服务,银冶炼、加工,贵金属的销售,经营进出口业务。 |

1、客户资源与市场优势:产品配套服务于施耐德、ABB、西门子、三菱、泰科等世界500强企业,以及伊顿、罗格朗、正泰、宏发等国内外知名电气企业,远销欧美亚等20多个国家和地区。 |

2、品牌优势:先后荣获中国驰名商标、国家高新技术企业、省级企业技术中心、浙江名牌产品、博士后科研工作单位、省级标准创新企业等诸多殊荣。 |

||

3、研发优势:经省科技厅批准,设有业内首家省级企业研究院——福达电工电子材料研究院。截止2014年4月公司已拥有二十一项发明专利和三项实用新型专利,公司整体技术研发水平处于国内领先地位。 |

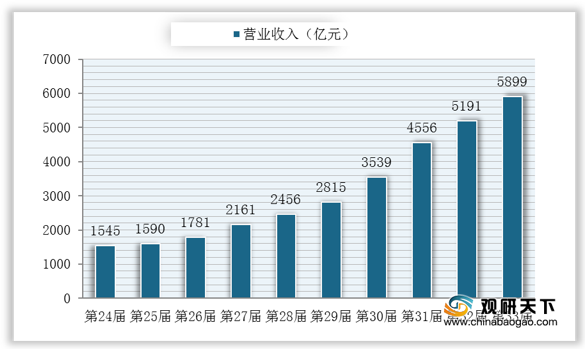

中游方面:控制器为最主要的运动控制设备,近年来,受市场和技术的推动,我国运动控制器行业发展迅速,市场规模不断扩大。2015年,我国控制器行业市场规模突破1万亿元,预计到2020年将达到1.55万亿元。

现阶段,我国运动控制设备行业相关企业主要有广东高标电子科技有限公司、无锡市晶汇电子有限公司、深圳和而泰智能控制股份有限公司与深圳市雷赛智能控制股份有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

广东高标电子科技有限公司 |

电动交通工具的电机控制系统、防盗系统、充电系统、电机、电线、电缆、光缆及电工器材的技术研发、生产和销售 |

1、市场优势:目前国内市场占有率排名龙头,2019年销售量超过1000万套,市场占有率35%,连续五年行业NO.1。 |

2、产能优势:2018年初全面导入全自动化智能生产线,产能提升80%。 |

||

3、布局优势:,在全球分布:国内6大分公司及欧洲、东南亚及美洲海外事业部,并计划在德国、日本、印度、越南、新加坡等地设立分子公司 |

||

4、客户资源优势:主要服务电动车品牌前10强的整车制造商(如:本田,雅迪,爱玛,台铃,小刀,绿源、纳恩博、小牛等)及国际龙头企业。 |

||

无锡市晶汇电子有限公司 |

电子产品、智能化电子控制器的制造、加工、销售、研发 |

市场与规模优势:经过多年的发展,公司从一个年销售额几十万元的小公司发展成年销售额超亿元、利税超千万元的优质企业,拥有全国200多家客户,在电动车行业已成为产品,是行业中技术领先的企业,产量稳居全国前三甲。 |

深圳和而泰智能控制股份有限公司 |

计算机、光机电一体化产品、家用电器、LED产品、医疗电子产品、汽车电子产品、玩具类产品、人体健康运动器材类电子产品、人体健康运动检测类电子产品 |

1、成本控制与市场快速反应优势:公司依托多年智能控制器技术研发经验,对产品的高性能和低成本提供保障。国际著名终端产品厂商对合作伙伴的协作灵活性和反应速度要求极高,公司在技术研发、柔性生产、信息沟通效率、及时交货和快速响应等各方面具备与国际大客户对接的能力,极大缩短了研发、生产组织和交付时间,拥有快速的市场反应能力。 |

2、市场优势:公司专注于智能控制器领域,出口比例,净利润率,销售利润率,自主知识产权数量等指标均名列国内同类企业前茅,是国内智能控制器行业具有领导地位的龙头企业。 |

||

深圳市雷赛智能控制股份有限公司 |

驱动器、电机、运动控制系统及组件、专用控制系统的技术开发、生产、销售 |

1、产品体系优势:公司拥有控制器、步进驱动器、混合伺服驱动器、伺服驱动器、步进电机、混合伺服电机、伺服电机、智能一体式电机等产品系列,形成了多细分领域的产品体系,覆盖了运动控制行业的主要市场。 |

2、技术优势:公司取得发明专利15项,实用新型专利34项,计算机软件著作权107项,参与起草了国家行业标准《步进电动机驱动器通用技术条件》(JB/T6760-2015),形成了深厚的技术积累。 |

||

3、市场优势:雷赛是中国第一家通过UL认证的运动控制企业,拥有业界最严格的品质与规模最大的制造体系 |

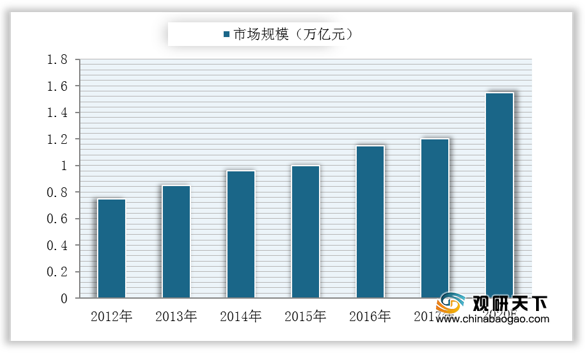

下游方面:在国家大力发展智能制造装备业、实现装备制造自动化、智能化的背景下,我国智能制造装备行业保持高速发展的态势。从2010年到2015年,我国智能制造装备产业销售规模从3000亿元增长到10000亿元,年复合增长率为27.23%;预计到2020年,产业销售规模将超过30000亿元。

现阶段,我国运动控制设备行业下游相关企业主要有厦门雷尼自动化科技有限公司、深圳市标研科技有限公司与合肥卡星数控设备有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

厦门雷尼自动化科技有限公司 |

工控、直线传动、运动控制产品研发、代理和销售 |

1、产品应用范围优势:目前产品己广泛应用于电子、机械、测量、激光、广告、纺织、服装、包装、印刷等行业。 |

2、销售网络优势:己初步构建形成全球营销网络体系,营销范围覆盖美洲、欧洲、亚洲、非洲以及澳大利亚市场。 |

||

3、产品质量与认证优势:雷赛公司在中国运动控制行业内率先推行ISO9001:2000国际质量认证管理体系。通过了全球规模最大的认证机构之一——瑞士SGS公司的严格评审。全部产品均采用行业最新技术进行设计,为优质产品提供可靠保障,所有产品出厂后一年质保,终身维护。 |

||

深圳市标研科技有限公司 |

工控产品、低压电器、自动化设备、机械设备、电子产品的技术开发与销售 |

客户资源优势:公司是雷赛步进电机深圳最大的代理商,易驱变频器十大新锐合作伙伴,欧姆龙机器视觉厂家合作伙伴威纶触摸屏深圳区域一级代理。 |

合肥卡星数控设备有限公司 |

机电数控设备、光电数控设备、自动化设备开发、加工 |

1、产品应用范围优势:“金卡”品牌系列产品广泛应用于红、白木工家俱制造、广告装潢、标识标牌、工艺礼品制造、玩具模型行业及服装行业。 |

2、市场优势:公司已成为国内电脑刻绘机生产量及出口量最大的企业,CNC数控雕刻机已在国内处于领先地位,并且一次性通过CE认证和ROHS认证,公司产品不仅遍布全国,而且远销欧美、东南亚及中东等国家和地区。 |

相关行业分析报告参考《2020年中国运动控制市场调研报告-行业深度分析与未来动向研究》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。