(1)半导体检测设备重要性

半导体检测设备主要分为前道量测设备及后道测试设备,检测设备是提升与控制芯片良率的关键,贯穿半导体全产业链。

(2)半导体检测设备技术进步

根据观研报告网发布的《2021年中国半导体检测设备行业分析报告-产业格局现状与发展定位研究》显示,半导体检测设备用于检测芯片功能和性能,对测试功能模块、测试精度、响应速度、应用程序定制化、平台可延展性以及测试数据的存储、采集和分析等方面要求较高。随着集成电路技术不断发展,芯片线宽尺寸不断减小,制造工序逐渐复杂,对集成电路测试设备要求愈加提高,集成电路测试设备的制造需要综合运用计算机、自动化、通信、电子和微电子等学科技术,具有技术含量高、设备价值高等特点。

| 核心技术指标 |

特点介绍 |

| 测试功能模块 |

功能模块的测试覆盖范围越大,越具有先进性 |

| 测试精度 |

测试电压、电流等参数的精度越高,越具有先进性 |

| 响应速度 |

响应/建立速度越快.测试效率越高,并行测试通道越多,越具有先进性 |

| 应用程序定制化 |

应用程序开发平台越通用化,以便适应不同产品定制化测试需求,越具有先进性 |

| 平台可延展性 |

平台越具有延展性,以便更有效地增加测试功能,提升通道数和工位数,越具有先进性 |

| 测试数据存储、采集和分析 |

对芯片的状态、参数监控、生产质量等数据越能更好地存储、采集和分析,以促进客户进一步优化生产,越具有先进性 |

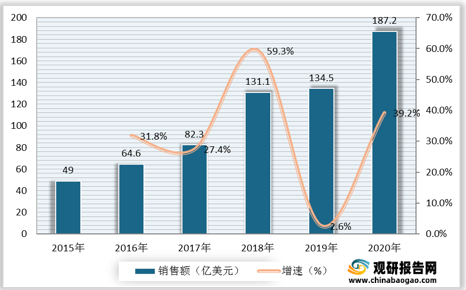

在半导体检测设备领域技术不断突破下,我国已成为全球第二大半导体检测设备市场,行业市场规模持续增长。数据显示,2020年,我国半导体检测设备行业市场规模为187.2亿美元。较上年同比增长39.2%。

(1)产能消化问题

半导体的制造环节,投资规模巨大,一个项目从立项、工程建设、试产、良率爬升、满产,周期可以达到2-4年。通常下游需求旺盛、价格高涨时,就会引来新进入竞争者的大量项目立项,一旦项目纷纷投产,势必就会导致产能的过剩,形成价格暴跌。这又会导致部分实力弱小的竞争者退出,加上下游需求的成长,价格进入新一轮的上升周期。因此形成半导体行业的周期规律。

(2)行业具有周期性特征

半导体行业具有周期性特征。入股全球及中国宏观经济增长大幅放缓,或行业景气度下滑,半导体厂商的资本性支出可能会延缓或减少,对半导体测试系统设备的需求亦可能延缓或减少,将给测试设备行业产生不利影响。2019年年末,全球半导体行业有回暖的迹象,5G、AI、IoT和汽车电子等新兴领域驱动市场发展,长远来看,成长属性明显,但短期增量不确定性强,周期波动的风险存在。并设备属于上游环节,周期波动往往大于半导体整体行情,剧烈周期波动时对于较小的设备厂商存在较大不确定性。

三、机遇分析

(1)政策端—支持

我国半导体产业相关政策的陆续发布与实施,增强产业创新能力和国际竞争力,努力实现核心技术及产品国产化,促进国内半导体产业链自主可控化,集成电路行业与上下游产业链协同发展,努力实现集成电路产业跨越式发展,带动半导体检测设备行业的发展。

| 时间 |

政策名称 |

制定部门 |

主要内容 |

| 2020.07 |

《新时期促进集成电路产业和软件产业高质量发展若干政策》 |

国务院 |

国家鼓励集成电路设计、装备、材料、封装、测试企业和软件企业,自获利年度起,第一年至第二年免征收企业所得税,第三年至第五年按照25%的法定税率或减半 |

| 2019.10 |

《关于政协十三届全国委员会第二次会议第2282号提案答复函》 |

工信部 |

持续推进工业半导体材料、芯片、器件及IGBT模块产业发展,根据产业发展形势,调整完整政策实施细则,更好的支持产业发展 |

| 2018.10 |

《战略性新兴产业分类(2018)》 |

国家统计局 |

加快制造强国建设,推动集成电路、第五代移动通信、飞机发动机、新能源汽车、新材料等产业发展,实施重大短板装备专项工程,发展工业互联网平台,创建“中国制造2025”示范区 |

| 2018.08 |

《扩大和升级信息消费三年行动计划(2018-2020)》 |

工业和信息化部 |

加大资金支持力度,支持信息消费前沿技术研发,拓展各类新型产品和融合应用。各地工业和信息化、发展改革主管部门要进一步落实力度 |

| 2017.01 |

《战略性新兴产业重点产品和服务指导目录》 |

发改委 |

在电子核心产业中将集成电路、新型元器件列入战略性新兴产业重点产品目录 |

| 2016.11 |

《“十三五"国家战略性新兴产业发展规划》 |

国务院 |

启动集成电路重大生产力布局规划工程,实施一批带动作用强的项目,推动产业能力实现快速提升 |

| 2016.07 |

《国家信息化发展战略纲要》 |

国务院 |

以体系化思维弥补单点弱势,打造国家先进、安全可控的核心技术体系,带动集成电路、基础软件、核心元器件等薄弱环节实现根本性突破 |

| 2015.06 |

《中国制造2025》 |

国务院 |

突破大功率电力电子器件\高温超导材料等关键元器件和材料制造及应用技术,形成产业化能力 |

(2)供给端—国产化进程加快

此前,美国利用瓦森纳体系和长臂管辖,对我国半导体行业进行全面的技术管控,制约我国半导体行业的发展。目前被美国商务部列入“出口管制实体清单”的机构和个人数目已超200,包括华为、海康威视、科大讯飞等一大批高科技企业,被列入“未经验证实体清单”的机构超过50家,包括中国科学院、同济大学等知名科研院所。

| 时间 |

涉及企业 |

| 2018.04 |

中兴通讯,后缴纳14亿美元罚金换取和解 |

| 2018.08 |

中国电科、中国航天科工等44家涉及军工科研单位 |

| 2018.10 |

福建晋华 |

| 2019.05 |

华为及其全球下属68家机构 |

| 2019.06 |

天津海光、中科曙光、成都海光集成电路、成都海光微电子技术、无锡江南计算技术研究所等5家科技企业 |

| 2019.10 |

海康威视、旷视科技及大华科技等28家机构和企业,其中包括中国顶级安防监控、人工智能企业。 |

| 2020.05 |

达闼科技、奇虎360、砺剑天眼、云从科技等33家涉及人工智能、信息安全、激光、视频监控科技的机构 |

| 2020.07 |

华大基金、碳元科技、今创集团等 |

| 2020.08 |

中国交建、中国船舶等24家企业.(以涉及参与“南海建设和军事化”为由)_ |

基于此种情况,国家集成电路大基金对中国半导体设备领域具有自主技术实力的本土新锐企业进行投资,随着双循环格局下本土下游对国产高端装备的需求不断上升,叠加国内多维产业政策支持、本土产业链资金的协同合作,推动我国半导体产业链转型升级和双循环快速国产替代化。

| 投资领域 |

涉及企业 |

| 芯片设计、制造 |

兆易创新、汇顶科技、景嘉微、太极实业、国科微 |

| 封装测试端 |

长电科技、长川科技、通富微电、晶方科技 |

| 半导体设备端 |

中微公司、北方华创、沈阳拓荆 |

| 半导体材料端 |

安集科技、雅克科技、三安光电、 |

在国家政策、资金以及下游制造端客户三重加持下,半导体设备将开启下一轮快速增长,我国半导体产业生态形成,内外部因素共同推动半导体设备国产化。

新能源汽车芯片和GaN氮化家快充等新兴领域芯片需求,为中游测试设备带来新的市场规模突破点。在新能源汽车与快充市场快速扩张的背景下,我国半导体测试设备需求将不断增长。

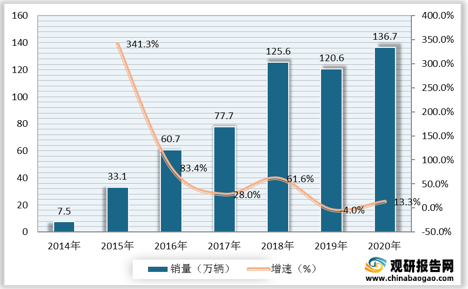

具体来看,新能源汽车方面,新能源汽车自动驾驶芯片重点之一是提高安全性,从参数上要做更多的测试,不管是寿命的测试、高低温、压力测试等。从近年销量变化情况来看,我国新能源汽车销售量由2014年的7.5万辆增长至2020年的136.7万辆,市场逐渐扩大,有望成为测试设备未来重要的增量市场。

GaN氮化镍快充充电器方面,2020年,GaN氮化镶快充进入爆发期,主流手机厂纷纷入局,氮化快充驶入快车道。氮化快充核心芯片为GaN功率器件。在消费电子领域,GaN器件是目前最快的功率开关器件,并且可以在高速开关的情况下仍保持高效率水平,能够应用于更小的元件。GaN作为具有较大创新性的产品,在快充市场开始快速上量,带来上游半导体厂商对于相关测试设备需求量显著增加。

观研报告网发布的资料显示,2020年,全球快充氮化家器件市场规模为3亿元,预计2025年全球快充氮化家器件市场规模将快速成长至80亿元以上,年均复合增速超过90%。全球各地区市场中,中国市场份额最高,占比在5成左右。

四、威胁分析

(1)国产化进程不及预期风险

我国半导体领域进入时间较晚,产品技术水平与国外还具有一定的差距,若中国公司半导体领域产品研发不及预期,将导致国产化进程延缓,国产替代不及预期。目前,由行业巨头泰瑞达、爱德万垄断,其产品成熟,行业资源丰富。

(2)市场竞争威胁

随着全球半导体资本开支加剧,国内外企业投资热情均不断增长,促使更多的企业开始向半导体测试进行布局,由于国内半导体领域进入较晚,市场份额较低,主要市场仍由美国、日本、台湾等企业垄断,若市场竞争加剧且国内公司无法持续保持较好的技术水平,可能导致国内企业客户流失、市场份额降低,从而对盈利能力带来不利影响。

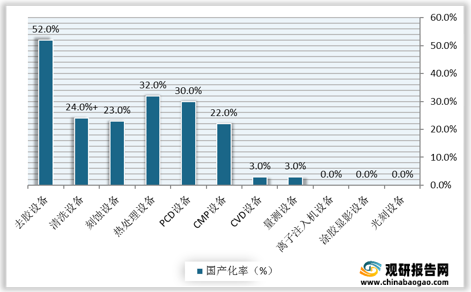

具体来看,半导体前道检测设备方面,前道检测设备直接影响芯片良率,国际巨头科磊半导体为首,应用材料和日立等合计占比超90%。中国设备厂商由于起步晚基础薄,始终在努力追赶,国产设备仍有很大的突破空间。

半导体后道测试设备方面,半导体后道测试设备呈现寡头垄断局面,以日本爱德万、美国泰瑞达和科休半导体为主导地位。我国后道测试设备企业与国际龙头企业存在巨大差距,行业横向整合持续,垄断程度较高,中国厂商与国际龙头企业相比,整体技术实力、收入规模、市场占有率仍有较大差距。

| 企业名称 |

国家 |

成立时间 |

行业优势 |

收、并购事件 |

2019年营收 |

2019年净利润 |

| 泰瑞达 |

美国 |

1960年 |

覆盖模拟、混合信号、存储及SoC测试全领域 |

Soc、数字\模拟测试领域的Zehnetel Magatest,闪存测试机公司ETS |

160亿元 |

32.6亿元 |

| 爱德万 |

日本 |

1946年 |

储存器测试龙头 |

SoC测试公司Verigy |

176亿元 |

35.5亿元 |

| 科休 |

美国 |

1947年 |

分选机龙头 |

Rasco、Delta

Design和lsmeca分选机公司;2018年收购Xcerra进入测试机领域 |

40.8亿元 |

-4.87亿元 |

| 长川科技 |

中国 |

2008年 |

中国分选机、测试机和探针台领先企业 |

测试设备商STI |

3.95亿元 |

0.12亿元 |

| 华峰测控 |

中国 |

1993年 |

中国模拟\数模混合测试机领域龙头 |

- |

2.52亿元 |

1.02亿元 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。