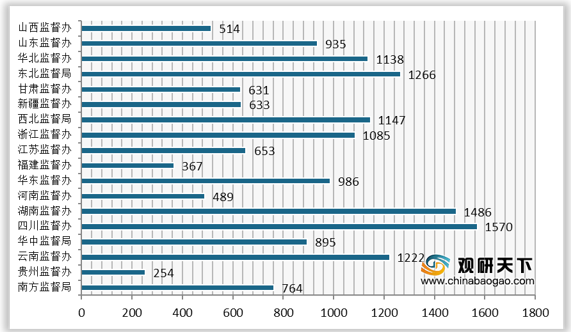

发电业务许可方面:截至2019年底,我国持有发电业务许可证的企业共有16034个。其中,持证发电企业数量最多的前五个派出机构分别为四川监督办、湖南监督办、东北监督局、云南监督办及西北监督局,数量分别为1570个、1486个、1266个、1222个和1147个。

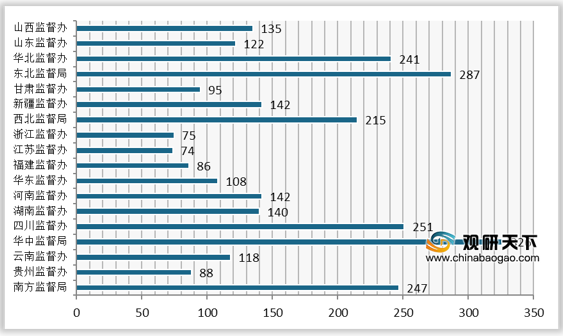

输电业务许可方面:截至2019年底,我国持有输电业务许可证的企业共有40个。其中,省级输电企业共33个,区域输电企业共5个,全国性输电企业共2个。持证供电企业数量最多的前五个派出机构分别为华中监督局、东北监督局、四川监督办、南方监督局和华北监督局,数量分别为326个、287个、251个、247个和241个。

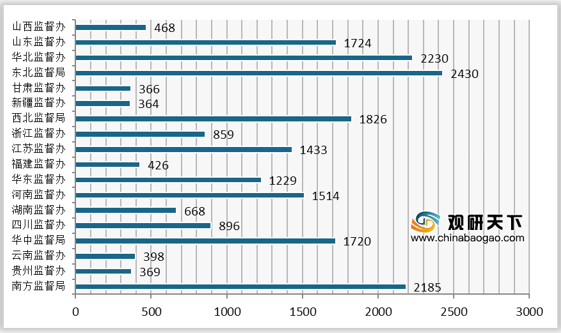

承装(修、试)电力设施许可方面:截至2019年底,我国持有承装(修、试)电力设施许可证的企业共有21085个,持证承装(修、试)电力设施企业数量最多的前五个派出机构分别为东北监督局、华北监督局、南方监督局、西北监督局和山东监督办,数量分别为2430个、2230个、2185个、1806个和1724个。

二、持证企业新增情况

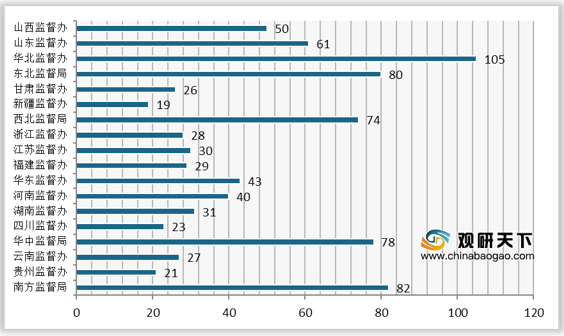

发电业务许可方面:2019年新增持证发电企业847个,同比增长3.8%。其中,新增持证发电企业数量最多的前五个派出机构分别为华北监督局、南方监督局、东北监督局、华中监督局及西北监督局,数量分别为105个、82个、80个、78个和74个。

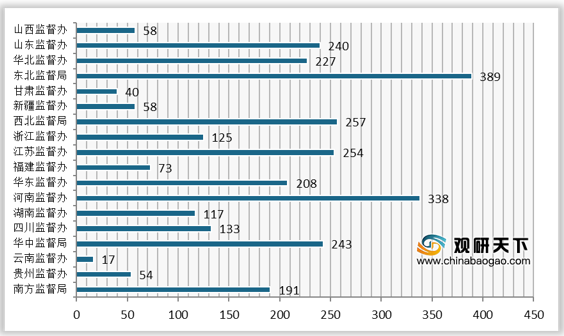

承装(修、试)电力设施许可方面:2019年新增持证承装(修、试)电力设施企业3022个,其中,东北监督局、河南监督办、西北监督局、江苏监督办和华中监督局新增持证承装(修、试)电力设施企业数量为全国最多前五个派出机构,数量分别为389个、338个、257个、254个和243个。

三、持证企业退出市场情况

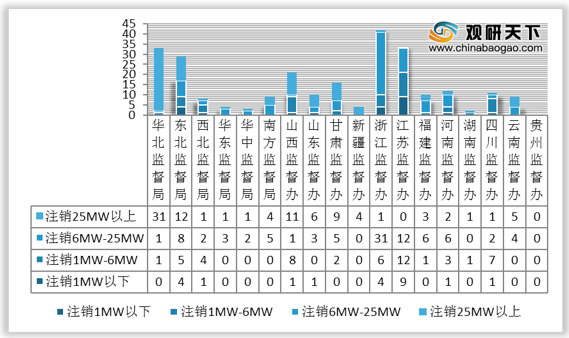

发电业务许可方面:2019年共注销发电业务许可证256个,以装机容量25MW以上和6-25MW的企业为主,其中,装机容量25MW以上的企业数量占注销许可证企业总数的36.3%,华北监督局注销企业最多,为31个;6-25MW的企业的企业数量占注销许可证企业总数的35.5%,浙江监督办注销企业最多,为31个。

承装(修、试)电力设施许可方面:2019年共注销承装(修、试)电力设施许可证1406个。注销许可证的企业中,民营企业数量最多,共859个,占比达63.23%;其次是集体企业,共406个,占比达28.88%。从区域来看,华北监督局、东北监督局和西北监督局注销承装(修、试)电力设施许可证数量最多的前三个派出机构,数量分别达233、216、135个。

四、持证企业增长率

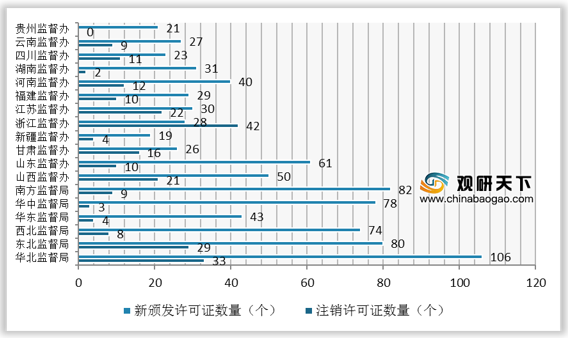

发电业务许可方面:2019年新增持证发电企业847个、注销256个,新增持证企业数量远大于注销数量。2019年新增持证发电企业最多的前五派出机构分别为华北监督局、南方监督局、东北监督局、华中监督局和西北监督局,新增数分别为106个、82个、80个、78个、74个;注销持证发电企业最多的前五派出机构分别为浙江监督办、华北监督局、东北监督局、江苏监督办、山西监督办,注销量分别为42个、33个、29个、22个、21个。

承装(修、试)电力设施许可方面:2019年新增持证承装(修、试)电力设施企业3022个、注销1406个,新增持证企业数量远大于注销数量。2019年全国持证承装(修、试)电力设施企业新增持证企业数量最多的前五派出机构分别为东北监督局、河南监督办、西北监督局、江苏监督办和华中监督局,新增数分别为389个、338个、257个、254个、243个;注销许可证企业分别是华北监督局、东北监督局、南方监督局、西北监督局和华东监督局,注销数数分别为233个、216个、158个、135个、113个。

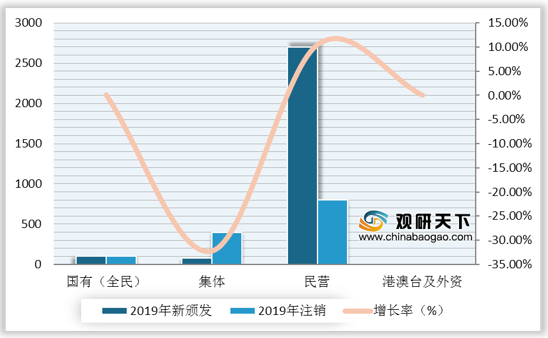

从2019年不同经济性质持证承装(修、试)电力设施企业新增及注销情况来看,新增数量最多的为民营企业,增长率高达10.38%;其次是国有企业,增长率为0.08%;港澳台及外资企业本年度既无新增及也无注销欠情况。此外,集体企业注销量超过了新增量。

以上数据资料参考《2020年中国电力市场现状分析报告-行业深度调研与发展趋势预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。