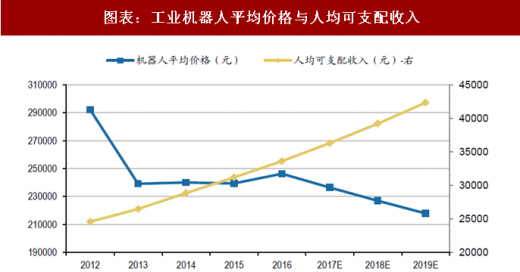

投资回收期往往是企业投资机器人的重要指标,我们可以根据机器人价格来测算回收周期。根据国家统计局和IFR的数据,我们以销售额除以销量计算平均售价,由此可以计算出工业机器人人均销售价格由29万/台下降到了2016年的24.6万/台,价格的年均复合变化为-4.18%。若保持4%左右的降幅,2019年工业机器人的售价有望突破22万元。

根据国家统计局的数据,我国人均可支配收入的年均增速在8%左右;而工业机器人售价降幅在4%左右,我们假设未来几年保持现有的增速,则机器人的回收周期有望下降到1.81年。在劳动力成本上升和机器人制造成本下降形成的“剪刀差”之下,机器人的投资回收期还将进一步缩短,企业也存在提升管理和生产效率的内部动力。

目前来看,2.5年以内的投资回收期对于下游客户的吸引力会显著提升。对于系统集成商来说,成本下滑会推广机器人的应用,使得机器人能够走进更多企业,有利于集成商的发展。

参考观研天下发布《2018年中国服务机器人市场分析报告-行业运营态势与发展趋势预测》

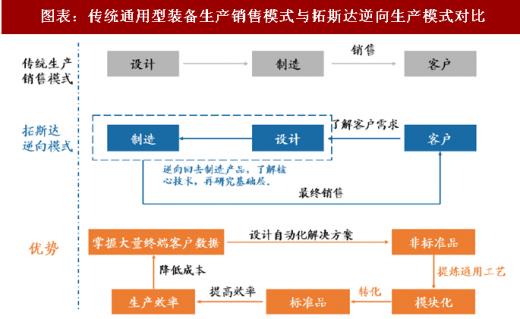

以拓斯达为例,公司选择以系统集成为入口切入机器人产业,这种方式最大的优势在于掌握大量终端客户的数据,有利于向上游延伸。由于下游客户涉及行业众多,其定制化的解决方案往往是非标准品。公司通过提炼非标业务中的通用工艺,形成标准化模块,将定制化的产品模块化、标准化,从而减少每次为客户提供服务中的非标部分设计时间,提高了的综合服务效率和质量。这种高性价比的集成方案也有利于提升机器人的普及率。

集成商自身可以消化机器人,其核心竞争力在于对工艺的理解。零部件国产化会强化机器人的普及率,从而提升集成商的产业地位,销售规模的扩张是可以预见的。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。