1、园林工具行业发展概况

(1)世界园林工具行业发展概况

园林工具是指用于园林、绿化及其以后养护所涉及的机械与装备,包括草坪建植与养护机械、绿地建植与养护机械、城镇乔灌木栽植与养护机械、花卉栽培设施与装备、园林工程及专业运动场地等。

园林工具的出现和发展是从草坪养护机械开始逐渐发展起来的。最初人们修剪、养护草坪是用一些简单的工具和利用牲畜来“剪割”,直到1830 年发明了世界上第一台以内燃机为动力的牧草收割机,并于1832 年用于草地的修剪。此后,用于不同目的的园林工程绿化和养护的设备不断发展。20 世纪50 年代,各种用于园林绿化、养护作业的机械设备大量面世,园林工具行业进入快速发展时期;20 世纪70 年代,在欧美一些发达国家,随着人们生活水平的提高,小型园林绿化和养护机械进入家庭,成为家庭必备的机具;20 世纪末,世界各地大部分城市从公共绿地到庭院绿地的建设和养护已基本实现了机械化。

进入21 世纪以后,随着经济发展,人们对居住和工作环境要求的提高,园林工具的需求愈加旺盛。园林工具行业在发达国家已较为成熟,其中欧洲和美国为园林工具消费的主要地区。园林工具在发展中国家发展较快,主要集中在亚洲地区和南美洲地区。

(2)我国园林工具行业发展概况

中国园林工具设备的发展始于 20 世纪 70 年代后期,最初是城市建设部门组建园林工具厂生产园林工具。到了 20 世纪 80 年代,随着全国各大、中城市园林绿化面积的增加,部分农、林机械生产企业开始研发和生产一些社会急需的园林工具。然而这些工具都是在原有产品基础上改装而成的,尽管也能满足使用要求,但在噪声、废气排放、整机的性能和质量等方面与国外同类产品的差距较大,所以无法进入园林工具应用的主流市场。

随着我国园林绿化产业的快速发展,自 20 世纪 80 年代末开始从国外发达国家进口园林工具,先后将日本小松,德国STIHL 等多个品牌的各类园林工具产品引入中国市场。国内一些工具产品制造商也开始以高起点进入该行业。

从 20 世纪 90 年代末开始,随着世界制造业纷纷转向中国,一些国际品牌的园林工具和小型动力生产商看好中国具有的制造成本低等优势,纷纷在华建立独资、合资企业。与此同时,国内一些企业也开始把目光转向园林工具,一方面借助高等院校、科研院所的技术力量,快速提升园林工具产品的质量和生产水平,并进入国际市场;另一方面,也有一些企业通过贴牌生产和来图加工发展,为自主品牌园林工具产品进入国际市场开辟了一条捷径。国外的园林工具制造商在感受到中国产品性价比优势的同时,为了扭转自家产品在价格、供货和服务等方面的劣势局面,在中国成立了4S 店服务形式的装配公司,如德国 STIHL 在山东青岛建立生产基地,日本小松在江苏常州建立生产基地。这种国际、国内竞争的态势也推动了我国园林工具行业的快速发展。

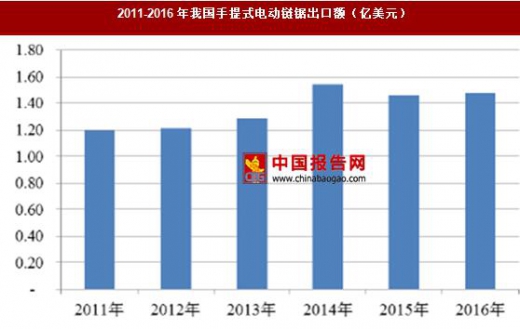

近几年来,虽然我国园林工具行业发展迅速,但与发达国家相比,我国园林工具行业起步较晚、竞争力较弱,目前我国还没有形成全球知名的品牌企业。进入21 世纪以来,我国园林工具出口方面保持高速增长,2011 年至2016 年,我国手提式电动链锯出口额由1.19 亿美元增长至1.48 亿美元,其他手提式液压或其他动力工具(主要为割灌机)出口额由3.91 亿美元增长至6.17 亿美元,如下图所示:

2、细分产品的发展概况

一般公司主要细分产品包括:电链锯、汽油锯、割灌机、修枝剪等,其中电链锯、汽油锯均属于链锯类产品,具体如下:

(1)电链锯、汽油锯

链锯产品主要是电链锯和汽油锯,是由手把、电机或汽油机、导板、链条、手部护罩等共同组成的,靠操作者双手操纵的用锯链切削树木的动力工具,主要用于伐木和造材。根据机器的导板长度不同可分为短导板和长导板,短导板主要用于间歇性修枝,而长导板用于采伐。电链锯领域内,国际制造商主要有BOSCH、MAKITA、TTI 等,国内制造商主要有浙江亚特电器有限公司、常州格力博工具有限公司等;汽油锯领域内,国际制造商主要有STIHL、HUSQVARNA 、EMAK等,国内制造商主要有浙江中坚科技股份有限公司、浙江中马园林机器股份有限公司、浙江派尼尔机电有限公司等。

(2)割灌机

割灌机按作业时携带方式可分为手持式、侧挂式和背负式,装有刀片或塑料绳,通过高速旋转的刀片或绳子进行切割灌木、草等植物,主要由发动机、传动系统、工作部件、操作系统等共同组成。国内外主要生产厂商有STIHL、HUSQVARNA、EMAK、山东华盛中天机械集团股份有限公司等。

打草机与割灌机的功能和构成组件类似,主要区别是动力系统,割灌机为汽油动力,动力较强,适用于灌木等较为坚硬的枝条,而打草机为电动,动力较弱,主要适用于切割硬度较低的草类。国内外主要生产厂商有MAKITA、常州格力博工具有限公司等。

(3)修枝剪

修枝剪是一种园林园艺修剪工具,主要由电动机、操作杆、控制开关、减速齿轮、传到轴组件、输出轴、剪刀、把手等组成,主要针对小树高空枝条进行剪除作业,其主要应用于修剪病虫害枝条、防治病虫像白蛾等,也广泛应用在采集果实、园林绿化中,是园林绿化中修剪树木常用的园林工具之一。国内外主要生产厂商有BOSCH、MAKITA、浙江亚特电器有限公司等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。