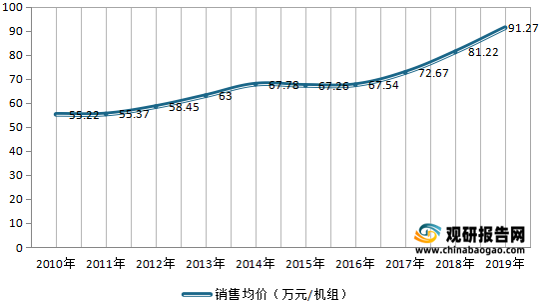

风电轴承属于滚动轴承的一种,由于其定制化特性,价格远高于传统工业轴承,自2010年来,我国风电轴承销售均价整体呈上升趋势,到2017年达到72.67万元/机组,较上年增加5.13万元/机组;2018年中国风电轴承销售均价为81.22万元/机组,同比增长11.77%;2019年中国风电轴承销售均价达到91.27万元/机组,同比增长12.37%。

近年来,随着我国风电装机量的快速增长,外资企业纷纷涌入中国市场。目前在我国风电轴承行业中,大功率、主轴轴承市场被外资企业所占据,其中舍弗勒、SKF等国际巨头在我国风电轴承市场占比达到50%以上;相对而言,我国风电轴承行业由于起步较晚,技术较为落后,国产企业对于大容量主轴轴承大部分还处于试制阶段,像瓦轴、洛轴等企业生产产品主要集中在门槛稍低的偏航和变桨轴承等。

| 企业类型 |

厂商 |

业务情况 |

| 国外厂商 |

FAG(舍弗勒) |

德国公司,舍弗勒大中华区(含港台)拥有员工约1.1万人、8座工厂和22个销售办事处。在南京拥有三个厂房。在建四号厂房按照2000m+风电大尺寸轴承设计。FAG为风电主轴轴承偏航、变桨轴承的主要供应商。 |

| SKF(斯凯孚) |

瑞典公司,成立于1907年。在中国拥有员工3600名,18家工厂,同时持有瓦轴19.7%的股份。在大连设立大型轴承工厂,共三期。SKF为风电主轴轴承、偏航、变桨轴承的主要供应商。 |

|

| TIMKEN |

美国公司,成立于1895年,公司与湘电成立合资公司,供应主轴等轴承 |

|

| 罗泰艾德 |

德国公司,与徐工机械成立合资公司,供应风电轴承 |

|

| 国内厂商 |

瓦轴 |

主营偏航轴承、变桨轴承、主轴轴承、齿轮箱轴承、发电机轴承等;开发出1.5兆瓦、2.0兆瓦、3.0兆瓦、5.0兆瓦、6.0兆瓦、7.0兆瓦等系列风机配套轴承,年产能约8000套左右;国内风电轴承领域市占率20%左右;2020年上半年,风电轴承上半年实现销售收入同比增长315%。 |

| 洛轴 |

偏航轴承、变桨轴承、主轴轴承、齿轮箱轴承、发电机轴承等;正在加快推进5兆瓦以上的海洋风电轴承的研发。 |

|

| 新强联 |

包括风电主轴轴承、偏航轴承、变桨轴承,拥有大尺寸风电轴承的全套加工工艺,目前3MW风电轴承已实现大批量生产并销售,5.5MY风电轴承正在进行小批量生产;2MY、2.5MY直驱风机三排滚子主轴轴承可实现进口替代;公司风电轴承产品年产量在5000套左右。 |

|

| 新能轴承 |

位于洛阳,主要供应金风科技偏航、变桨轴承为新强联锻件销售客户 |

|

| 成都天马 |

主营偏航轴承、变桨轴承、主轴轴承、增速器轴承。 |

更多深度内容,请查阅观研报告网:

《2021年中国风电轴承行业分析报告-行业竞争格局与发展趋势前瞻》

《2021年中国风电轴承行业分析报告-行业规模现状与发展趋势研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。