(一)行业市场容量的变动趋势

近十多年来,钕铁硼永磁行业之所以取得了快速发展,与下游广阔应用密不可分。从应用领域来看,钕铁硼永磁的主要下游行业,如消费电子、汽车工业、工业节能电机、风力发电、节能电梯、机器人、医疗器械等,近年来均保持了良好的发展态势。在下游行业持续发展的带动下,钕铁硼永磁需求量将继续保持稳定增长的态势。

1、消费电子行业

消费电子一直是钕铁硼永磁产品的主要需求行业之一,消费电子作为围绕消费者应用而设计的与生活、工作、娱乐息息相关的电子类产品,已经成为现代人生活的重要组成部分。近年来,信息化、数字化、网络化在消费电子产品中成功应用,消费电子产品的深度与广度持续扩展,新兴领域快速成长。根据统计,全球消费电子产业销售额从2006 年的5,340 亿美元增长至2014 年的11,302 亿美元,复合增长率达9.83%。

钕铁硼永磁由于其高磁能积、高压实密度等优越特点,符合消费电子产品实现小型化、轻量化、轻薄化的发展趋势,因此被广泛应用于音圈电机(VCM)、主轴驱动电机、手机线性震动马达、摄像头、收音器、扬声器、耳机、数码伸缩镜头电机等诸多器件。

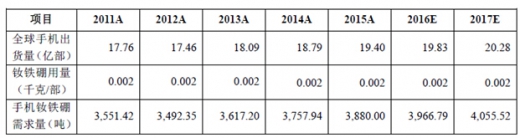

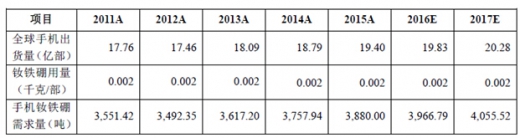

伴随着消费电子产业的不断发展,人民生活中电子信息化应用的不断升级,消费类电子产品市场的需求将不断扩大,更新换代的频率也不断加速,给钕铁硼永磁材料产业的发展带来较为广阔的市场空间。以手机为例,2010 年-2017 年全球手机钕铁硼需求量测算情况如下表所示:

据测算,全球手机总销量到2020 年预计将增长到21.67 亿部,其中智能手机占总销量的95% 10,未来几年非洲和中东以及拉美地区将引领智能手机市场的增长。假设以平均每部手机耗用约2 克的钕铁硼计算,11预计到2020 年全球手机钕铁硼需求量将达4,300 吨左右。

2、汽车行业

汽车工业是钕铁硼永磁应用较多的领域之一。汽车对钕铁硼永磁的需求主要分布在汽车电动助力转向系统(EPS)、新能源汽车驱动电机及部分高端微特电机等零部件中。随着消费者对汽车电子化、智能化和节能环保等要求的不断提高,钕铁硼永磁材料在汽车行业将面临良好的发展机遇。

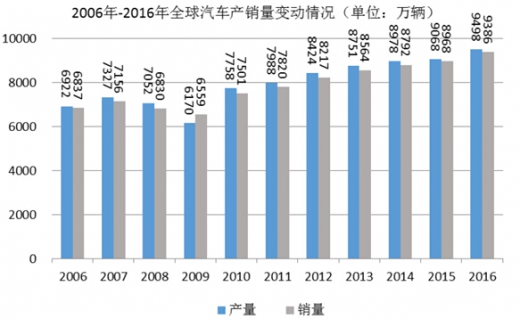

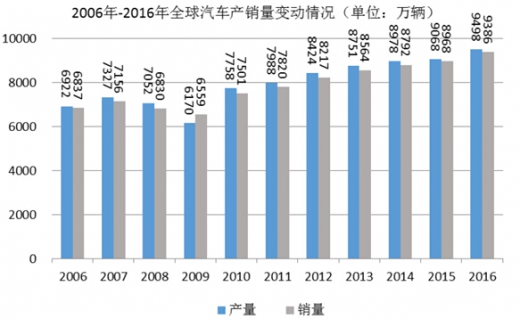

近十年来,全球汽车产量总体维持了增长的态势。2006 至2015 年间,全球汽车产量的年均复合增长率约为3.05%,据美国汽车工业联盟预测,2020 年全球汽车产量将达到11,000 万辆。

①汽车电动助力转向系统(EPS)

EPS 作为环保、节能、安全、舒适的新一代汽车智能转向助力系统,在乘用汽车市场正逐步取代HPS。据权威机构StrategicAnalytics 报告,EPS 装置的渗透率在欧盟地区从2010 年的70%提升到2015 年的81%。中国EPS 起步较晚,渗透率从2010 年的不足10%提升至2015 年约38%。随着EPS 渗透率的不断提升,EPS 用钕铁硼永磁市场空间广阔。假设全球汽车销量以3%的速度增长,2015 年全球EPS 装置渗透率按照45%估计,并每年以1%的速度增长,每套EPS 钕铁硼用量为0.25kg 12,则2020 年EPS 全球钕铁硼需求量约为13,205 吨。

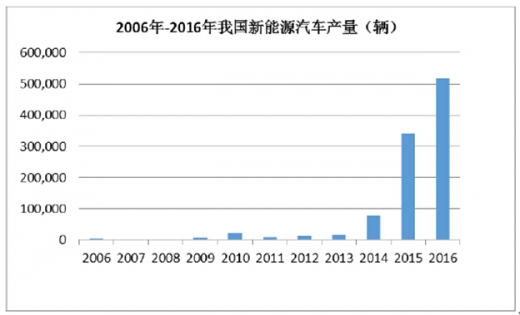

②新能源汽车

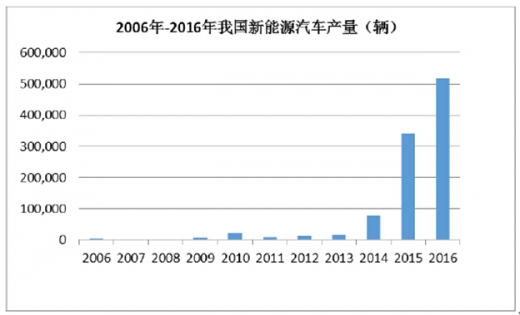

新能源汽车作为国家战略性新兴产业之一,在国家政策支持、技术不断创新、配套产业不断完善的驱动下,我国新能源汽车产业已进入快速发展期。我国新能源汽车产量2006 年仅4000 余辆,2015 年已经超过51 万辆,复合增长率高达62.42%。根据《节能与新能源汽车产业发展规划(2012-2020 年)》,到2020 年,新能源汽车(纯电动汽车和插电式混合动力汽车)生产能力达200 万辆,累计保有量超过500 万辆。

驱动系统是节能及新能源汽车的三大核心系统之一,由于新能源汽车对驱动系统的要求是转矩密度高、运行可靠性高、转矩控制能力良好,从而要求磁体具有高磁能积、高矫顽力和高工作温度的特点。钕铁硼永磁自新能源汽车问世以来就基本占据了永磁同步驱动电机市场。驱动电机对钕铁硼永磁的需求量根据车型和电机功率差异而有所不同,一般混合动力汽车驱动电机耗用钕铁硼1-2 千克/辆,纯电动车则耗用5-10 千克/辆。

日本野村综合研究所以日本、美国、欧洲和中国等为对象,考虑到各国政府出台的规定和扶持政策、消费者价值观以及各大汽车厂商的计划和战略,预计到2020 年,全球混合动力车和电动汽车的市场规模将达1,300 万辆,钕铁硼永磁需求量将达3 万吨以上,新能源汽车未来将成为钕铁硼永磁下游产业的重要市场。

③微电机

在汽车各个部位分布着多种微电机,天窗电机、座位调整电机、安全带电机、电动天线电机等汽车部件,均需用到微电机。根据汽车行业估算,每辆汽车中已有40~70 处用到永磁材料,大多数用于电机、执行器和传感器。以汽车电机为例,中低档轿车要用到20 多台,高级轿车使用60 多台,豪华轿车使用约100台 14。采用永磁电机可帮汽车实现电子功能控制、刹车控制、驾驶操作等功能。

从发展趋势来看,未来微电机在汽车制造上的应用也会更加广泛,如信息系统、导航系统、汽车音响、电视娱乐系统等。

随着汽车行业对电能转化效率、磁体重量等要求的提高,轻薄小巧、磁性能优异的钕铁硼永磁有望在汽车微电机领域实现广泛渗透。

3、工业电机行业

电机行业属于国民经济的基础工业,运用范围极其广泛,电机行业整体上具有巨大的市场容量。随着我国国民经济的快速发展,我国电机制造业的销售产值持续快速增长。根据统计,2007 年我国电机制造业的产品销售收入约为1,968.45 亿元,2014 年产品销售收入达到7,948.08 亿元,年复合增长率约为22.06%。

按照2012 年9 月1 日起施行的电机能效国家标准(GB18613-2012),我国现在生产的电机产品绝大多数都不是高效的。因此,为加快推动工业节能降耗,促进工业发展方式转变,必须大力提升电机能效。

钕铁硼永磁优异的性能使得钕铁硼永磁电机效率比普通电机提高8%-50%,电耗降低10%以上,重量减少50%左右。尽管高效电机目前的推广效果低于政策预期,但是大力推广高效电机是节能减排政策的必然选择,我国将从政策面持续的、大力的推广高效电机,直至这一领域的节能潜力被充分挖掘。钕铁硼永磁电机作为高效电机,由于节能效果显著,未来的发展前景巨大。

4、风力发电行业

根据统计数据,全球的风力发电产业正在高速增长,全球风电累计装机容量从2006 年底的7,405.20 万千瓦增至2016 年底的48,679 万千瓦,年复合增长率达20.72%。随着全球发展可再生能源的共识不断增强,风电在未来能源电力系统中将发挥更加重要作用。世界风能协会(WWEA)预计到2020 年全球风机容量将达到190,000 万千瓦。

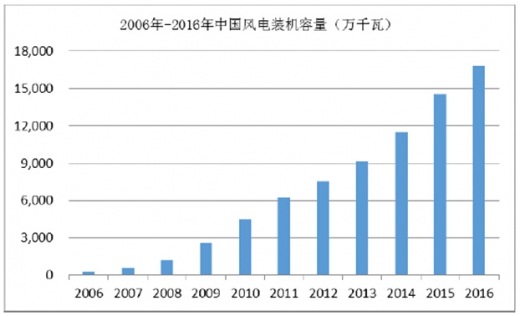

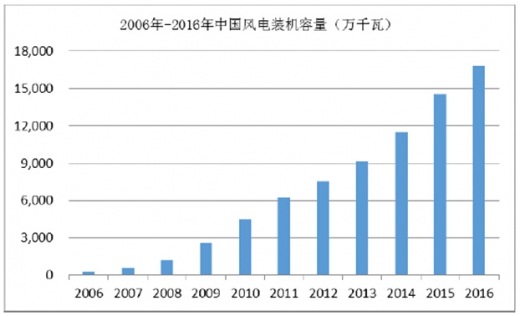

我国幅员辽阔,海岸线长,风力资源丰富。2006 年至2016 年中国已发展成为全球风力发电规模最大、增长最快的国家,累计装机容量从253.71 万千瓦增长至16,873.20 万千瓦,年复合增长率为52.00%;风力发电量占全国总发电量比例由2010 年的1.17%稳步增长至2016 年的4.08%。根据国家发改委公布的《中国风电发展路线图2050》总体战略目标,我国2020-2030 年年均新增装机将达20GW,2030-2050 年年均新增装机将达30GW。到2020 年、2030 年和2050 年,我国风电累计装机容量将分别达到200GW、400GW 和1,000GW。

在风力发电设备中,风电变流器主要有全功率式和双馈式两种类型,分别对应直驱永磁式风电机组和双馈式风电机组,主要区别在于传动、发电结构的不同。

直驱永磁式风电机组在传动链中省略了齿轮箱,将风轮与低速同步发电机直接连接,降低了机械故障率和定期维护成本,同时作为同步电机能够更加平稳地发电,提高了风电转换效率和运行可靠性,尤其在大功率领域表现更好,价格也相对较高。双馈式风电机组采用了多级齿轮箱驱动异步发电机,齿轮箱的运行维护成本较高且存在一定的机械损耗,且后续维护成本较高,每年需进行多次保养及巡检,双馈电机中滑环和电刷之间容易产生碳粉,若长期不清理,易引起电机绝缘或短路。

目前双馈式风电机组是风电电机主流,约占80%市场份额。直驱电机的驱动域值低,可更好地利用低速风能,不需要励磁发电,效率较高。中国低风速的三类风区的风能资源约占全部风能资源的50%,永磁直驱风机更适合在低风速区域中使用。据银河证券研究部公开研报,中国新增装机容量中永磁直驱风机占比快速提高,2015 年已提升至约40%。未来在中国风电快速发展的带动下,全球风场永磁直驱风机占比将稳步提升,推动钕铁硼永磁需求不断增加。

假设全球风电累计装机容量按照2013 年-2016 年全球风电装机容量的平均增长率15.17%测算,则2020 年全球装机容量将达到85,649 万千瓦,新增装机容量约为36,970 万千瓦,假设直驱永磁机组占比保持20%水平不变,按每1.5MW新装机容量需消耗1 吨钕铁硼计算,预计2017 年-2020 年全球风电行业对钕铁硼的市场需求量平均约为1.23 万吨/年。

(二)行业平均利润水平及变动趋势

钕铁硼永磁行业行业为技术密集型行业,行业内企业的利润水平直接受自身技术储备、研发能力和上下游产业发展状况的影响,具体表现为主要受原材料价格的变动、产品的生产工艺和技术水平、市场供求状况及下游客户对产品质量的要求等影响。

钕铁硼永磁材料生产成本中,稀土材料成本所占的比重较高,稀土材料销售价格波动会导致行业利润水平的波动。产品的生产工艺和技术水平决定了产品的质量和材料的损耗率,从而影响利润水平。钕铁硼永磁材料主要针对下游客户的特定需求,提供定制化产品,利润水平受下游客户对产品要求的影响。一般而言,下游用户对高性能钕铁硼永磁材料产品的性能、形状、大小要求越高,则对毛坯生产、表面技术、切割成型等工序要求越高,产品的利润水平相对较高。

未来下游客户对产品性能以及节能降耗越来越重视,行业利润水平未来变动趋势主要取决于钕铁硼品质与性能。行业内具备较强技术实力、拥有高端客户资源优势以及具备管理优势的企业将在未来激烈的竞争中获得竞争优势,而那些自身缺乏核心技术,主要靠价格战获取市场的企业生存空间会被逐步压缩。

(三)行业发展趋势

1、节能减排的产业政策为钕铁硼永磁行业提供广阔的发展空间

近年来,由于能源消耗大幅增加、温室气体大量排放以及环境污染日益严重,世界各国对环境保护、低碳排放日益重视,节能环保正在成为影响各国制造业发展的重要因素。根据《国家应对气候变化规划2014-2020 年》(2014 年9 月19日,发改气候[2014]2347 号),到2020 年,单位GDP 二氧化碳排放量比2005 年下降40%-50%,非化石能源占一次能源消费的比重达到15%左右。2012 年8 月6 日,国务院颁布了《节能减排“十二五”规划》,将电机系统节能作为节能改造工程之一,鼓励采用高效节能电动机、风机等更新淘汰落后耗电设备。节能产品惠民工程要求加大高效节能产品推广力度。民用领域重点推广高效照明产品、节能家用电器、节能与新能源汽车等,商用领域重点推广单元式空调器等,工业领域重点推广高效电动机等,产品能效水平提高10%以上,市场占有率提高到50%以上,“十二五”时期形成1,000 亿千瓦时的节电能力。

钕铁硼永磁电机具有“节能、高效、小型”的特点,通常来说,节能方面,钕铁硼永磁电机平均节电率高达10%以上,高性能钕铁硼电机节电率可高达15%~20% 9。随着我国经济结构调整和节能减排的推进,钕铁硼永磁电机在VCM、新能源汽车、EPS、工业节能电机、节能家电、节能电梯、风力发电方面的高端应用占比将有很大的提升空间。

2、产品结构调整加快,下游市场对产品的性能、质量要求不断提高从下游应用情况来看,目前我国钕铁硼永磁产品主要应用于传统的电声器件、磁吸附、磁选机等中低端领域,而新兴、环保等领域所需的高性能产品占比相对较小。由于节能和新能源市场对磁体矫顽力和磁能积有着更高要求,随着生产和技术水平的提升,钕铁硼永磁材料综合性能不断提高,钕铁硼永磁正在逐步替代其它磁性材料成为主流磁性材料。

随着下游行业的结构调整,低端钕铁硼永磁需求将较为平稳,而性能好、质量优的中高端钕铁硼永磁需求量将随之增加,这就要求行业必须加大研发投入,提高自主创新能力,积极研制更高磁能积、更高矫顽力、更高力学性能且耐高温、耐腐蚀的烧结钕铁硼永磁新材料。行业企业需采用机械化、自动化的先进烧结工艺和热处理设备,不断提高生产效率,提高原材料和能源的利用率,改进磁体表面防护技术,提高钕铁硼的外观和内在质量,紧密围绕客户需求开发出高性价比和环保节能的新品种,满足不同工况条件下对钕铁硼性能的要求。

3、产业兼并重组是大势所趋

为了遏制行业内的恶性竞争和资源浪费,国家会逐步加大对规模小且工艺落后、能耗大、作业条件恶劣的钕铁硼生产企业淘汰力度。从优化资源配置、减少恶性竞争、提高企业经济效益和社会效益的角度来说,我国钕铁硼永磁行业须进行整合兼并,提升整体竞争力。国家鼓励通过兼并、重组、股份制改造等方式,支持行业优势企业跨区域兼并重组,做大做强,建立和规范行业秩序,逐步形成若干家知名度高、自主研发能力强、生产技术水平高的钕铁硼永磁企业,成为我国钕铁硼永磁产业的支柱力量。

4、加强废旧钕铁硼回收再利用,促进稀土行业持续健康发展

尽管我国钕铁硼产业近年来得到了快速发展,但生产工艺整体水平相对落后,从最初的原材料到最终成品,整个生产过程中往往会产生一定的废料。除了生产过程中产生的废料外,每年还有大量的钕铁硼电机等成品报废。废旧钕铁硼磁体稀土成分含量高、杂质少,同时,这些废旧钕铁硼磁体很好的保持着烧结钕铁硼固有的成分、结构乃至良好的磁性能,具有很高的利用价值。为避免造成资源的浪费、环境的污染破坏,我国应加快研发废弃钕铁硼材料的回收利用技术,这既可以获得可观的经济效益,也符合国家发展循环经济的政策要求。

资料来源:中国报告网整理,转载请注明出处(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。