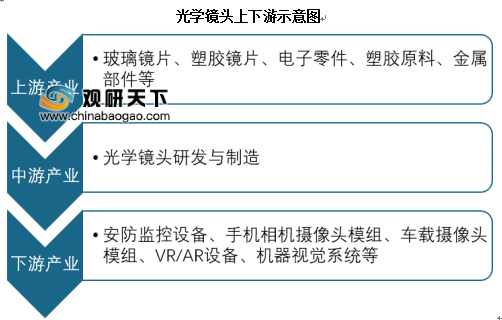

光学镜头研发与制造处于产业链中游,其上游为光学镜头生产所需的设备仪器及原材料,原材料主要包括玻璃镜片、塑胶镜片、电子零件、塑胶原料、金属部件等。下游为光学镜头的应用领域,主要包括安防监控设备、手机相机摄像头模组、车载摄像头模组、机器视觉系统、VR/AR 设备等。

参考观研天下发布《2016-2022年中国光学镜头市场发展现状及十三五投资价值分析报告》

从镜头的光学镜片特性来看,光学镜头主要分为塑胶镜头、玻璃镜头和玻璃塑胶混合镜头三大类。不论是采用塑胶镜片组立的塑胶镜头还是玻璃透镜组立而成的玻璃镜头,其结构都是由多片镜片构成。一般而言,镜片数量越多,镜头的成像质量越高。塑胶镜头与玻璃镜头由于在材料属性、加工工艺、透光率等方面都存在着很大的差异,因此最终的适用范围也大有不同。塑胶镜头是由光学塑胶镜片组成的镜头,由于可塑性强,容易制成非球面形状,方便小型化等特点,广泛应用于手机、数码相机等设备上。玻璃镜头是由玻璃镜片组立而成,由于对模造技术、镀膜工艺、精密加工等方面有着较高的要求以及其透光率高的特点,更多应用于高端影像领域,如单反相机、高端扫描仪等设备。玻璃塑胶混合镜头,由部分玻璃镜片和部分塑胶镜片共同组成,结合了二者的特点,具有高折射率的光学性能和稳定性,广泛应用于监控摄像头、数码相机、车载摄像头等镜头模组中。

镜头种类 |

塑胶镜头 |

玻璃镜头 |

玻璃塑胶混合镜头 |

工艺难度 |

低 |

高 |

高 |

量产能力 |

高 |

低 |

低 |

成本 |

低 |

高 |

高 |

热膨胀 系数 |

低 |

高 |

介于前二者之间 |

透光率 |

可达92% |

可达99% |

介于前二者之间 |

应用范围 |

手机摄像头、 数码相机 |

单反相机、 高端扫描仪 |

车载、数码相机、安防监控 |

优势厂商 |

大立光、舜宇光学、玉晶光电 |

佳能、尼康、卡尔蔡司、索尼 |

舜宇光学、宇瞳光学 |

产业集中度 |

较高,前五大厂商占据市场 60%份额 |

高,几家国际巨头垄断 |

较高 |

光学镜头行业的下游根据产品应用领域主要分成三大类型:安防监控系统制造商、手机摄像头模组生产厂商和车载摄像头模组生产厂商。

安防视频监控领域,镜头行业下游主要面向的是安防视频监控设备生产制造厂商。随着中国城镇化水平的不断提升,“平安城市”、“智慧城市”、“智能交通”等大型项目的全面推进以及各级政府及有关部门把“加强社会治安防控体系建设”作为重点工作,为我国安防产业的发展提供了良好的政策环境。

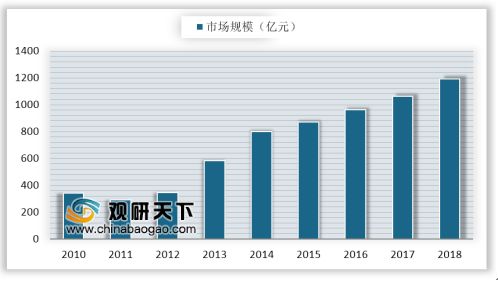

2010-2016年期间,我国视频监控市场规模从242亿元增长至962亿元,年均复合增长率达25.86%。截止至2017年我国视频监控市场规模突破千亿元,初步测算2018年我国视频监控市场规模达到1192亿元左右,同比增长达12%。

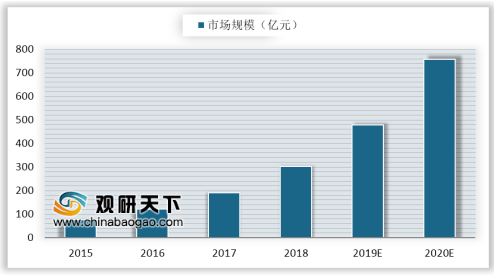

手机摄像头模组近年来进入了激烈的差异化竞争。随着智能手机的全面普及,摄像功能成为了各大手机厂商的竞争关键。手机镜头模组生产商也积极向着双摄像镜头、广角、超薄、大光圈、光学防抖等高端领域发展,这也对中游的光学镜头生产商提出了更高的品质和工艺要求。

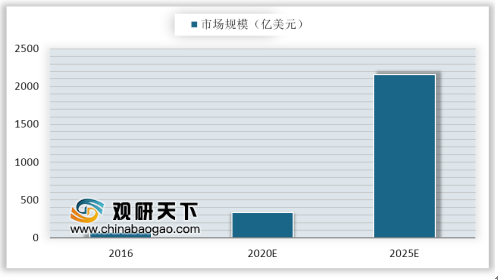

在车载电子等消费电子领域中,镜头行业下游主要面向的是车载摄像头模组生产类厂商。随着欧美等国家对于道路交通安全和汽车安全的要求不断提高,以及ADAS和未来无人驾驶市场的兴起,车载摄像头模组生产商迎来了发展的良机,也对车载镜头提出了更高的品质要求和出货量要求。

近年,中国车载镜头行业处于扩张期,产业发展迅速,2011年中国车载镜头产能为400万件,2015年扩产至1880万件。未来,中国车载镜头市场也将受到ADAS(高级驾驶员辅助系统)与车联网市场爆发的大力推动将持续扩张,增长潜力巨大。

综上,随着终端应用产品市场的迅速兴起,下游行业的发展对光学镜头的设计水平和精密生产加工能力提出了更高的要求,同时其与日俱增的市场需求也为光学镜头行业的可持续健康发展提供了宝贵的契机。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。