参考观研天下发布《2018年中国工程机械行业分析报告-市场运营态势与发展趋势预测》

本轮需求的复苏过程中,地产新开工面积和基建需求复苏叠加,同时大宗商品价格回升,带动了资源品开采投资复苏。根据国家统计局数据,2017年基础设施建设投资完成额达到了17.31万亿,同比增长13.88%,房地产固定投资完成额达到了13.98万亿元,同比增长3.29%,房地产新开工面积达到了17.87亿平方米,同比增长7.02%。

图:工程机械产品与需求驱动力对应关系

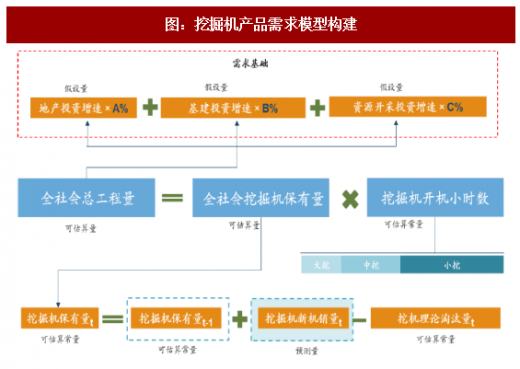

构建以社会总工作量为核心的全新需求模型。需求叠加的背后是全社会工作量的提升,我们根据挖掘机需求的逻辑,构筑了一个基于全社会工作总量为核心的需求模型,理论上而言,决定工程机械产品需求的直接驱动力是当前全社会释放的总工程量,由于工程量之间并没有单位衡量,我们也尝试用土方等更细化的指标来衡量但与实际情况严重不符,挖掘机作业过程中,除了土方、石方还包括矿场等,作业环境不同,土质不同、对设备的需求量并不是线性的。我们提出的全社会总工程量是一个基于存量设备和存量设备开工水平的指标,二者的乘积代表了存量设备一年中工作的总量。全社会总工程量的增速决定因素包括:(1)地产投资增速和地产投资占比;(2)基建投资增速和基建投资占比;(3)资源开采投资增速和资源开采投资占比。结合当前实际情况来看,地产投资增速已经从两位数增速区间向个位数区间收敛,而基建投资增速一直保持在15-20%的增速区间,我们用基建投资完成额和地产投资完成额的比值衡量二者的动态比例变化,从早期的1:1逐步演变为1.2:1,换言之,基建投资占比在逐步扩大(增速快)。

模型中,全社会总工程量的供给方是全社会挖掘机的保有水平和他们的平均开机小时数,平均开机小时数通常采用日本小松公司跟踪的KOMTRAX数据作为替代指标。而全社会保有量的测算逻辑,我们可以更加细化为:当年的挖掘机保有量等于前一年挖掘机保有量加上当年挖机的净增量,净增量是挖掘机新机销量和理论淘汰量之间的差额。

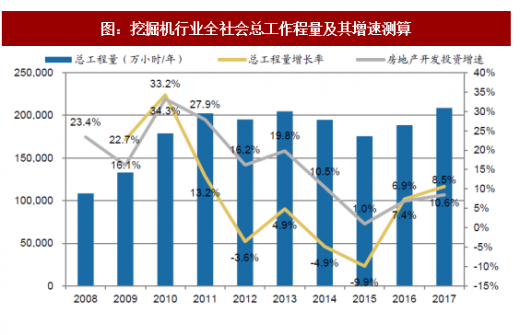

从历史数据来看,国内挖掘机全社会总工程量的变化趋势基本与行业景气度趋势一致。根据我们的测算,从绝对额来看,2017年的总工程量水平实际上已经超越了2011年的总工程量水平,全社会挖掘机工作的年小时数合计达到20亿小时/年,从2009年以来,全社会工作量基本保持在15亿小时/年的水平以上。从真正速度的角度来看,2011年以后,全社会工作量呈现负增长,2011年,2014年和2015年均为负增长,其中,2015年负增长增幅达到了接近10%。同期,房地产开发投资增速水平变动幅度基本与总工程量同步,但变动幅度相比于总工程量而言,更加平缓,表明在这个期间,除了房地产投资以外,基建的增速下滑速度更加明显。2016年开始,全社会工作总量开始回升,增速达到了7.4%的增长率,2017年增速水平进一步攀升到了10%,同期总工程量增速斜率显著高于房地产开发投资增速,全社会工程量增速在经历了5年的下滑后,开始呈现正增长,推动了本轮工程机械的需求增长。

图:挖掘机行业全社会总工作程量及其增速测算

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。