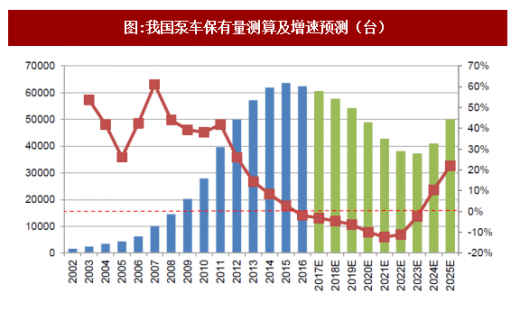

2016年是混凝土泵车保有量供给拐点的转折之年。通常混凝土机械设备的保有年限为8年,但是由于过去较低的利用率,我们保守的按照10年折旧更新年限估算更新需求,采取“保有量=上一年保有量+新机销售-更新需求”的计算过程来估算存量保有数据,新机销售具有不确定性,我们中性的考虑2017-2021年的增速水平为30%(由于几年新机销售萎靡,基数较低,即便是以30%的复合增速增长,到2021年的绝对销量仅为4284台,不足高峰期的一半,与2008年的销量水平相似)。根据模型结果,2015年保有量为6.4万台(落在协会估算的预测范围内),2016年混凝土泵车保有量约为6.24万台,保有量数据从2002年第一次增速下滑。供给的持续收缩,新机销售持续下滑和更新设备量出清,全社会有效产能供给开始收缩。供给收缩带来两方面的影响:

参考观研天下发布《2018年中国工程机械行业分析报告-市场运营态势与发展趋势预测》

直接决定了全社会有效的产能供给,有助于盘活存量设备的使用,提高存量设备的使用率,从而对终端的出租价格形成支撑。过去由于盲目信贷扩张,质量较低的客户最后成了风险隐患点之一,对租赁市场价格形成了极大的打压。

有助于在贷设备工作量的保障,目前贷款期限3-5年左右居多。我们做了统计测算,如果以最长的5年在贷泵车作为统计口径,目前的工作量,设备利用率可以保障在80%以上。在贷设备现金流好转,有助于主机厂应收款的消化和回笼。

图:我国泵车保有量测算及增速预测(台)

从2012年以来,工程机械行业经历了“供给向上,需求向下”的格局,经历了漫长的去产能和去库存过程后,站在当前时点,我们认为混凝土机械行业基本面面临两大改善基础:

(1)供给侧向下:如前文所述,泵车为代表的混凝土机械保有量增速逐步进入负增长阶段,有效缓解了产能的进一步扩张,供给侧开始进入收缩阶段。根据我们的测算,按照10年更新周期,泵车保有量将会在2016年后形成负增长格局,并且保持长达5年左右的负增长趋势。

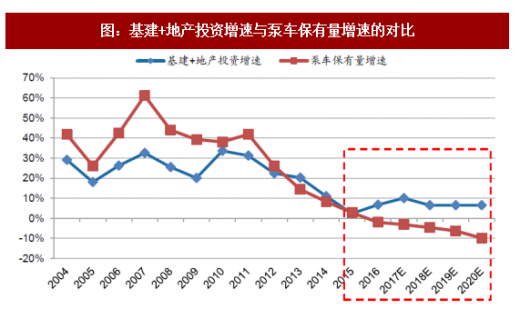

(2)需求侧向上:需求端主要由基建和地产投资构成,2014年后基建和地产投资增速降到了10%以内的区间。2017年上半年增速再次回到了10%以上,结合当前的城镇化率水平,对中长期的行业需求,我们持谨慎乐观的态度,基本维持在5-10%之间的区域波动,形成稳态的需求。

图:基建+地产投资增速与泵车保有量增速的对比

供给和需求端同时改善,形成了比较明显的剪刀差。既为存量设备提供了消化的机会,也为新设备需求释放腾挪了空间。混凝土机械行业供需格局经历了5年的行业深度调整后,开始逐步进入新的周期阶段。

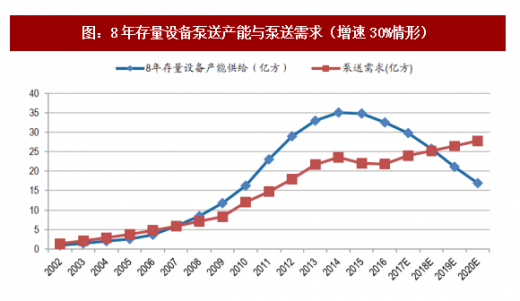

我们用存量设备代替相应的产能供给,根据目前国内的商品混凝土需求量情况,描绘出了目前国内混凝土机械的供需格局,剪刀差效应越发清晰。根据中国混凝土网的数据显示,2016年国内混凝土泵送需求约为22亿方,而国内的存量设备的有效产能却已经达到了37亿方,产能利用率仅为59%。

由于泵车的保有年限差异对产能供给形成扰动,我们分别测算了8年和10年保有量情形下的供需形势,结论如下:

(1)8年设备保有期限。如果考虑未来几年新车销量在30%左右增幅(中性假设),并且存量设备8年更新,单台泵车年泵送6万方左右形成有效产能,则供需平衡点出现在2018年。2018年后,会逐步进入供不应求的阶段。

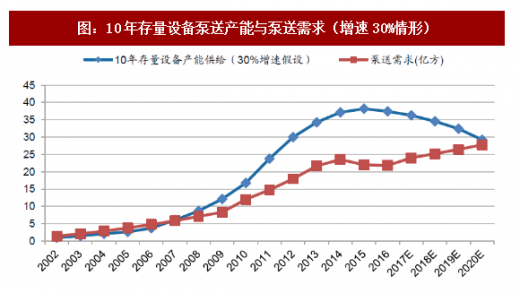

(2)10年设备保有期限。仍然考虑30%左右新机销售,但存量设备假设10年更新,面对相同的需求曲线,供给与需求大致在2020年左右进入新的平衡。

综上来看,在供给需求剪刀差的趋势下,未来供需进入新的平衡点,时间窗口在2018-2020年左右。从2017年以后的3-5年内,基本面将会逐步优化。

图:8年存量设备泵送产能与泵送需求(增速30%情形)

图:10年存量设备泵送产能与泵送需求(增速30%情形)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。