工程机械行业下游涉及房地产、基础设施建设、电力行业、煤炭、铁矿石、水泥等众多领域,其中拉动作用较为明显的有房地产和基础设施建设行业。

一、房地产行业

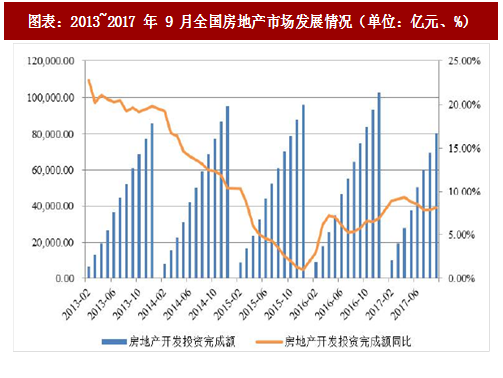

从近年房地产行业发展趋势来看,2014 年,我国房地产行业增速有所减缓,受经济增速放缓和限购效果逐步实现的影响,2014 年全国房地产开发投资 95,035.61 亿元,名义同比增长 10.49%,增速同比大幅下滑 9.30 个百分点。受限购政策持续影响以及对房地产行业悲观预期,2015 年全国房地产开发投资 95,978.84 亿元,较上年名义增长 1.00%,增速继续同比下滑 9.50 个百分点,为近五年来的最低点。受益于宽松的信贷政策和去库存政策实施,2016 年全国房地产开发投资 10,2581.00 亿元,名义同比增长 6.88%。其中,住宅投资 68,704.00 亿元,增长 6.36%,全国办公楼开发投资额为 6,533.00 亿元,同比增长 5.20%;商业营业用房开发投资额为 15,838.00 亿元,同比增长 8.43%。

2017 年 1~9 月,全国房地产开发投资 80,644.00 亿元,同比增长 8.10%,增速较上年同期上升 2.30 个百分点;其中,住宅投资 55,109 亿元,同比增长 10.40%,增速提高 0.30 个百分点,住宅投资占房地产开发投资的比重为 68.30%。从地区分布看,2017 年 1~9 月,东部地区房地产开发投资 42,869.00亿元,同比增长9.00%;中部地区投资17,169亿元,同比增长13.30%;西部地区投资17,410.00 亿元,同比增长 3.60%;东北地区投资 3,197.00 亿元,同比下降 3.30%。

我国房屋新开工面积与房地产投资趋势基本一致,2014 年以来国内房屋新开工面积呈现同比下滑趋势,2014 年房屋新开工面积 179,592.49 万平方米,同比下滑 10.74%。进入 2015 年,房屋新开工面积降幅表现相对平稳,2015 年全年房屋新开工面积 154,453.68 万平方米,同比下滑 14.00%,降幅较上年增加 3.30 个百分点。2016 年,房屋新开工面积开始同比大幅增长,全年房屋新开工面积 166,928.13 万平方米,同比增长 8.08%。2017 年 1~9 月,房屋新开工面积 131,032.74 万平方米,同比增长 6.83%。

与我国房地产开发投资及房屋新开工面积相比,房地产开发建筑工程投资、安装工程投资及设备工具购置存在一定滞后性。2014 年之后,房地产开发企业设备工具购置支出增速持续下降,2015 年支出为 1,211.52 亿元,同比下降 7.3%。房地产开发建筑工程投资与安装工程投资增速近年来亦呈不断下降趋势。进入 2016 年,随着房地产开发投资及新开工面积的增长,房地产开发建筑工程投资、安装工程投资及设备工具购置投资均有大幅回升,其中房地产设备工器具购置投资支出为 1,461.55 亿元,同比增长 20.60%。但 2016 年 9 月底来,我国大多一、二线城市陆续推出“限购限贷”政策,国家调整需求端结构,加快三四线城市库存去化速度,导致房地产设备工器具购置额增速明显下降,2017 年 1~9 月,设备工器具购置投资为 1,153.35 亿元,同比增长 9.20%,增速较上年同期下滑 11.10 个百分点。我们发现,房地产投资的增加带动了 2016 年尤其是三季度工程机械行业的回暖,并使这轮复苏持续到 2017 年。但是,随着房地产政策环境的趋紧,房地产投资快速增加的情况预计难以持续,其对工程机械需求的拉动效应将逐渐趋缓。

二、基础设施建设行业

2010 年开始,“四万亿”政策逐步完成后,固定资产投资增速开始下滑,但整体上仍维持在较高水平。2016 年,我国固定资产投资完成额(不含农户)为 596,501 亿元,比上年名义增长 8.1%(扣除价格因素实际增长 8.8%),增速较上年回落 1.9 个百分点。在社会固定资产投资增速下滑的背景下,我国政府推行逆周期的刺激政策,不断加码基建投资支持力度,自 2012 年开始基建投资开始迅速增长,2016 年我国基建投资总额 152,011.68 亿元,同比增长 15.80%,增速较 2015 年提升 1.21 个百分点。2017 年 1~9 月,我国基础设施投资总额为 140,811.04 亿元,同比增长 15.85%,增速较上年同期小幅下降 2.13 个百分点。

同时,为维持经济增速,以及加大经济结构深入调整,我国政府加大 PPP 项目落地速度,2016 年,PPP 新增入库项目 4,263 个,新增投资总额 53,900 亿元。2017 年 1~9 月,PPP 新增入库项目 2,960 个,新增投资额 43,000 亿元,投资规模不断扩大。未来,随着 PPP 项目规模的增大和实施,预计我国基建投资在未来两年内仍将维持在相对较高水平,或将成为工程机械行业发展的重要支撑。

参考观研天下发布《2018年中国工程机械行业分析报告-市场深度分析与发展趋势预测》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。