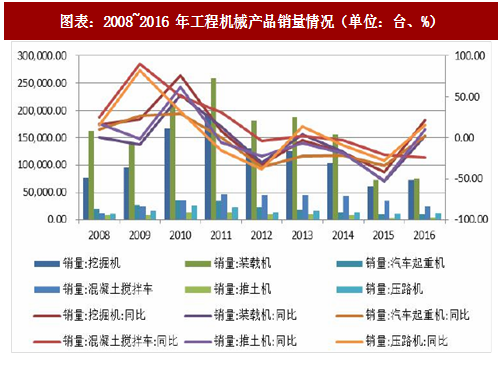

近十年,我国工程机械行业经历了高速发展期、低谷期、复苏期三个阶段。2008~2011 年为高速发展期:2008 年国际金融危机全面爆发后,中国经济增长快速回落,为此中国政府推出了“四万亿”投资决策,进一步扩大内需,“铁公基”、房地产投资成为拉动工程机械行业的重要增量。工程机械在这个阶段销售开始明显回升,需求的提振使得行业开始囤积产能。在此期间,我国工程机械各产品销量增速保持在 20%~35%之间。

2012~2016 上半年,我国宏观经济进入结构性调整时期,市场需求的下降叠加了前期市场被过度的渗透,工程机械行业随之进入低迷期,新机销量回落,产能过剩严重。在此期间,工程机械各产品销量出现了负增长,尤其在 2015 年,挖掘机销量为 60,514 台,同比下降 41.40%,仅为 2011 年销量高峰期的 31.21%。

2016 下半年~至今,我国工程机械筑底回暖,产能利用率逐步提升,产品销量同比大幅提升。主要原因是:(1)国内下游基建回暖,各地对接“一带一路”、“长江经济带”等重大规划的基础建设项目陆续落地,推动基建行业需求持续回稳。(2)PPP 为基建投资注入活力,2016 年 PPP 占基建投资比将达 25%以上,对未来 3 年工程机械产品需求明显提振。(3)海外工程与基建投资机会巨大,2016 年我国在“一带一路”沿线 66 个国家的核心基建项目交易总额超过 4,930 亿美元。(4)工程机械设备的淘汰周期一般在 6~8 年,从 2008~2011 年行业高峰期至今,大量工程机械设备面临报废和更新换代的需求。(5)环保部于 2016 年 4 月 1 日正式实施的“国三标准”,为缓解工程机械行业产能压力提供了政策支撑。从工程机械产品销售情况来看,2016 年全国挖掘机销量达到 73,390 台,同比增长 21.31%;装载机销量达到 75,445 台,同比增长 2.50%;汽车起重机销量达到 9,455 台,同比增长 2.60%;混凝土搅拌车销量达到 24,442 台,同比下降 23.80%;推土机销量达到 4,061 台,同比增长 10.29%;压路机销量达到 11,959 台,同比增长 15.10%。

进入 2017 年,我国工程机械行业景气度持续提升。1~9 月,全国挖掘机销量达到 101,934 台,同比增长 100.15%;装载机销量达到 66,924 台,同比增长 46.23%;汽车起重机销量达到 14,246 台,同比增长 114.23%;推土机销量达到 4,504 台,同比增长 39.66%;压路机销量达到 13,967 台,同比增长 49.89%。

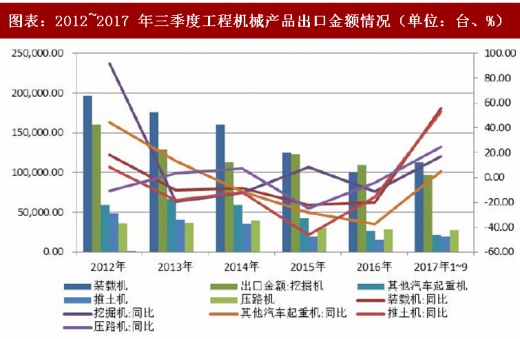

出口方面,由于国际市场总体需求下降,2016 年我国工程机械产品出口降幅较大。主要大类产品中,按出口数量统计:挖掘机、摊铺机、100 吨以上汽车起重机、叉车、混凝土机械出口量呈增长态势,装载机、推土机、工程起重机及建筑起重机同比下降。按出口金额统计:摊铺机、叉车增长,其余大类产品出口额均下降。2016 年,工程机械行业出口整机实现销售金额 108.95 亿美元,同比下降 13.1%。其中,挖掘机同比下降 11.03%,装载机同比下降 20.18%,其他汽车起重机同比下降 37.70%,推土机同比下降 15.38%,压路机同比下降 4.13%。2017 年 1~9 月,受美国、欧盟、俄罗斯经济企稳增长影响,我国工程机械产品出口出现恢复性增长。其中,挖掘机同比增长 16.85%,装载机同比增长 55.57%,推土机同比增长 52.96%,压路机同比增长 24.76%,汽车起重机增长幅度较小,仅为 5.11%。

参考观研天下发布《2018年中国工程机械行业分析报告-市场深度分析与发展前景预测》

在工程机械产品进出口贸易主要国家中,2016 年我国与美国进出口贸易总额均下降,与日本进口增长较多,出口又明显下降,与韩国进出口均有所增长,与德国出口增长,进口下降。对印度、泰国、澳大利亚出口均有增长,尤其印度市场 2016 年需求增长,我国对其出口增长较多;“一带一路”沿线国家中,巴基斯坦由于其基础设施进展加快,而成为出口增长最多的主要市场。2017 年一季度,我国工程机械对“一带一路”65 个国家(地区)出口 17.23 亿美元,占总出口额的 42.8%,成为主要出口区域。我国工程机械出口市场前景较为良好,借助国家“一带一路”战略,产品国际市场占有率有望进一步提高。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。