参考观研天下发布《2018年中国PPR管市场分析报告-行业深度调研与投资前景预测》

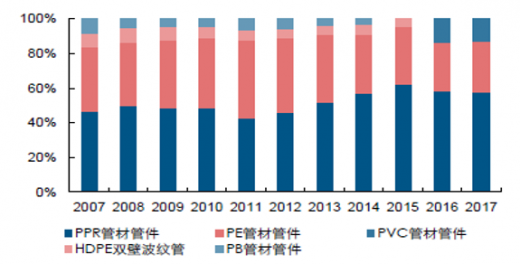

塑料管道主要包括 PVC、PPR、PE 等,其中 PVC 主要在建筑排水、电力通讯等领域应用,PPR 主要用于建筑内冷热给水领域,PE 主要用于市政供水排水、燃气、建筑采暖等领域市场,故 PPR 管具备隐蔽属性,是管材中消费属性最强的种类。而伟星新材是PPR 管行业内少数选择深耕零售市场的企业之一,其消费属性根植于商业模式。

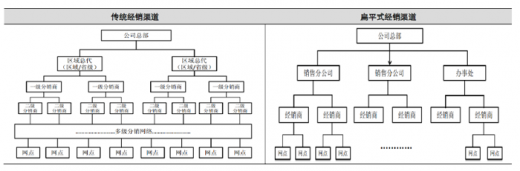

经销商的商业模式:联塑 vs 伟星新材

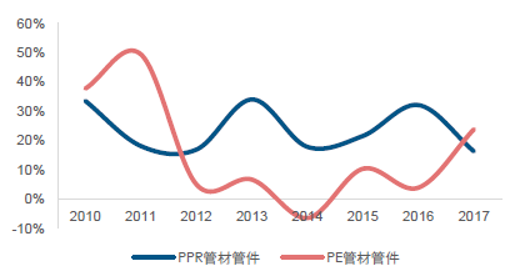

伟星新材在1999 年成立,主要营业PPR、PE 管材管件业务,在浙江、上海、天津、重庆等地区,公司都设有生产基地,现阶段公司产能有19 万吨,产能利用率 达80%以上。自2012年以来公司PPR 管材管件收入占比不断增长,扁平渠道建设成效不断凸显。数据显示,2017 年 PPR 收入占比约 56%,其主要通过经销商面向消费者来增加收入来源。目前公司在全国建立 30 多家销售分公司、2 万多个营销网点。

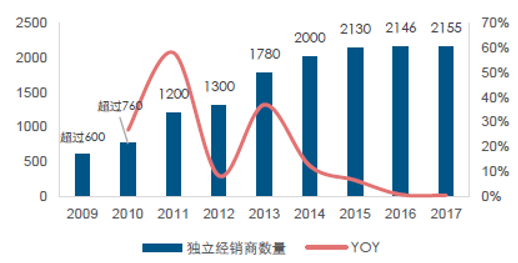

1986年中国联塑成立,主要营业塑料管道、家居建材等业务,现阶段公司设计产能达 240 万吨,产能利用率在 83.8%左右。数据显示,2017 年管道收入约 181 亿元,其中 PVC 管收入占65%左右。2017年由于PVC 更多应用在室外排水、电力通讯等领域,下游工程市场占比较高。目前公司拥有 2155 名独家一级经销商,所有门店数量接近 10 万家。

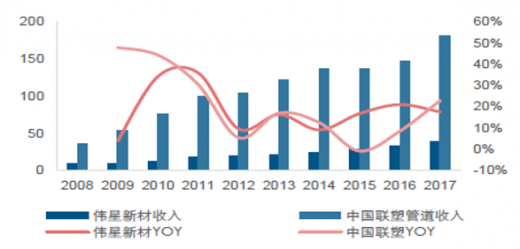

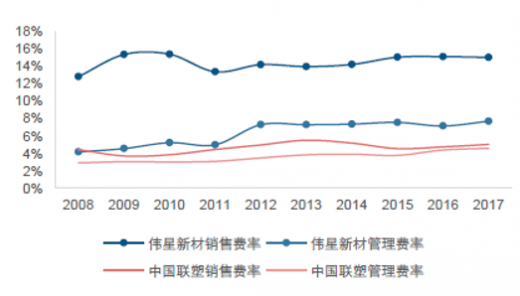

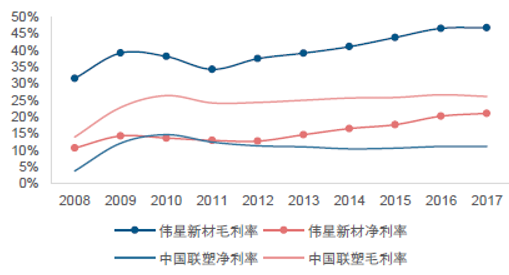

过去几年伟星新材先开启渠道变革,通过采取“零售工程并举,零售为先” 的经营策略,打造扁平化渠道,通过销售分公司和办事处来管理经销商。而中国联塑负责管理一级经销商,采用了标准化管理模式,但不参与管理二级及以下层级的经销商,与伟星新材相比其销售费率和管理费率均较低。形成差异化产品结构的重要因素之一就是差异化的经营策略和商业模式。数据显示,2017 年中国联塑管道收入在 181 亿元左右,其中 PVC 收入 118 亿元、PPR 和 PE 收入 63 亿元;伟星新材管道收入约在38 亿元左右,其中 PVC 收入 5 亿元、PPR 和 PE 收入 33 亿元。

伟星新材的渠道变革和服务升级

伟星新材的渠道发展经历了三个阶段:第一,2008 年以前,公司发展同质化竞争;第二,2008-2012 年,公司建设扁平化渠道;第三,2012 年以后,公司匹配星管家服务。

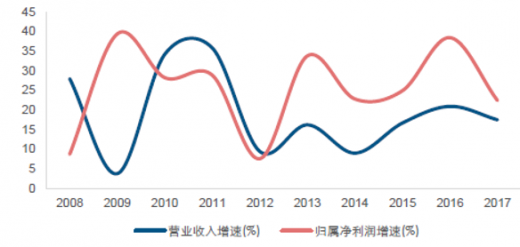

2012年以后随着宏观经济增速放慢,塑料管材行业内多家公司出现了不同幅度的收入增速下滑或现金流恶化的现象,与之相比伟星新材的收入增速、现金流表现良好。

建立扁平化渠道。公司通过销售分公司和办事处来管理经销商,增强了公司对于经销商的管控能力,其道变现能力和战略执行力得到保障。也正是如此,公司可以在全公司层面将星管家服务推广开来,而业内其他公司则由于受限于垂直化的渠道,导致产品服务无法有效地提供。

市场上存在大量以次充好的情况,主要因为PPR 家装管道的制造壁垒低,同时由于 PPR 管道安装工艺特殊,所以在安装过程特别重视。公司通过服务增值的方式打造产品差异性,来开展“星管家”服务,自公司察觉到了家装水管行业的两大痛点。2016年开始公司开展“双质保” 服务、推出前置过滤器,不断加强导流者(水电工)粘性的建设,以此来提升导流者的利润,大大增强了导流者对于伟星品牌的推荐意愿度。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。